Als de financiële markten het slecht doen, is dat misschien niet leuk, maar beleggers kunnen er wel veel van leren. Daarom publiceerde Morningstar recent een onderzoek ter gelegenheid van de eerste verjaardag van wat misschien wel de slechtste periode is uit de moderne geschiedenis van de Amerikaanse obligatiemarkt.

Dit artikel vat de bevindingen uit ons onderzoek naar die slechte obligatiemarkt samen. Het belicht de vier grote risico’s – die onderling verband met elkaar houden – waar beleggers in schuldpapier dat verhandeld wordt in Amerikaanse dollars mee te maken hebben. Dat zijn prijsrisico, renterisico, inflatierisico en kredietrisico.

Vóór oktober 2023 ging het zo slecht met de Amerikaanse obligatiemarkt omdat drie van deze vier potentiële risico’s relevant werden, vooral in 2022. Inzicht in de oorzaken van deze terugval kan beleggers helpen om toekomstige volatiliteit op de obligatiemarkt beter te doorstaan.

Risico 1: prijsrisico

In de beleggingsindustrie wordt vaak gezegd dat veranderingen in de rentestand of het rendement van investeringen de prijs van obligaties bepalen. Maar het omgekeerde is waar: alleen de prijzen van obligaties zijn voor beleggers direct zichtbaar op de markt.

Aanpassingen omhoog of omlaag in die prijzen, als beleggers obligaties kopen en verkopen, veranderen het rendement van een obligatie. Dat is een afgeleide waarde die de marktprijs van een obligatie in overeenstemming brengt met de couponbetalingen en de uiteindelijke terugbetaling van de hoofdsom op de vervaldatum van de bewuste obligatie.

Bij een standaard obligatie met een vaste rente die beleggers tweemaal per jaar betaalt, beweegt de opbrengst in de tegenovergestelde richting van de prijs. Een belegger die zo’n obligatie moet verkopen, zal de prijs verlagen totdat er een koper verschijnt.

Omdat de couponbetalingen echter niet veranderen, neemt de opbrengst toe naarmate de prijs daalt. Een belegger die vastbesloten is om zo’n obligatie te kopen, zal steeds hoger bieden totdat er een verkoper verschijnt. Ook hier geldt dat omdat de couponbetalingen niet veranderen, de opbrengst daalt naarmate de prijs stijgt.

Prijsrisico en renterisico kun je beschouwen als twee zijden van dezelfde medaille. Ze verschillen echter van elkaar, omdat ze bijna nooit één-op-één hetzelfde reageren. Stel, je hebt twee obligaties waarvan de prijs met hetzelfde bedrag daalt, zoals een daling van $100 naar $95. Dan zal het rendement van die twee obligaties toch verschillen als hun couponbetaling en/of de resterende looptijd anders is. Omgekeerd kan eenzelfde verandering in het rendement leiden tot verschillende prijzen als de couponbetaling en/of looptijd van twee obligaties verschilt.

Er kunnen vele aanleidingen zijn die beleggers ertoe aanzetten om te heroverwegen wat de juiste prijs voor een obligatie is. Maar het renterisico, inflatierisico en kredietrisico zijn daarvan de belangrijkste.

Risico 2: renterisico en looptijd

Als de rente erg laag is, versterken bescheiden coupons en lange looptijden de volatiliteit op de obligatiemarkt. Tussen 10 maart 2020 en 19 oktober 2023 liep het verlies van de Morningstar US 10+ Year Treasury Bond Index op naar 47,61%, toen het rendement op staatsobligaties met een looptijd van tien jaar steeg van 0,54% naar 4,98%.

Dat illustreert de situatie waar Martin Leibowitz vele jaren daarvoor beleggers al voor waarschuwde: “Wanneer rentes alleen nog maar kunnen stijgen en de prijsgevoeligheid van welke kasstroom ook maar bijna zijn maximum heeft bereikt, dan is er sprake van een behoorlijk giftige combinatie.”

Gerekend in jaren is de optie-gecorrigeerde looptijd, ook wel de effectieve looptijd genoemd, een inschatting van de prijsgevoeligheid van een obligatieportefeuille voor een stijging of daling met 1% van het vereiste rendement op de markt. Een portefeuille met een looptijd van drie jaar zou bijvoorbeeld ongeveer 3% verliezen als de rente met 1% stijgt, terwijl eentje met een looptijd van vijf jaar 5% zou verliezen. Een langere looptijd duidt dus op een grotere gevoeligheid.

Deze belangrijke risicomaatstaf is een extra waarschuwing voor hoe kwetsbaar de markt voor investment-grade obligaties was voor een stijgend rendement, in aanloop naar de markstorm in 2022. Morningstar’s Eric Jacobson maakte dit punt al in september 2020 en daarna werd het signaal steeds luider en duidelijker. Van 2000 tot eind 2016 varieerde de optie-gecorrigeerde looptijd van de Morningstar US Core Bond Index van 3,5 à 5,5 jaar.

In juli 2020 overschreed de looptijd zelfs de zes jaar en bleef het grootste deel van 2023 ook consistent boven die grens. Vaak lag de looptijd zelfs boven de 6,5 jaar in de tweede helft van 2021 en het eerste halfjaar van 2022.

Tijdens het dieptepunt van wat de slechtste markt voor Amerikaanse investment-grade obligaties bleek sinds de introductie van indexfondsen, bijna vijftig jaar geleden, verloor de benchmark cumulatief 18,4% tussen 7 augustus 2020 en 24 oktober 2022. Dit zorgde ervoor dat de benchmark op de rand van een bear market voor aandelen terecht kwam, doorgaans een volatielere beleggingscategorie dan investment-grade obligaties.

Risico 3: inflatierisico

Het grootste deel van 2023 was de situatie dat de markt voor investment-grade obligaties circa 6% zou verliezen als de marktrentes met 100 basispunten zouden stijgen. De Morningstar US Core Bond Index naderde op 19 oktober dat jaar een nieuw dieptepunt. De obligatiemarkt herstelde eind 2023 als gevolg van de daling met bijna honderd basispunten van het rendement op staatsobligaties met een looptijd van tien jaar.

Maar je kunt dit ook anders zien. Dan is oktober 2023 niet een op een haar na gemist nieuw dieptepunt, maar luidde dat het einde in van de slechtste obligatiemarkt in de VS in bijna honderd jaar tijd. Het meten van de prestaties van piek tot dal zijn de standaard in de sector in de financiële industrie om de diepte en omvang van een bear market te beoordelen.

Maar je zou ook kunnen kijken naar de langste periode waarin een negatief cumulatief rendement is behaald. Zelfs als er binnen die periode een tussenliggende periode is waarin het rendement positief uitvalt telt voor de hele periode uiteindelijk een negatief rendement, als het rendement na die tussenperiode weer zo ver daalt dat de belegger van begin tot eind geld heeft verloren. Hoe langer die periode duurt, hoe slechter de markt.

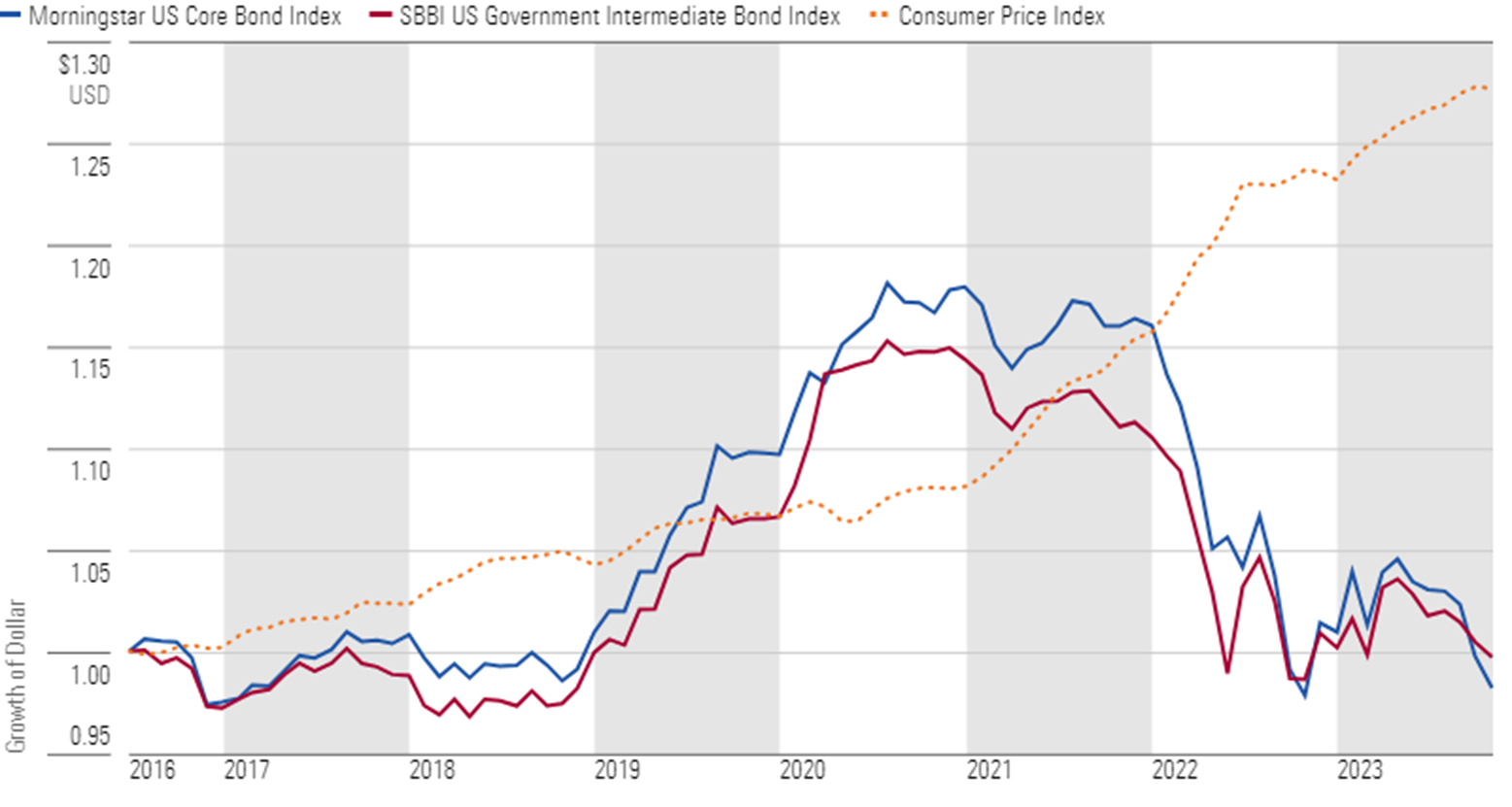

Vanuit dit perspectief was de periode van ruim zeven jaar tussen 1 juli 2016 en 31 oktober 2023 de slechtste markt voor investment-grade obligaties sinds 1976. En de slechtste markt voor staatsobligaties met een gemiddelde looptijd sinds 1926, toen de Morningstar Ibbotson Stocks Bonds Bills Inflation (SBBI) rendementshistorie van start ging.

Van elke Amerikaanse dollar die aan het begin van deze periode geïnvesteerd werd, hielden beleggers aan het einde maar circa 98 cent over. Staatsobligaties met een gemiddelde looptijd presteerden beter, maar ook die kwamen qua waarde niet eens in de buurt van één dollar.

Dat is zo als je uitgaat van het nominale rendement. De situatie is nog somberder als je naar het reële, voor inflatie gecorrigeerde, rendement kijkt. Simpel gezegd ontstaat er inflatie als te veel geld achter te weinig goederen en diensten aanjaagt. De combinatie van jaren waarin de Fed staatsobligaties en door hypotheken gedekte effecten kocht, leidde tot een geldinjectie in het financiële systeem.

Ofwel van kwantitatieve verruiming, waarbij effecten op de balans van de Fed terechtkwamen. Er vonden drie rondes plaats van directe betaling van overheidssteun en er was sprake van een opgehoopte vraag, doordat er knelpunten in de toeleveringsketen zaten. Deze factoren zorgden voor een stijging van de inflatie die in 2021 begon. Deze situatie was in de Verenigde Staten sinds eind jaren zeventig, begin jaren tachtig niet meer voorgekomen.

Als gevolg hiervan is de koopkracht van de dollar tijdens die zeven jaar en vier maanden van 1 juli 2016 tot 31 oktober 2023 aanzienlijk gedaald. Om gelijke tred te houden met de stijgende kosten van diensten en goederen, op basis van de consumentenprijsindex, zou een belegger aan het einde van die periode ongeveer $1,28 nodig hebben gehad. Met andere woorden: obligatiebeleggers hadden 30% meer koopkracht nodig om te kunnen kopen wat ze met een dollar medio 2016 konden kopen.

Langste underperformance obligatiemarkt versus inflatie (CPI)

De Fed dacht dat de tekenen van inflatie begin 2021 waarschijnlijk van tijdelijke aard zouden zijn. Maar naarmate het jaar vorderde, maakte ze zich steeds grotere zorgen dat de inflatie mogelijk zou doorzetten. In maart 2022 voerde de Amerikaanse centrale bank de eerste van in totaal elf verhogingen door van de zogeheten Fed-funds overnight lending rate. Die steeg tot juli 2023 5,25 procentpunt. Ondertussen begon de Fed ook overtollig geld aan het financiële systeem te onttrekken (de zogenaamde kwantitatieve verkrapping). Dat deed zij door haar hypotheek- en staatsobligatiebezit te laten vervallen en de rente-opbrengsten niet opnieuw te investeren. Daarmee begon de Fed in juni 2022.

De snelheid en omvang van de reeks maatregelen die de Fed nam, lijken succesvol geweest. De inflatie op jaarbasis was in juni 2022 9,06%. Dat was het hoogste niveau sinds 1981, maar sindsdien is het gestaag gedaald tot een niveau zoals vóór het begin van de coronapandemie gangbaar was. Daardoor durfde de Fed de overnight lending rate met 50 basispunten te verlagen tijdens de vergadering van afgelopen september. Marktdeelnemers denken dat dit de eerste van een reeks verlagingen is.

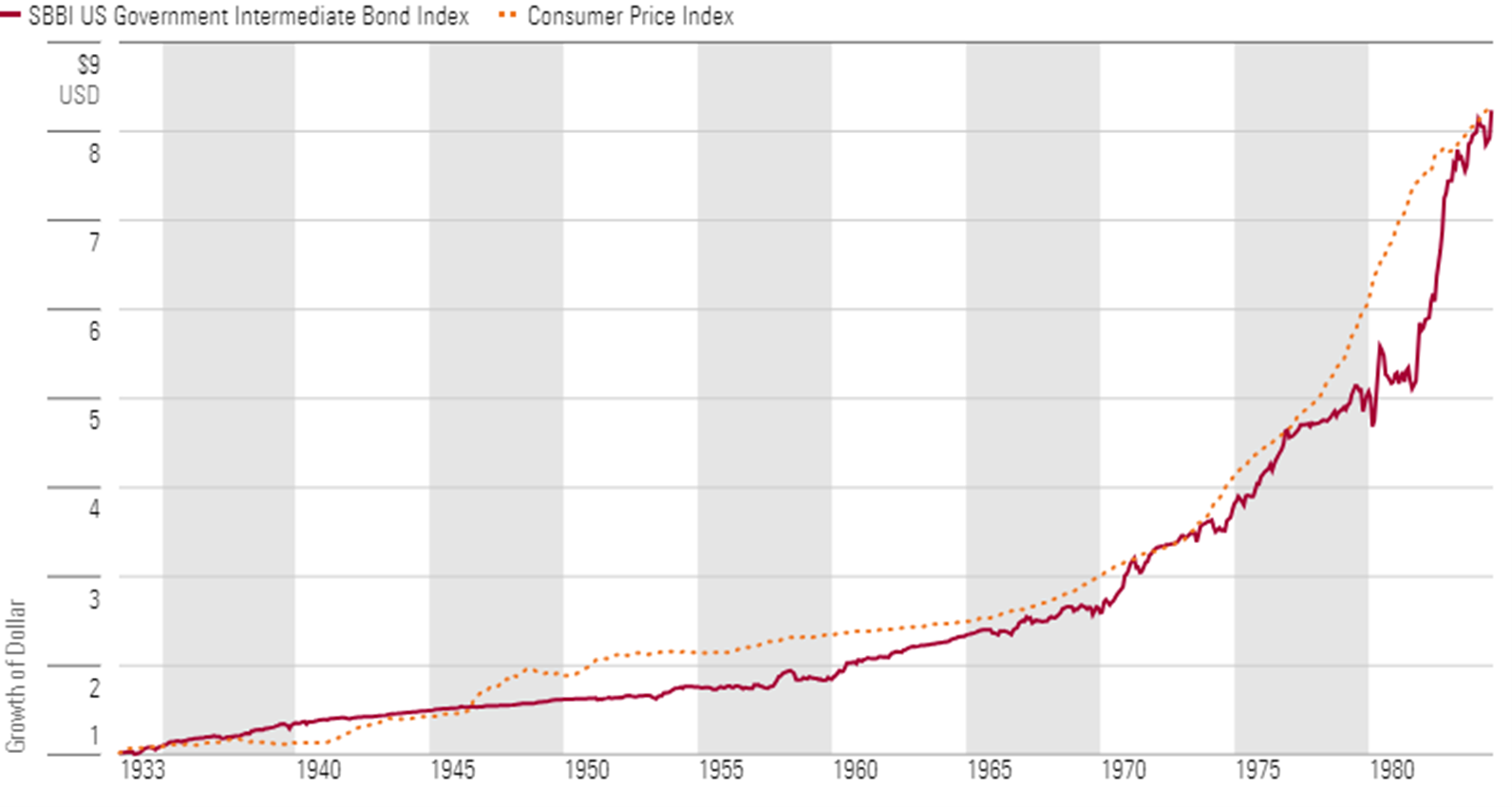

Toch zou het een vergissing zijn om de dreiging van inflatie onzin te vinden vanwege het recente succes van de Fed. Ja, de periode tussen 1 juli 2016 en 31 oktober 2023 was de langste periode sinds 1926 dat nominale Amerikaanse staatsobligaties met een gemiddelde looptijd het zo slecht deden. Maar als we de inflatie ook verdisconteren in de rekensom, was die toch veel minder erg dan de langste periode dat het reële, voor inflatie gecorrigeerde, rendement van Amerikaanse staatsobligaties met een gemiddelde looptijd slecht was.

Die eer komt de periode toe die 51 jaar en twee maanden duurde, van 1 juni 1933 tot 31 juli 1984. Daarin werd een dollar die een belegger in Amerikaanse staatsobligaties met een gemiddelde looptijd stak cumulatief ongeveer $8,21 waard. Dat is net iets minder dan de $8,26 die nodig was geweest om de koopkracht van consumenten op peil te houden, waarin de inflatie verdisconteerd is en die bijgehouden wordt in de consumentenprijsindex. Met andere woorden: beleggers die in deze obligaties geld investeerden, hebben meer dan vijftig jaar, gecorrigeerd voor inflatie, geen positief rendement behaald.

Langste periode van inflatie-gecorrigeerde underperformance voor Amerikaanse intermediate obligaties

Risico 4: kredietrisico

Het kredietrisico verwijst naar het vermogen van een schuldenaar om tijdig de verschuldigde rente en aflossingen te betalen. Kredietbeoordelingsbureaus kennen een rapportcijfer toe naar rato van het vermogen van de lenende partij om aan zijn verplichtingen te voldoen. Hoe meer zekerheid er is dat de schuldenaar tijdig zal betalen, des te hoger zijn kredietwaardigheid uitvalt.

Omgekeerd geldt ook: hoe meer onzekerheid hierover bestaat — ofwel hoe groter de kans op wanbetaling — des te lager deze rating zal uitpakken. Maar het kredietrisico behelst meer dan dat. Als de markt zich zorgen begint te maken over de toekomstige uitbetalingen van een obligatie, zal zij er minder voor gaan betalen, zelfs als de schuldenaar tot dan toe alles keurig op tijd heeft betaald. Dat mag dan geen probleem zijn als u een obligatie tot de vervaldatum aanhoudt, maar het is wél problematisch als u die op zo’n moment moet verkopen.

De voor opties gecorrigeerde spread is een momentopname en geeft een beeld van de perceptie die de markt bij een obligatie heeft van het kredietrisico. Het geeft aan hoeveel meer rendement de markt wil behalen op een obligatie vergeleken met een staatsobligatie waarvan de kasstroom overeenkomt met deze obligatie.

Stel, de opbrengst van een bedrijfsobligatie waaraan geen opties verbonden zijn is 6% tot aan de vervaldatum en die van een Amerikaanse staatsobligatie met vergelijkbare kasstromen is 1%. Dan is de spread van die obligatie 5%. Volgens de markt zijn de kasstromen van een staatsobligatie risicoloos vanwege de totale geloofwaardigheid en kredietwaardigheid van de Amerikaanse overheid. Dus de voor opties gecorrigeerde spread legt voornamelijk vast welk risico de markt toeschrijft aan de kasstromen van een obligatie.

En stel, de risicoperceptie van de markt verandert ten aanzien van een serie obligaties met dezelfde kredietwaardigheid of uit hetzelfde segment van de obligatiemarkt (bijvoorbeeld de categorie high-yield bedrijfsobligaties). Dan verandert de voor opties gecorrigeerde spread ook. Spreads worden groter bij risicovolle omstandigheden en kleiner naarmate het gepercipieerde risico kleiner is. Het effect van een grotere spread is dat de bewuste obligatie minder goed presteert vergeleken met staatsobligaties.

Als de rente stabiel is, dalen de prijzen van bedrijfsobligaties en stijgt de opbrengst ervan, terwijl de prijzen van staatsobligaties en de opbrengst daarvan hetzelfde blijft. Omgekeerd leiden krimpende spreads er in een stabiel renteklimaat toe dat bedrijfsobligaties beter presteren dan staatsobligaties. Dat komt omdat de prijs van niet-staatsobligaties dan stijgt en de opbrengst ervan daalt, terwijl de prijs en opbrengst van staatsobligaties hetzelfde blijven.

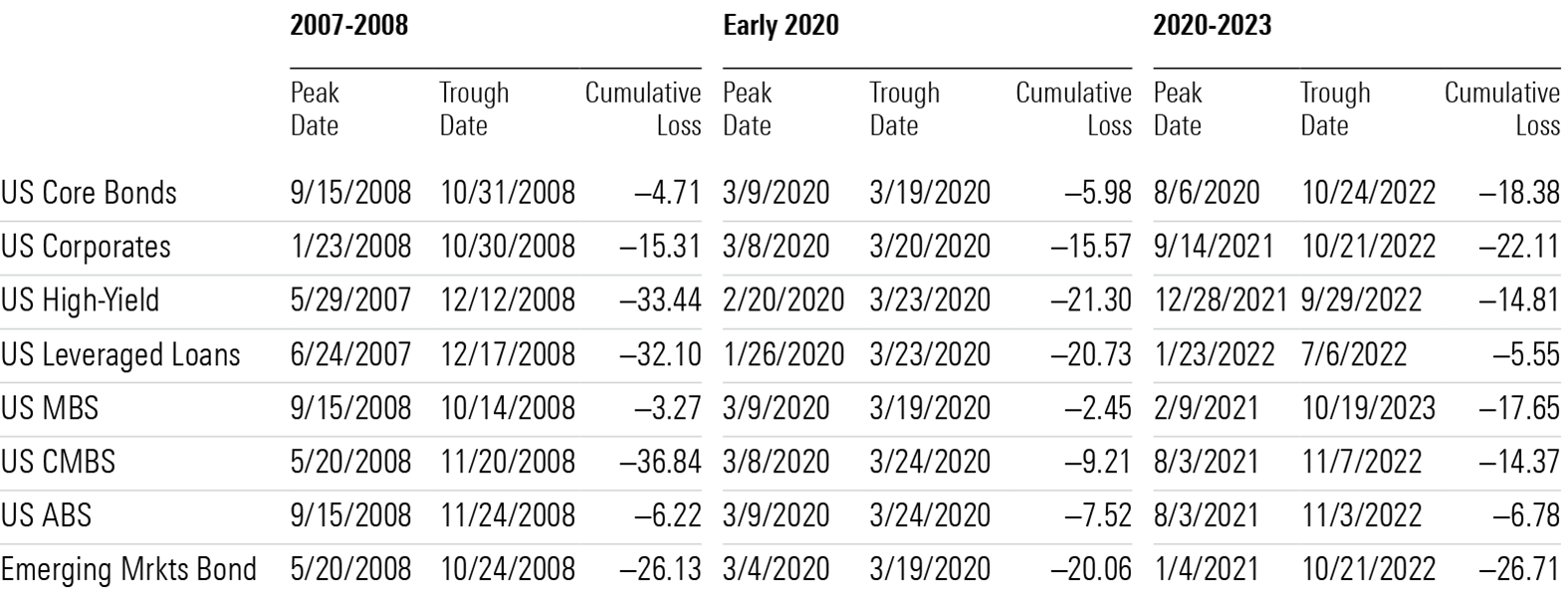

De voor opties gecorrigeerde kredietspreads op de obligatiemarkt werden door de coronapandemie aanzienlijk groter in het eerste kwartaal van 2020 en opnieuw tussen 2022 en 2023 door de stijgende rentes. De spreads werden echter niet net zo groot als in 2008. Neem de zeer kredietgevoelige categorie high-yield-obligaties en zogeheten leveraged loans, ofwel leningen die verstrekt worden aan bedrijven die al veel schulden hebben en waarvoor zij dus een hogere rente moeten betalen.

De voor opties gecorrigeerde spread voor Amerikaanse high-yield obligaties steeg op 23 maart 2020 naar 10,74 procentpunten. Maar dat was slechts de helft van de 19,97 procentpunten die deze spread steeg op 12 december 2008. Begin 2020 was de spread tot aan de vervaldatum van leveraged loans hiermee vergelijkbaar: deze maatstaf voor waarderingen op deze markt bereikte een niveau van 10,71 procentpunten. Eind 2008 waren dat 16,62 procentpunten.

Kredietspreads: high-yield obligaties versus leveraged loans

Als de kredietwaardering van investment-grade en high-yield bedrijfsobligaties wordt verlaagd, is het een vergelijkbaar verhaal. Halverwege 2009 was een derde van de bedrijfsobligaties het jaar ervoor afgewaardeerd - ongeveer twee keer zoveel als in 2020. De herstelpercentages op schulden die niet afbetaald werden, lagen ook veel lager tijdens de financiële crisis dan in de nasleep van de coronapandemie.

De prestaties van piek tot dal van obligaties in verschillende marktsegmenten bieden een ander perspectief, dat het verschil tussen het krediet- en renterisico benadrukt. Terwijl obligaties die gevoelig zijn voor een kredietrisico het slechtst presteerden tijdens de financiële crisis en begin 2020 ook worstelden, waren renterisico’s in 2022 en de jaren daar omheen de grootste zorg.

Dat wordt het duidelijkste als we de prestaties van leveraged loans vergelijken met die van andere leningen. Deze zijn zeer gevoelig voor veranderingen die plaatsvinden op de kredietmarkten. Maar door de manier waarop hun schuld gestructureerd is, met een variabele rente, zijn ze relatief goed beschermd zijn tegen een volatiele rente: hun coupons stijgen wanneer de rente stijgt.

Leveraged loans verloren respectievelijk 32,1% en 20,7% toen de kredietmarkten van medio 2007 tot eind 2008 instortten en begin 2020. In 2022 was dat slechts 5,55% van piek tot dal.

Cumulatieve verliezen (piek-tot-dal) voor obligatiesegmenten in drie marktperiodes

Wat de slechtste obligatiemarkt ons leert

Uit deze meest recente periode van volatiliteit op de obligatiemarkt vallen belangrijke lessen te leren over de vier grote risico’s die beleggers met in Amerikaanse dollars genoteerde obligaties lopen.

Renterisico

Laten we beginnen met het renterisico. Beleggers die vasthouden aan Amerikaanse obligaties uit de categorie investment grade moeten nagaan welke strategie actief beheerde obligatiefondsen van Morningstar met een gemiddelde looptijd volgen ten aanzien van de looptijd, als zij die kopen of houden.

Het verschil tussen het verlies van piek tot dal tussen de Morningstar US Core Bond Index in 2008 (die bedroeg 4,7%) en die van augustus 2020 tot oktober 2022 toen de rentes stegen (die bedroeg 18,4%) laat zien hoe schadelijk een verkeerde inschatting van de rente kan zijn voor een portefeuille.

Voorzichtige beleggers zouden ofwel moeten kiezen voor een actieve beheerder die de looptijdverschillen van obligaties ten opzichte van hun benchmark beperkt houdt – en bijvoorbeeld een half jaar aanhoudt. Ofwel voor een beheerder die de looptijd van de benchmark volgt, zoals het team achter Baird Aggregate Bond, die van Morningstar een Gold rating krijgt.

Prijsrisico

In de huidige marktomstandigheden hebben beleggers echter minder reden om zich zorgen te maken over prijsrisico, in het geval de rente weer gaat stijgen. Niet alleen is het rendement hoger dan in het verleden, maar is er ook sprake van hogere coupons. Voor schulden waar een vaste rente aan vastzit, bieden hogere coupons extra bescherming. Dat komt omdat ze minder verliezen dan hun lagere coupongenoten, alles gelijk, wanneer de rente stijgt.

Dat de coupons van investment grade obligaties hoger zijn dan een paar jaar geleden, blijkt uit de gemiddelde coupon op basis van de nominale waarde, dus de waarde die op de obligatie staat en de uitgever moet terugbetalen aan de obligatiehouder op de vervaldatum, binnen de Morningstar US Core Bond Index. Dat is een momentopname van de gemiddelde opbrengst van obligaties die recent uitgegeven zijn. In maart 2022 daalde deze naar een niveau dat lager was dan de 21 jaar ervoor: 2,395%. Tot en met september 2024 steeg die echter weer, naar 3,343%, een toename van twee vijfde.

En nu de opbrengst van Amerikaanse staatsobligaties met verschillende looptijden tussen de 3,5% en 4,9% ligt, zal de gemiddelde coupon op basis van de nominale waarde van de obligatiemarkt met elke nieuwe uitgifte verder stijgen als de rentetarieven hetzelfde blijven of iets dalen. Naarmate deze coupon stijgt, zou de markt voor investment-grade obligaties zich beter moeten kunnen aanpassen dan in 2022 als de opbrengst opnieuw stijgt.

Toegegeven, een grotere uitgifte van langlopende obligaties zou de impact van hogere coupons kunnen neutraliseren. Want obligaties met een lange looptijd zijn gevoeliger voor een verandering van de rentestand. Maar dat is niet gebeurd. De gewogen gemiddelde looptijd van dit type obligaties daalde van ongeveer 8,8 naar 8,2 jaar tussen maart 2022 en september 2024.

Kredietrisico

Wat betreft het kredietrisico zouden beleggers die bereid zijn dit risico te accepteren een aanpak moeten overwegen die investeringen in verschillende sectoren combineert. Die zou ook investeringen kunnen omvatten in leningen van banken die al een hoge schuldgraad hebben. Die vertonen overeenkomsten met de markt van hoogrenderende obligaties, maar hebben een variabele rente. Ook zijn ze niet op dezelfde manier aan regelgeving van toezichthouders gebonden als aandelen en obligaties en kan het langer duren voor een transactie rond is.

Deze investeringen kunnen net zo kwetsbaar – of kwetsbaarder – zijn bij kleine marktschokken zoals die van begin 2020 als high yield obligaties. Zoals het jaar 2022 liet zien, biedt een variabele rente een portefeuille bij leveraged leningen echter enige bescherming tegen een stijgende rente. Dat is wel op voorwaarde dat de voorwaarden en omstandigheden die het verstrekken en krijgen van krediet, zoals de rentekosten, regelgeving en de kredietwaardigheid van lenende partijen, niet erg verslechtert.

Dat is belangrijk. Beleggers moeten voorzichtig zijn met beheerders wiens resultaten zijn opgebouwd door zich te storten op kredietrisico. Want het rendement van jaren waarin een beheerder het beter deed dan de markt kunnen verdampen door één dieptepunt. Het verlies van piek tot dal van 33,4% dat de Morningstar US High Yield Bond Index liet zien tussen half 2007 tot eind 2008 betekende bijvoorbeeld dat beleggers gemiddeld alles verloren wat ze sinds begin 2003 aan dit soort obligaties hadden verdiend.

Inflatierisico

De Fed lijkt de laatste inflatie-uitbraak met succes te hebben getemd. Maar de periode die meer dan vijftig jaar duurde, van 1933 tot 1984, waarin de opbrengst van Amerikaanse staatsobligaties met een gemiddelde looptijd door de inflatie de koopkracht niet vergrootte, zou voor beleggers als een waarschuwing moeten dienen. Ten minste zouden obligatiebeleggers een deel van hun portefeuille moeten toewijzen aan obligaties of andere activa met een strategie die bestand zijn tegen inflatie of daar zelfs van profiteren.

Toegegeven, het rendement dat fondsen binnen de Morningstar-categorie obligaties met inflatiebescherming recent behaalden, is niet bemoedigend. Voor de goedkoopste klasse aandelen van de ongeveer vijftig fondsen binnen deze categorie geldt dat het meest voorkomende rendement een verlies was van 12%.

Dat komt vrijwel zeker doordat de rentegevoeligheid van de staatsobligaties met inflatiebescherming en een lange looptijd, die de meeste van deze fondsen aanhouden, groter is geworden. Hoewel een mediaan verlies van 12% nog steeds iets beter is dan de min 13% die de Morningstar US Core Bond Index behaalde, heeft inflatie in 2022 volgens de consumentenprijsindex, de koopkracht van een dollar met 6,45% verminderd in dezelfde periode.

Een andere optie voor beleggers in fondsen is om voor een beheerder te kiezen die verantwoordelijke is voor een brede, gevarieerde portefeuille van activa, wiens strategie bescherming tegen inflatie omvat. Het Bronze rated American Funds Strategic Bond fonds is hier een voorbeeld van.

De strategie van dit fonds voor obligaties met een gemiddelde looptijd en extra rendement heeft als doel om dat extra rendement grotendeels uit rente- en kredietderivaten te halen en door te speculeren op inflatie, grotendeels met behulp van zogeheten TIPS - Treasury Inflation Protected Securities, ofwel voor inflatie gecorrigeerde staatsobligaties.

Deze strategie leidde niet tot succes in 2022, maar door verschuivingen in de macro-economische positionering leidde wel tot een winst van 18,5% in 2020, waarmee het fonds de beste was binnen zijn categorie.

Beleggers kunnen ook rechtstreeks in TIPS investeren om zichzelf tegen inflatie te beschermen. Zogeheten breakeven inflation rates of breakevens, een maatstaf die aangeeft hoeveel inflatie nodig is om een even hoge opbrengst te halen als belegger uit TIPS als uit reguliere staatsobligaties, zijn misschien niet de perfecte maatstaf. Maar ze suggereren wel dat de markt de druk van de inflatie die eraan kwam ernstig heeft onderschat.

Van 2003 tot september 2024 schatte de markt de inflatie, gemeten aan de hand van breakevens en voor periodes van vijf jaar, bijna de helft van de tijd te laag in. Dat was echter in het voordeel van beleggers die bescherming zochten door middel van TIPS. Gemiddeld verdienden beleggers in TIPS 1,2% wanneer de inflatie hoger uitviel dan verwacht en kostte die hen 0,6% wanneer de inflatie juist lager uitviel dan geschat.

In het laatste geval was het niet zo dat beleggers geld verloren, maar verdienden ze gewoon niet zoveel als wanneer ze hetzelfde bedrag in staatsobligaties met een looptijd van vijf jaar zouden hebben gestoken.

Eindnoten

[1] Leibowitz, M.L. 2004. “Some Topics that Didn’t Make It into the 1972 Edition,” P. 139 in Homer, S. et al. 2013. “Inside the Yield Book: The Classic that Created the Science of Bond Analysis” (3e editie; Hoboken: John Wiley).

[2] Jacobson, E. 2020. “Een Brave New Bond World”, Morningstar. 4 september 2020. https://www.morningstar.com/funds/brave-new-bond-world

De auteur of auteurs hebben geen positie in effecten die in dit artikel genoemd worden. Ontdek meer over Morningstar's redactionele beleid.