Waterstof zal een sleutelrol spelen in de energietransitie, als schone energiebron die de industrie helpt CO2-vrij te worden. Ondanks de hype hebben waterstofbeleggers de afgelopen jaren tegenslagen gekend, en de sector bleef dit jaar achter bij de bredere markt. Het is onduidelijk hoe de nieuwe Amerikaanse regering onder president Donald Trump zal omgaan met de Inflation Reduction Act (IRA) van 2022, die stimuleringsmaatregelen voor schone waterstof bevat. Maar investeringen in waterstof zijn de moeite waard om in het oog te houden als een belangrijk element in de energietransitie.

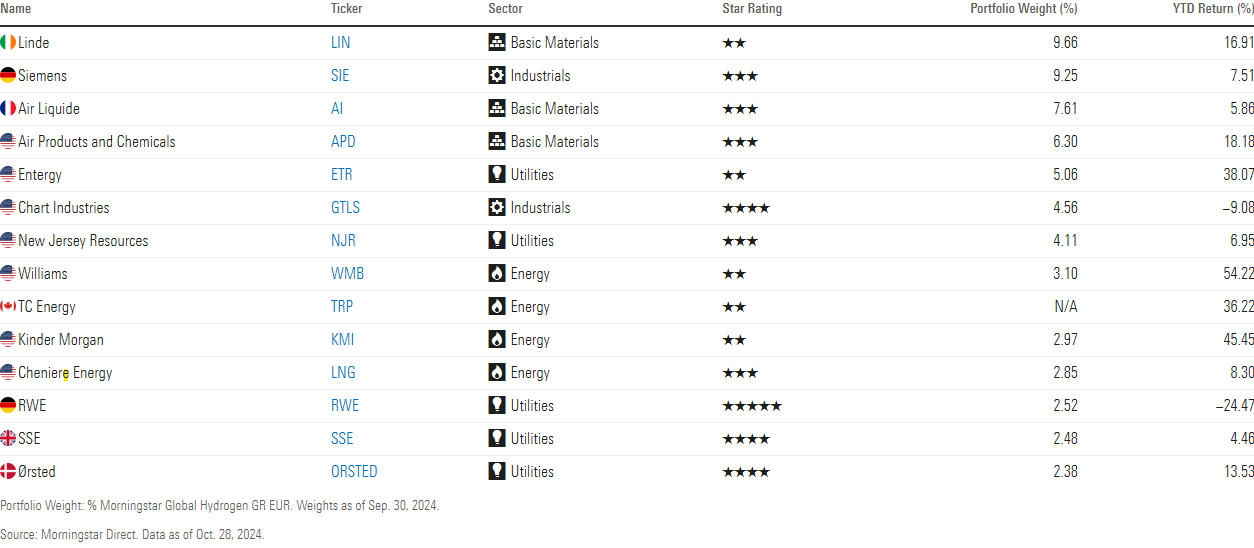

Na drie negatieve jaren trok de waterstofsector in 2024 eindelijk aan. De Morningstar Global Hydrogen Index is tot nu toe ongeveer 4,86% in US dollar gestegen, maar presteert nog steeds slechter dan de bredere markt. De index volgt verschillende bedrijven die gepositioneerd zijn om te profiteren van de productie, opslag en transport van waterstof en brandstofceltechnologie, waaronder industriële bedrijven, nutsbedrijven, basismaterialen en energiebedrijven.

De grootste individuele bijdrager was het Amerikaanse nutsbedrijf Entergy ETR. Het aandeel is sinds het begin van het jaar met 45,28% gestegen, wat 2,21 procentpunt bijdraagt aan de winst van de waterstofindex, omdat het bedrijf profiteert van de hogere vraag naar elektriciteit en investeringen in schone energie en netwerken. Het bedrijf profiteert onder andere van de grotere vraag naar elektriciteit en van investeringen in schone energie en netwerken. Het investeert in het geplande 300 megawatt groene waterstofproject van Monarch Energy.

Aan de andere kant van het spectrum staat Plug Power PLUG, een fabrikant van waterstof-brandstofcelsystemen. Het aandeel is op jaarbasis met 56,22% gedaald en leverde 2,31 procentpunten in op de prestatie van de waterstofindex, omdat het bedrijf cash blijft verbranden.

Waarom waterstof belangrijk is

Hoe president Trump met de IRA zal omgaan is onzeker, maar Morningstar-analisten zien industriële gasbedrijven als de belangrijkste begunstigden van de waterstofhausse. “Te midden van de energietransitie naar een koolstofarme economie is waterstof naar voren gekomen als een belangrijk pad naar het verminderen van koolstofemissies,” schreef Krzysztof Smalec, aandelenanalist bij Morningstar, in "The 2024 Industrial Gas Industry Landscape" in september.

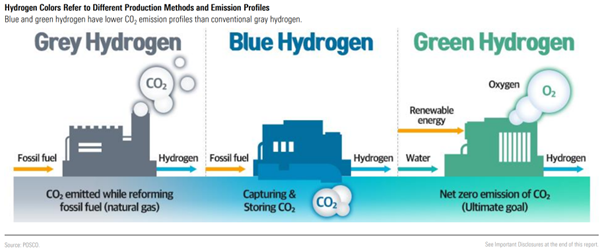

“We verwachten dat industriële gasbedrijven zullen deelnemen aan het hele spectrum van waterstofproductie (inclusief grijze, blauwe en groene waterstof) en distributie (inclusief vrachtwagens, pijpleidingen en verscheping). We verwachten dat de overgang van grijze naar blauwe en groene waterstof geleidelijk zal verlopen, en we denken dat industriële gasbedrijven hun gevestigde conventionele waterstofactiviteiten kunnen inzetten om te profiteren van nieuwe kansen die ontstaan door de energietransitie.”

Grijze waterstof wordt gegenereerd uit aardgas met behulp van een proces dat stoomreforming heet. Bij de productie van blauwe waterstof wordt de koolstof die tijdens het proces vrijkomt, opgevangen en ondergronds opgeslagen. Groene waterstof ten slotte, ook wel “schone waterstof” genoemd, wordt gemaakt met behulp van overtollige hernieuwbare energie.

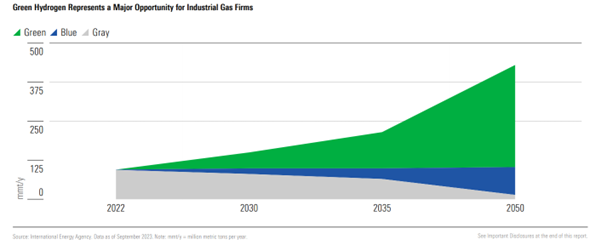

Het “netto nul in 2050”-scenario van het Internationaal Energieagentschap gaat ervan uit dat de wereldwijde vraag naar waterstof tegen 2050 zal stijgen tot ongeveer 430 miljoen ton per jaar, wat 4,5 keer hoger is dan in 2022. Hoewel de overgang naar een waterstofeconomie niet bepaald soepel verloopt, verwacht Smalec groeimogelijkheden in blauwe en groene waterstof.

Waarom de vraag naar waterstof langzaam op gang komt

De markt staat nog in de kinderschoenen. In zijn studie van oktober 2024 Global Hydrogen Review 2024 zegt het IEA dat politici traag zijn met het creëren van maatregelen om de vraag in belangrijke sectoren zoals de zware industrie, raffinaderijen en langeafstandstransport te stimuleren.

De groei verloopt traag. Volgens het IEA bedroeg de wereldwijde vraag naar waterstof in 2023 iets meer dan 97 miljoen ton en zal deze naar verwachting in 2024 bijna 100 miljoen ton bedragen. De lichte stijging is meer een gevolg van algemene economische trends dan van een succesvolle beleidsimplementatie.

Volgens het IEA-rapport “blijft de vraag naar waterstof geconcentreerd in raffinage- en industriële toepassingen, waar het al tientallen jaren wordt gebruikt. Het gebruik ervan in nieuwe toepassingen waarin waterstof een sleutelrol zou moeten spelen in de overgang naar schone energie - zware industrie, langeafstandsvervoer en energieopslag - vertegenwoordigt minder dan 1% van de wereldwijde vraag, ondanks een groei van 40% ten opzichte van 2022.”

De waterstofproductie bereikte 97 miljoen ton in 2023, waarvan minder dan 1% met lage emissies. Op basis van aangekondigde projecten zou waterstof met lage emissies 49 miljoen ton per jaar kunnen bereiken in 2030 (tegenover 38 miljoen ton per jaar in de Global Hydrogen Review 2023).

In de Europese Unie zal waterstof naar verwachting een sleutelrol spelen in de energietransitie. Als onderdeel van haar REPower EU-strategie heeft de EU als doel gesteld om tegen 2030 10 miljoen ton waterstof te produceren en 10 miljoen ton te importeren. Tegen 2050 zal hernieuwbare waterstof naar verwachting ongeveer 10% van de energiebehoeften van de EU-lidstaten dekken en energie-intensieve industriële processen en de transportsector aanzienlijk koolstofarmer maken, aldus ambtenaren in Brussel.

Wat zijn de beste waterstofaandelen?

Waar liggen de investeringskansen voor langetermijnbeleggers? Vooral industriële gasbedrijven zijn klaar om te profiteren van nieuwe mogelijkheden in waterstof. De wereldwijde industriële gasbedrijven die door Smalec worden gevolgd - Air Liquide AIL, Air Products & Chemicals APD, en Linde LIN-hebben allemaal een Wide Economic Moat ating - het concurrentievermogen volgens onze analisten om concurrenten op lange termijn op afstand te houden. De drie bedrijven zijn goed voor ongeveer de helft van de wereldwijde markt voor industriële gassen.

“De vooruitzichten voor blauwe waterstof blijven solide,” zegt Smalec. “Wat groene waterstof betreft, is de opwinding in het begin wat afgenomen door de hogere kapitaalkosten en de onzekerheid over de regelgeving. Er zijn enkele groene waterstofprojecten uitgesteld en geannuleerd, omdat bedrijven een realistischere en selectievere aanpak hanteren, maar industriële gasbedrijven hebben de neiging om projecten van hogere kwaliteit na te streven, dus we verwachten nog steeds dat ze op de lange termijn zullen profiteren van kansen in groene waterstof,” schreef Smalec in een e-mail.

Eén voorbehoud: de drie aandelen noteren momenteel tegen koersen die ze overgewaardeerd maken, net als die van andere grote spelers in de markt. Hier is een overzicht van de onderdelen van de Morningstar Global Hydrogen Index.

Onze analisten geven de voorkeur aan Chart Industries GTLS. Het Amerikaanse bedrijf heeft zich gericht op het uitbreiden van zijn gespecialiseerde productportefeuille naar snelgroeiende gebieden zoals waterstof en vloeibaar aardgas, volgens Morningstar-analist Brian Bernard. “Het bedrijf heeft verschillende aantrekkelijke investeringen gedaan en joint ventures gesloten met belangrijke partners, waardoor het meer interne inhoud kan gebruiken voor grotere projecten, waardoor de kosten lager worden en er meer controle is over levertijden”, aldus Bernard. Het aandeel kelderde begin augustus en wordt momenteel verhandeld in het ondergewaardeerde 4-sterrengebied.

Beleggers kunnen ook kansen vinden in Europese nutsbedrijven, SSE SSE zal naar verwachting profiteren van hogere rendementen in de volgende reguleringsperiode voor de Britse transmissienetwerken, die in april 2026 begint. Het aandeel wordt momenteel verhandeld in het 4-sterrengebied.

Tegenwind voor waterstofaandelen

Het is nog te vroeg om de impact van de regering-Trump op de sector in te schatten. Aan de andere kant van de vijver zal de EU haar hernieuwbare agenda doorzetten, hoewel de waterstofambities van Brussel misschien niet snel genoeg gaan om de energiekosten voor de productiesector te drukken. “Over het algemeen verwachten we geen significante toename van groene waterstofprojecten in Europa, grotendeels als gevolg van de deïndustrialisatie na de energiecrisis,” legt Tancrede Tulop, aandelenanalist bij Morningstar, uit.

Bedrijven in de brandstofcelsector, zoals Plug Power, hebben te maken met andere tegenwind op de lange termijn. Zoals Brett Castelli, aandelenanalist bij Morningstar, uitlegt: “Wij zien twee van de grootste risico’s op lange termijn: concurrentie van batterij-elektrische technologie en concurrentie van gevestigde bedrijven in de sector. Wij zien de batterijtechnologie als het grootste risico voor de vrachtwagenmarkt, die naar verwachting op de lange termijn een van de grootste bronnen van waterstofvraag zal zijn. Daarnaast vormt concurrentie van goed gekapitaliseerde concurrenten - met name OEM’s van vrachtwagens en industriële gasbedrijven - een geloofwaardige bedreiging voor Plug.”

Tesla TSLA de reactie van het aandeel op de overwinning van Trump kan een goed voorbeeld zijn. Het aandeel steeg op de woensdag na de verkiezingsdag met meer dan 30%, te midden van hoop rond de rol van Elon Musk in de komende regering.

De auteur of auteurs hebben geen positie in effecten die in dit artikel genoemd worden. Ontdek meer over Morningstar's redactionele beleid.