De aandelenmarkt is in augustus plotseling sterk gedaald nadat de brede rally in juli geen brandstof meer leek te hebben. De daling van de markt lijkt een combinatie te zijn van zwakker dan verwachte economische fundamenten - met name het banenrapport van juli - en negatieve technische factoren.

Gezien het feit dat de marktwaardering hoger noteerde dan de samenstelling van onze fair value-schatting, zijn we niet per se verrast door deze verkoopgolf. Verkopen zoals deze zijn ongebruikelijk, maar niet ongewoon en geen reden om in paniek te raken.

Als langetermijnbeleggers zien we marktverstoringen als een geschikt moment om uit overgewaardeerde categorieën en sectoren te stappen en te roteren naar ondergewaardeerde gebieden. In onze marktvooruitzichten voor het derde kwartaal adviseerden we bijvoorbeeld: "Beleggers op de lange termijn zullen er beter aan doen hun posities in groei- en kernaandelen, die overgewaardeerd raken, af te bouwen en deze opbrengsten te herinvesteren in waardeaandelen, die tegen een aantrekkelijke veiligheidsmarge handelen."

Vooruitkijkend zien we nog steeds dat de beste portefeuillepositionering is om gebieden te overwegen die handelen tegen grote kortingen op hun intrinsieke waarderingen. Deze gebieden omvatten waardeaandelen en small-cap aandelen, evenals ondergewaardeerde sectoren zoals vastgoed, energie en traditionele communicatie.

Vooruitzichten voor 2024 vs 2022: wat is er nu anders?

In onze marktvooruitzichten van augustus 2024 merkten we op dat onze koers/reële waarde verhouding midden juli een piek had bereikt van 1,07 (een van onze hoogste waarden sinds 2010), dicht bij het niveau waarop de markt eind 2021 een piek bereikte. In onze marktvooruitzichten voor 2022 adviseerden we beleggers om aandelen te onderwegen, omdat de markt te maken zou krijgen met vier belangrijke tegenwinden: stijgende inflatie, stijgende rente, vertragende economische groei en de Federal Reserve die het monetaire beleid verkrapt. Toen deze tegenwind zich in 2022 manifesteerde, daalde de aandelenmarkt maar liefst 22% voordat in oktober de bodem werd bereikt.

Hoewel onze koers/reële waarde verhouding eind juli 1,03 was, wat een premie van 3% vertegenwoordigt ten opzichte van een samenstelling van onze waarderingen, denken we dat beleggers vandaag de dag een marktgewogen positie in hun portefeuilles moeten behouden. De situatie is nu veel anders dan in 2022. Van deze vier factoren hebben er drie momenteel een positieve invloed en blijft er slechts één een negatieve invloed houden.

Inflatie

Sinds de piek medio 2022 is de inflatie gestaag gedaald en onze Amerikaanse economieteams voorspellen dat de inflatie dit jaar verder zal afnemen en in 2025 zal dalen tot onder de Fed-doelstelling van 2%.

Rentes

De rente steeg van 1,50% naar ruim 4,00% in 2022, maar we verwachten nu dat de langetermijnrentes in een meerjarige neerwaartse trend zitten. We gaan uit van de projectie dat de 10-jaars Amerikaanse staatsobligatierente op gemiddeld 3,75% zal uitkomen in 2025, 3,00% in 2026 en zal uitbodemen op 2,75% in 2027.

Soepeler monetair beleid

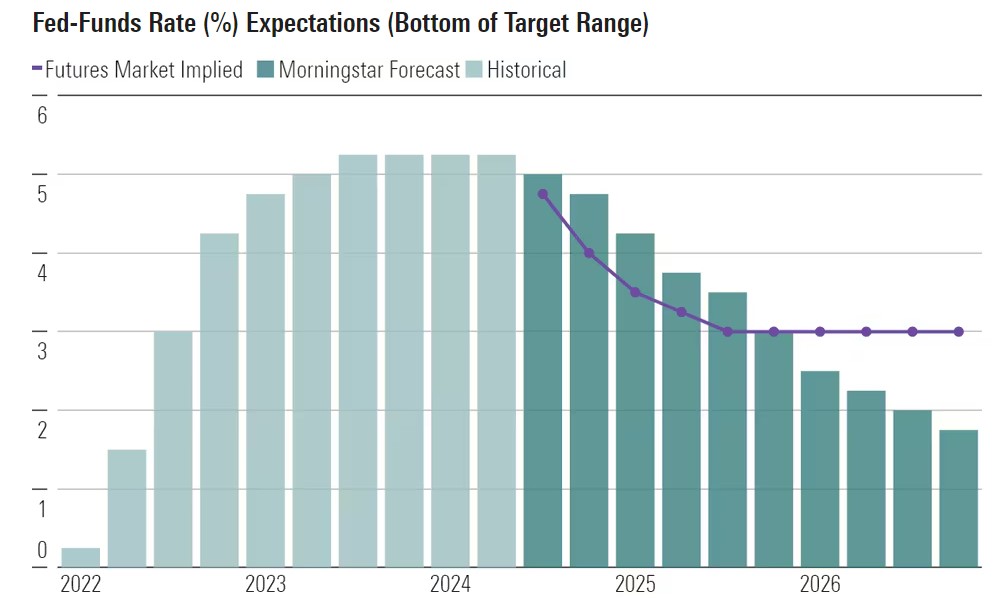

In 2022 begon de Fed met een van de snelste en sterkste monetaire verkrappingen sinds de jaren tachtig om de inflatie te verslaan. Nu de inflatie een gestage neerwaartse trend vertoont, kan de centrale bank haar voet van de monetaire rem halen en beginnen met het verlagen van de rente. Wij verwachten dat de Fed dit jaar minstens twee keer zal verlagen en dat de federal funds rate eind 2025 zal zijn gedaald naar 3,00%-3,25%.

Tempo van economische groei

Van de vier tegenwindfactoren in 2022 blijft alleen de vertragende economische groei over in de tweede helft van 2024. Hoewel het recente banenrapport zwakker was dan verwacht, blijven onze Amerikaanse economenteams een zachte landing verwachten en voorzien ze geen recessie op korte termijn.

We verwachten dat de economische groei eind dit jaar zal vertragen en in de eerste helft van 2025 zal stagneren. We voorspellen echter dat de economie tegen de tweede helft van volgend jaar zal aantrekken, wanneer het effect van de versoepeling van het monetaire beleid begint door te werken in de reële economie.

Wat moeten beleggers nu doen?

Rustig koers houden. Met een brede aandelenmarkt die net iets boven de reële waarde noteert, pleiten wij ervoor dat beleggers zich positioneren op een marktgewicht binnen hun beoogde langetermijnbeleggingsallocatie tussen aandelen en vastrentende waarden. Nu verwacht wordt dat de economische groei de komende kwartalen zal vertragen, kunnen de aandelenmarkten deze zomer steeds volatieler worden en kunnen terugvallen een kans bieden om terug te keren naar overwogen aandelenposities.

Binnen aandelen zien we nog steeds de beste waardering in de waardecategorie en small-cap aandelen. Ondergewaardeerde sectoren om te overwegen zijn onder andere vastgoed, energie en communicatie. Binnen deze sectoren blijft individuele aandelenselectie volgens ons echter van vitaal belang.

Overgewaardeerde sectoren om te onderwegen zijn industrie, defensieve consumentengoederen, technologie en financiële waarden. Maar zelfs binnen overgewaardeerde sectoren zijn er vaak talloze ondergewaardeerde kansen voor beleggers die de tijd willen nemen om ernaar te zoeken.