We verwachten dat de groei van het bruto binnenlands product in de Verenigde Staten het komende jaar zal afzwakken en daarna weer zal versnellen door de renteverlagingen van de Federal Reserve. De groei zal zwakker zijn dan normaal, maar nog steeds positief, waardoor een recessie wordt vermeden. Deze periode van zwakkere groei zou de economie moeten afkoelen en ervoor moeten zorgen dat de inflatie terugkeert naar de Fed-doelstelling van 2%.

Het bruto binnenlands product (BBP), ofwel gross domestic product (GDP), meet de omvang van een economie, meer bepaald de totale waarde van goederen en diensten die in een bepaalde periode worden geproduceerd. De groei van het BBP geeft aan hoe snel de economische output van een land groeit.

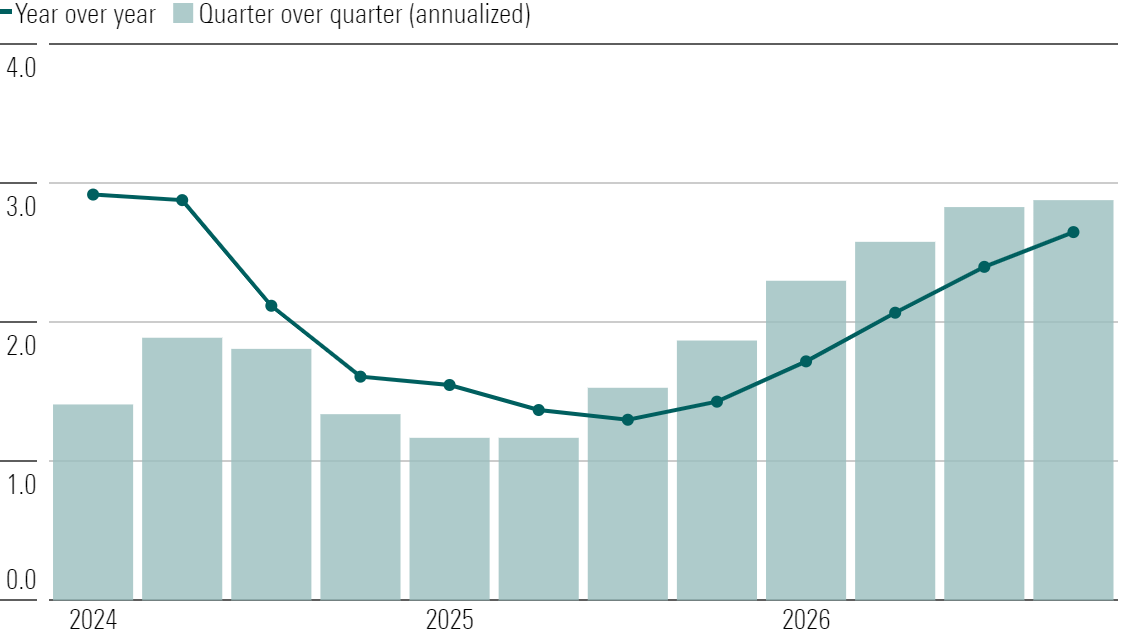

De reële groei van het Amerikaanse bbp versnelde in 2023 ondanks de grootste renteverhogingen in vier decennia die kort daarvoor waren doorgevoerd. Maar de krimpende effecten van de renteverhogingen door de Fed moeten nog volledig tot uiting komen. Dat gegeven en andere tegenwind zouden de groei in 2024 en 2025 moeten vertragen. In termen van jaargemiddelden verwachten we dat de groei in 2025 een dieptepunt zal bereiken.

US Real GDP Growth (%)

Bureau of Economic Analysis, Morningstar Data as of July 10 2024

Voor de periode 2026-2028 verwachten dat de bbp-groei weer snel zal aantrekken. Maar dit zou geen nieuwe inflatoire druk mogen veroorzaken dankzij een sterke expansie aan de aanbodzijde.

Groei is sterk, maar die zal gaan afnemen

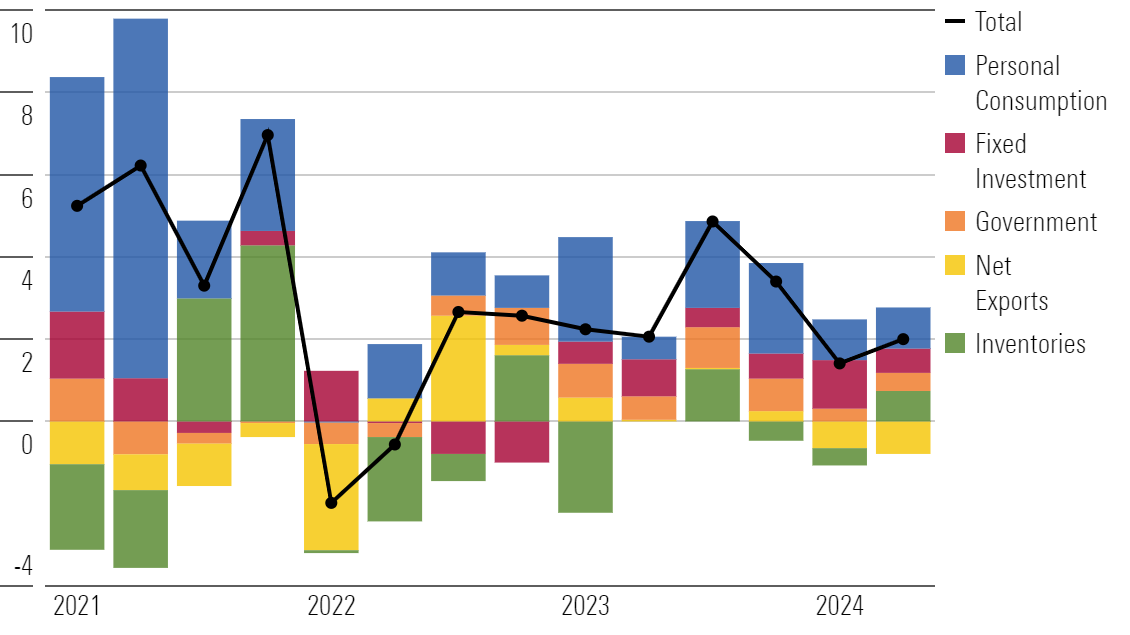

De reële BBP-groei in de VS bedroeg gemiddeld een zeer sterke 4,1% in de tweede helft van 2023 (van kwartaal op kwartaal, uitgedrukt op jaarbasis). Op het eerste gezicht lijkt de afname van de groei naar 1,4% in het eerste kwartaal van 2024 erop te wijzen dat onze voorspelde vertraging zich manifesteert, maar dat is nog niet echt het geval. De netto-export en de voorraden trokken 1,1 procentpunt af van de BBP-groei in het eerste kwartaal; deze twee categorieën zijn statistisch ruisgevoelig, dus schommelingen van kwartaal op kwartaal zijn geen goed signaal voor de onderliggende trend.

Als we de categorieën netto-export en voorraden buiten beschouwing laten, was de groei een solide 2,4%, gedreven door een solide groei (2,5%) van de consumptie en een sprong van 5,3% in de particuliere investeringen in vaste activa. We zien ook dat de reële BBP-groei in het eerste kwartaal met 2,8% toenam ten opzichte van hetzelfde kwartaal een jaar eerder. De sterke trend in de groei van het BBP zet zich dus voort vanaf het eerste kwartaal van 2024.

Real GDP by Expenditure, % Quarter-Over-Quarter Growth (Annualised)

Maar hoewel het nog te vroeg is om te zeggen dat er al een echte groeivertraging is ingezet, geloven wij wel dat er een groeivertraging aan zit te komen. We verwachten dat de groei zal vertragen in de rest van 2024 tot begin 2025. De belangrijkste factoren voor een tragere groei zijn

1. Het uitgestelde effect van het krappe monetaire beleid, waaronder de aanhoudende vertraging van de kredietgroei, die van invloed is op commercieel vastgoed en andere gebieden;

2. De groei van de overheidsuitgaven zou moeten vertragen omdat de staats- en lokale overschotten zijn uitgegeven. Bovendien wordt de groei van de federale uitgaven beperkt door begrotingsovereenkomsten;

3. De hausse in de bouw van productiefaciliteiten die werd gestimuleerd door federale subsidies, vooral voor halfgeleiders en elektrische voertuigen, zou moeten afvlakken;

4. Het op raken van het spaaroverschot van huishoudens zou de consumptie moeten beperken.

GDP Growth, Quarterly Forecast

De uitputting van het spaaroverschot van de gezinnen is misschien wel de belangrijkste factor voor het komende jaar. De persoonlijke spaarquote bedraagt momenteel 3,7% (laatste driemaandelijks gemiddelde), ver onder het pre-pandemische (2019) gemiddelde van 7,4%. Huishoudens hebben hun spaaroverschotten gebruikt die ze tijdens de pandemie hadden opgebouwd. Maar nu het spaaroverschot opraakt, verwachten we dat de spaarquote de komende jaren zal stijgen, wat de consumptiegroei zal drukken.

Als onze verwachting van agressieve renteverlagingen door de Fed uitkomt, zou de economie in de tweede helft van 2025 sterk moeten opveren, met een robuuste groei van 2026 tot 2028. Als de Fed te lang wacht met verlagen, kan dat een recessie veroorzaken, maar wij denken dat de Fed snel genoeg zal handelen.

Ons optimisme over BBP op de lange termijn

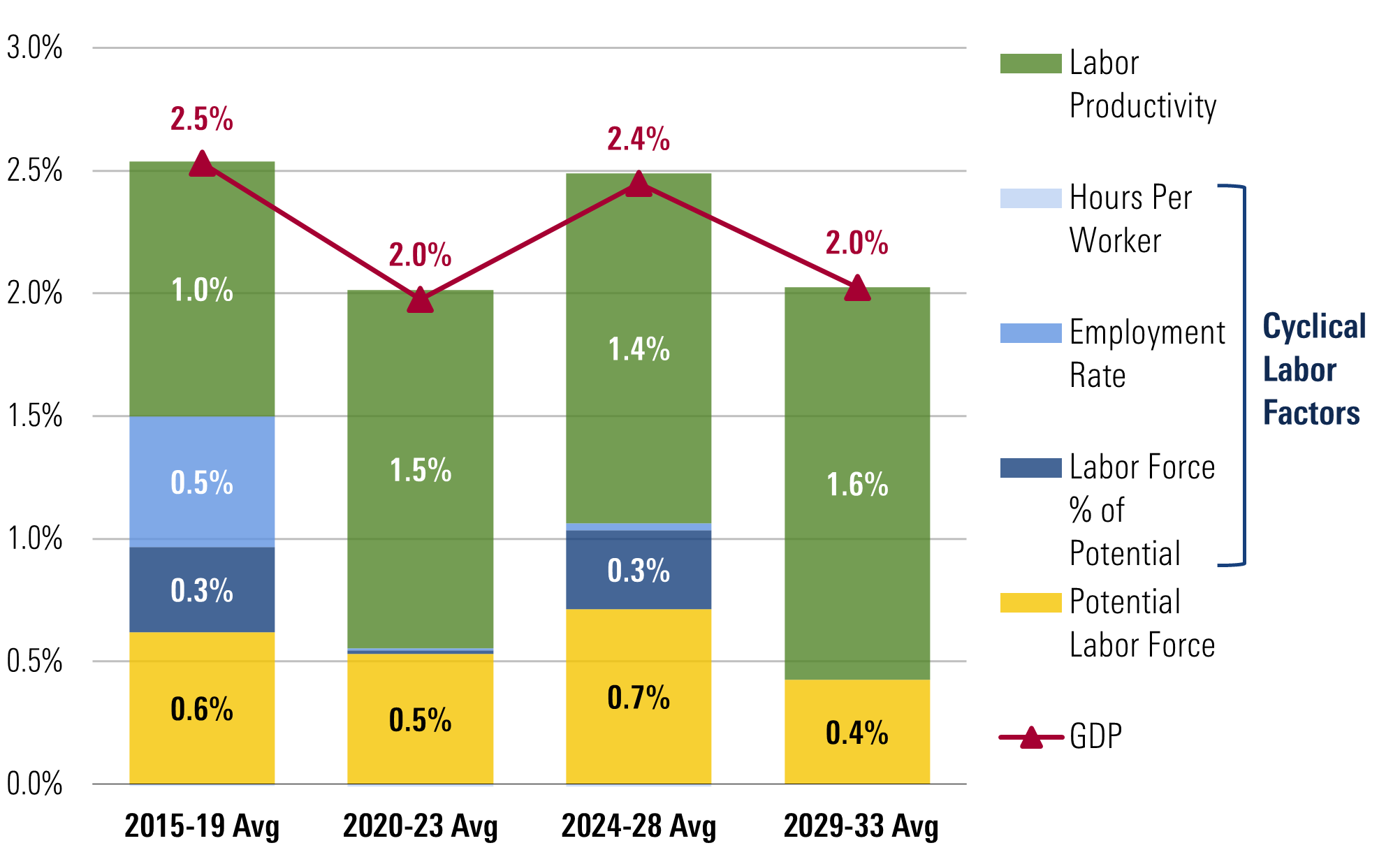

Ondanks onze ietwat sombere kijk op de korte termijn, zijn we voor de periode 2024-2028 als geheel bullish over de BBP-groei en verwachten we cumulatief twee procentpunten meer groei dan de consensusramingen, dankzij ons optimisme over het arbeidsaanbod en de productiviteit.

Op een tijdshorizon van vijf jaar worden onze BBP-prognoses bepaald door onze visie op de aanbodzijde van de economie. We gaan er namelijk van uit dat de Fed haar doelstellingen van 2% inflatie en volledige werkgelegenheid zal halen, wat betekent dat de economie op volle capaciteit werkt (maar niet hoger).

Wat het arbeidsaanbod betreft, verwachten we dat de arbeidsparticipatie (gecorrigeerd voor demografische factoren) zich sneller zal herstellen dan de prepandemische cijfers, omdat de ruime beschikbaarheid van banen voorheen ontmoedigde werknemers aantrekt.

We verwachten ook dat de productiviteitsgroei de solide prestaties zal vasthouden die sinds het begin van de pandemie gemiddeld zijn geleverd. We verwachten dat de productiviteitsgroei van 2024 tot 2028 gemiddeld 1,4% zal bedragen, in lijn met het gemiddelde over 2020-2023.

US Real GDP Growth: Supply-Side Decomposition

Dit artikel is samengesteld door Yuyang Zhang en Emelia Fredlick.