Europese banken zijn lange tijd geen profijtelijke belegging geweest. Na de wereldwijde financiële crisis volgden jaren van ondermaatse prestaties, waardoor banken werden beschouwd als zogheten 'value traps'; dat zijn aandelen met lage waarderingsratio's, omdat ze onvoldoende winstpotentieel hebben.

De dalende rentetarieven en de druk van de toezichthouders tijdens de coronaperiode om kapitaalbuffers te verrhogen hebben het rendement op eigen vermogen van de banken belemmerd en hun mogelijkheden om kapitaal terug te geven aan de aandeelhouders ernstig beperkt.

“Lage of zelfs negatieve rentes hebben de nettorentemarge de afgelopen tien jaar stevig gedrukt, omdat Europese banken geen spread konden verdienen op een aanzienlijk deel van hun deposito's”, schrijven Morningstar-analisten Johann Scholtz, Niklas Klammer en Ben Slupecki in hun nieuwste sectorrapport over de banken.

Dit leidde tot aanzienlijke onderprestaties die het grootste deel van de afgelopen twintig jaar aanhielden. Over die periode hebben de Europese banken een gemiddeld rendement van -0,02% per jaar behaald, vergeleken met +6,6% voor de bredere Europese markt, zo blijkt uit data van Morningstar.

Nieuwe hoop gloort

Maar met de recente ommekeer in het rentebeleid van de Europese Centrale Bank (ECB) sinds juli 2022 en het einde aan de renteverhogingen, lijkt het tij te keren, waarbij de Europese banken eindelijk betere financiële resultaten rapporteren. Dat geeft beleggers hoop op betere prestaties van de banken. is het verstandig om er nu in te stappen?

Het is niet de eerste keer dat beleggers inzetten op een rendement van waardeaandelen, inclusief banken. Cyclische sectoren profiteren van een dergelijke beweging, omdat ze gevoeliger zijn voor de economische cyclus. Een beter economisch klimaat betekent hogere rentetarieven, wat de nettorentemarges stimuleert en een bron van inkomsten voor de banken is. In zo'n klimaat neemt ook de activiteit op de financiële markten toe, waardoor er vaker transacties plaatsvinden, waaronder fusies en overnames en beursintroducties die de business van zakenbanken ondersteunen.

De recente outperformance van de Europese banken onderschrijft deze stelling, ook al lijkt de timing vreemd. Beleggers verwachten nu immers een vertraging van de economische activiteit en dat vraagt juist om een minder restrictief ECB-beleid. Tussen juli 2022 en september 2023 steeg de rente op de depositofaciliteit van de ECB van 0% naar 4%. In dezelfde periode steeg de rente op tweejarige Bunds van 0,4% naar 2,7%. Dit heeft ervoor gezorgd dat de Europese banken meer kosten in rekening hebben gebracht voor het lenen van geld en dat hun gezamenlijke inkomsten zijn gestegen van €260 miljard in 2021 naar zo'n €357 miljard in 2023.

Banken versus de brede markt

De Europese banken hebben dit jaar tot nu toe een rendement van 25,3% behaald, waarmee ze beter presteerden dan de bredere aandelenmarkt, die in dezelfde periode met 13,6% steeg.

Van de 45 banken die deel uitmaken van de Stoxx Europe 600 Banks index, presteerden er slechts twaalf beter dan de sectorbenchmark. De belangrijkste aandelen die goed waren voor de sectorwinsten, zijn: Unicredit, HSBC, BBVA, Santander, Intesa Sanpaolo, BNP Paribas en Credit Agricole.

Ondanks het herstel zijn financiële diensten – waaronder banken, maar ook verzekeraars en andere diensten zoals vermogensbeheerders – nog steeds enigszins ondervertegenwoordigd in de 2.580 Europese large-cap aandelenfondsen die in Europa verkrijgbaar zijn, zo blijkt uit de data van Morningstar per eind oktober. Gemiddeld vertegenwoordigen ze 16,2% van het beheerd vermogen, vergeleken met 17,7% in de referentie-index.

De hoop op een betere winstgroei in een klimaat van hogere rentetarieven verklaart deels de outperformance van de bankensector. Ook het vooruitzicht op een beter kapitaalrendement voor de aandeelhouders zorgt voor een positief sentiment over verbeterende vooruitzichten voor de Europese banken in 2024.

De outlook voor Europese banken

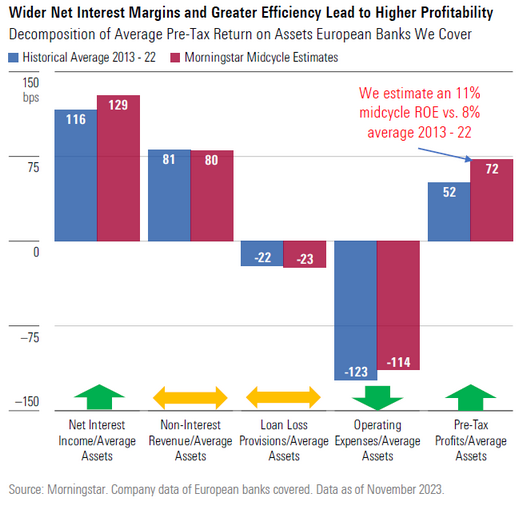

In hun rapport schatten Morningstar-analisten dat Europese banken een rendement op eigen vermogen in het midden van de cyclus van 11% kunnen genereren, vergeleken met het gemiddelde van 8% dat zij in de afgelopen tien jaar genereerden.

Maar, zo waarschuwen ze: “Europese banken zijn geen structureel groeiverhaal. Een hogere winstgevendheid zal de aandeelhouderswaarde stimuleren. Maar alleen een structurele verandering in de nettorentemarges als het monetaire beleid van de centrale banken terugkeert naar normaal, zou echt helpen. Dat is de belangrijkste motor voor een toenemende winstgevendheid. Europese banken hebben een hoge mate van operationele hefboomwerking, wat de stapsgewijze verandering in de nettorentemarges versterkt."

Lage waarderingen

Zelfs als de waarderingen laag zijn, denken de analisten van Morningstar dat de Europese banken in 2024 beter zullen kunnen blijven presteren, op voorwaarde dat hun winsten blijven groeien. “Het verhogen van de winstgevendheid zou de belangrijkste motor van aandeelhouderswaarde moeten zijn”, schrijven ze. De reden hiervoor is zowel de operationele efficiëntie als de afwezigheid van extra regeldruk.

“De digitalisering heeft geleid tot een aanzienlijke vermindering van het aantal filialen en werknemers van Europese banken. De uitgesproken stijging van de kosten voor toezicht en naleving zit grotendeels in de basis verwerkt, en de extra marge die wordt bereikt door hogere efficiency zal in de toekomst beter zichtbaar worden voor beleggers."

Het meest verrassende feit is dat, ondanks het recente herstel, de waarderingskloof met de Europese markt nog lang niet gedicht is. Sinds 2000, toen de sector tegen veel hogere waarderingen noteerde die dicht bij de rest van de markt lagen, hebben de Europese banken te maken gehad met een enorme afwaarderingen die ze sindsdien niet hebben weten in te lopen.

Dit betekent dat beleggers op de lange termijn nog steeds waarde kunnen vinden in de Europese bankensector. Volgens de analisten van Morningstar hebben van de tien banken met een ‘Narrow’ Economic Moat er twee een Morningstar rating van 5 sterren: ABN Amro en Lloyds Banking Group; zij zijn dus het meest ondergewaardeerd. Vier van de tien hebben een rating van 4 sterren: Santander, ING Groep, Svenska Handelsbanken en KBC.