Eerst het goede nieuws: Europa zal er waarschijnlijk warmpjes bijzitten in de komende winter. In de Europese Unie is er in totaal 853 terawatt-uur (TWh) aan gas opgeslagen, ofwel 75,8% van de totale opslagcapaciteit, per eind juni, volgens data van Gas Infrastructure Europe (GIE). De lange-termijn vullingsgraad rond deze tijd van het jaar is omstreeks 58%.

De enige keer dat Europa meer gas in opslag had aan het begin van de zomer was in 2020, toen de wereldwijde vraag plots sterk verminderde vanwege de covid pandemie; de éénmaands futures contracten daalden tot onder 9 euro, minder dan eenderde van het niveau dat we nu zien.

Schommelingen in aanbod

Na een gestage daling vanaf de piek van 340 euro vorig jaar naar slechts 23 euro begin juni dit jaar, leek er ineens een prijsexplosie te ontstaan. De Argus TTF front-month volatility index bereikte zijn hoogste punt in acht maanden toen de gasprijs 50 euro aantikte op 15 juni.

De belangrijkste oorzaak van die mini-shock was de tijdelijke shutdown van belangrijke gasproductiefaciliteiten in Noorwegen, Europa's grootste gasleverancier sinds de Nord Stream pijpleiding buiten gebruik raakte. Equinor's (EQNR) Hammerfest LNG exportfaciliteit had te maken met een gaslek dat sluiting noodzakelijk maakte gedurende de eerste helft van juni. Kort daarna moest Shell (SHELL) operaties in zijn Noorse Nyhamna processing plant stillggen vanwege uitval van het koelsysteem. Nyhamna zou al heropend moeten zijn, maar de ingebruikname is uitgesteld tot 15 juli. Dergelijke onzekerheid helpt de prijsstabiliteit allemaal niet.

Naast de uitval van productiefaciliteiten speelde ook de hoge temperaturen van de laatste weken een rol. Die leidden tot een toenemende vraag naar koeling en airconditioners en daarmee tot een hoger energieverbruik. Dat droeg bij aan de prijspiek in juni.

Volatiele vraag

Alle indicatoren wijzen erop dat de vraag naar gas zal stijgen in de tweede helft van het jaar. Een analyse door het International Energy Agency (IEA) gaat uit van een stijging van de gasconsumptie in Europa tot 395 miljard kubieke meter (billion cubic metres, bcm) in 2023 in vergelijking met 360 bcm in 2022.

“De risico's zijn aan het toenemen”, stelt een recente studie door Banca Intesa. De analisten van de bank noemen prijzen onder de 30 euro/MWh "niet consistent met de structurele veranderingen die de laatste twee jaar hebben plaatsgevonden in vraag en aanbod”. Zij voorspellen een prijs van omstreeks 60 euro/MWh in het vierde kwartaal van 2023 voor het basisscenario, waarbij de beste en slechtste scenario's uiteenlopen van 40 tot 160 euro's.

De toevoeging van nieuwe productiecapaciteit en andere interventies hebben de situatie genormaliseerd en de trends van de TTF en de Henry Hub gelijkgetrokken.

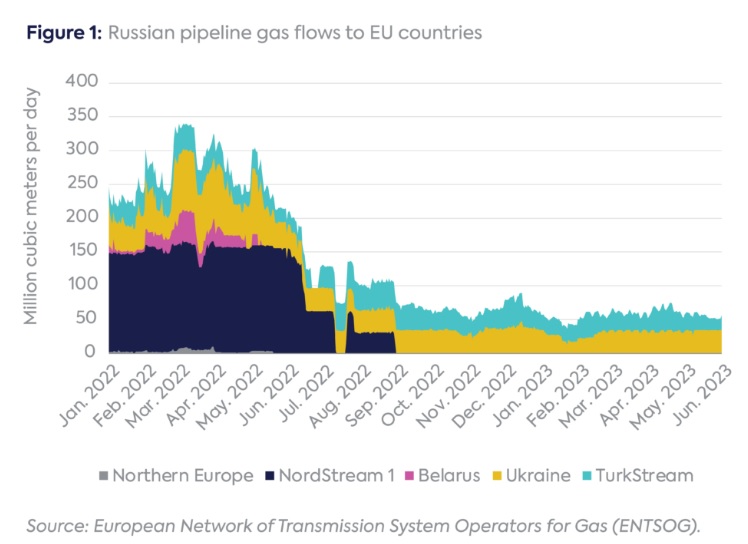

Russisch restant

Anders dan velen wellicht denken, blijft er Russisch gas naar Europa stromen via pijpleidingen door Oekraïne en Turkije. De importen per maart hadden een waarde van 2,7 miljard euro, tegen 21,4 miljard een jaar eerder, toen Nord Stream 1 nog operationeel was. De overgebleven stromen gaan haar gashubs in Oostenrijk, Italië, Hongarije en Slowakije. Maar de klok tikt door voor deze landen, want de deal met Gazprom uit 2019 om via Oekraïne te leveren loopt eind 2024 af.

De totale jaarlijkse gasleveranties van Rusland naar de EU daalden naar 10,8 bcm in het eerste kwartaal, vergeleken met 74.4 bcm in heel 2022 en 150,2 bcm in 2021, volgens data van de Europese Commissie.

Als de deal tussen Gazprom en Oekraïne afloopt zonder verlenging, dan blijft als enige pijpleiding naar de Russische gasvelden nog Turkstream over die de EU binnenkomt in Bulgarije en gas doorlevert naar Servië en Hungarije. Aandere EU lidstaten zullen naar alternatieven moeten zoeken, terwijl op de wereldmarkt al veel vraag is naar LNG, zodat de prijzen tegen die tijd zouden kunnen gaan stijgen.

Mondiaal spel

Vervanging voor Russisch gas op korte termijn kan alleen in de vorm van LNG en uitbreiding van de capaciteit voor LNG op korte termijn kan alleen in de vorm van drijvende terminals. Daarom heeft Europa snel een aantal drijvende LNG-fabrieken gekocht, waaronder vier in Duitsland, een in Nederland en een in Italië. De meeste hiervan zullen eind 2023 operationeel zijn.

Deze gloednieuwe importcapaciteiten zullen de komende winter op de proef worden gesteld, vooral als de vraag naar LNG in Azië aantrekt en de voorspellingen voor een Europese winter, bepaald door het El Niño-weerpatroon, uitkomen. In 2022 was een belangrijk onderdeel van de prijsstijging juist dat Europese kopers tegen Aziatische rivalen moesten opboksen.

S&P Global Commodity Insights constateerde begin juni "toegenomen koopinteresse in termijnleveringen, vooral in Noord-Azië. Het prijsvoordeel van pijpleidinggas ten opzichte van spot-LNG vervaagt, wat de interesse van Aziatische importeurs die niet voldoende langetermijncontracten in handen hebben kan stimuleren", aldus het rapport. Ook zouden "stijgende prijzen van binnenlands pijpleidinggas in China een stimulans kunnen zijn voor downstream-industrieën om over te schakelen op LNG."

De stijgende overzeese vraag heeft ook invloed op de LNG-prijzen door hogere transportkosten. Schaarse tankers zorgden ervoor dat de vrachttarieven voor LNG in de Atlantische regio voor levering in juli met 64% stegen en in augustus opnieuw zouden kunnen verdubbelen, blijkt uit gegevens van het Spark Commodities platform. Volgens de prijscurve van Spark zullen de vrachttarieven deze maand naar verwachting gemiddeld $ 49.750 per dag bedragen, vervolgens stijgen tot $ 72.750 per dag in juli, tot $ 107.500 per dag in augustus en zelfs tot $ 259.500 per dag in december.