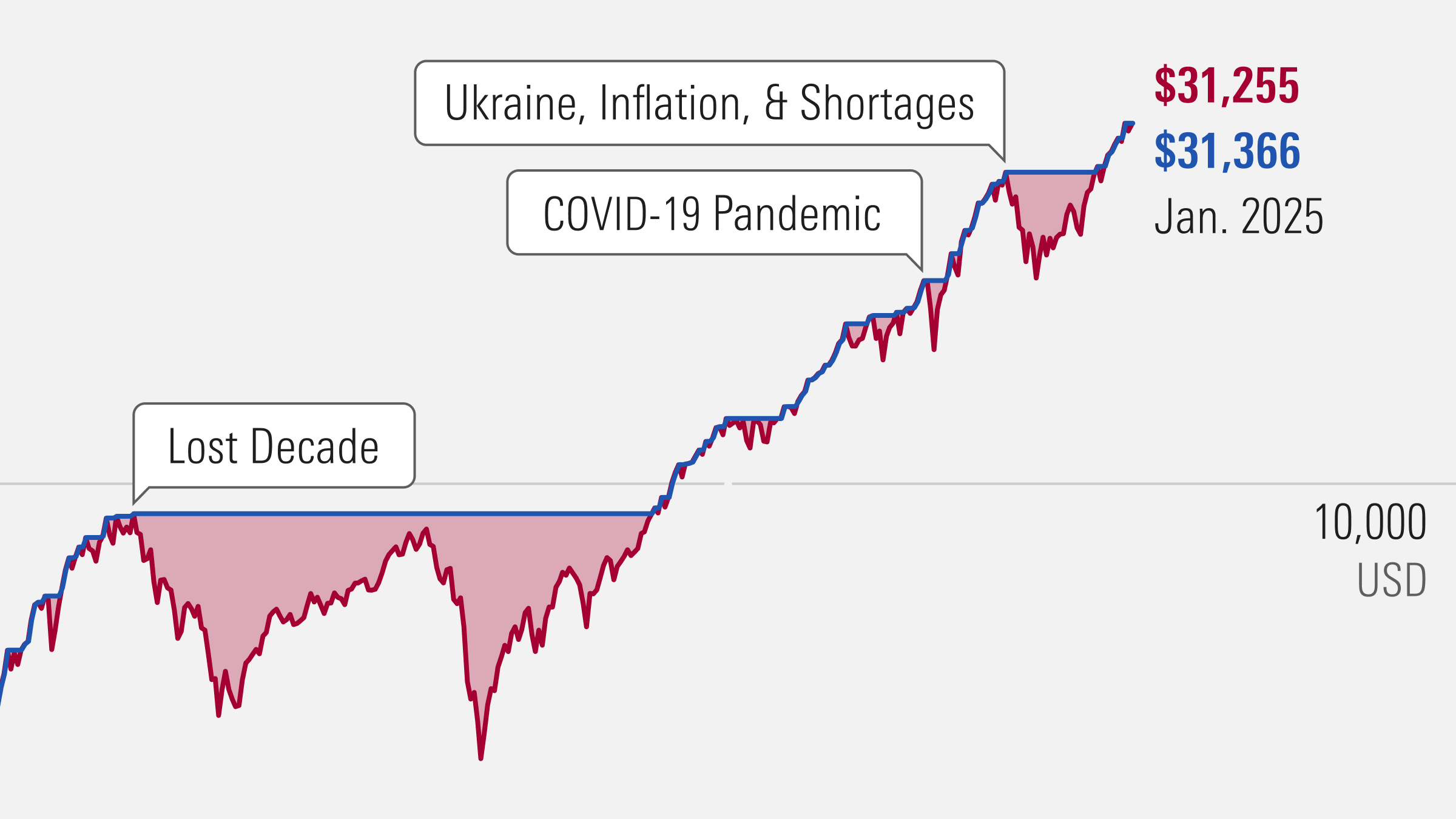

In het eerste kwartaal van 2023 zagen duurzame fondsen een netto instroom van USD 32,2 miljard. Dit was aanzienlijk minder dan de USD 40,3 miljard die in het voorgaande kwartaal naar duurzame fondsen stroomde. Het organische groeipercentage, oftewel de netto instroom gedeeld door het beheerd vermogen aan het begin van de periode, bedroeg daarmee 1,5% vergeleken met 2,2% over de laatste drie maanden van vorig jaar.

Daarmee lag de aanwas van nieuw vermogen wel op ruim twee keer het niveau van conventionele fondsen, die een groei kenden van 0,73%. Een duidelijk teken dat beleggers duurzaamheid aanhoudend een warm hart toedragen en een continuering van de trend in de afgelopen jaren. Zoveel was ook al duidelijk in 2022, toen conventionele fondsen in ieder kwartaal werden geconfronteerd met uitstroom, maar duurzame fondsen nog wel geld wisten aan te trekken, ook al lag het groeipercentage lager dan in de jaren daarvoor.

Dominantie van passief

Een opmerkelijke trend in de gegevens over geldstromen naar duurzame fondsen is de dominantie van passieve fondsen, waaronder indexfondsen en ETF's. In het eerste kwartaal van 2023 waren zij goed voor circa 75% van de netto instroom naar duurzame fondsen. Een voortzetting van de trend die waarneembaar was in 2022, toen zij in ieder kwartaal ook goed waren voor minimaal de helft van alle netto instroom in duurzame fondsen.

Dit past in de trend dat beleggers in toenemende mate aandacht hebben voor de kosten van hun beleggingsfondsen. Immers, over de afgelopen 16 jaar was er altijd sprake van instroom in passieve fondsen en het marktaandeel van deze marktvolgende beleggingen is per eind 2022 opgelopen tot 23,6% van het totale beheerde vermogen in Europese beleggingsfondsen.

Dat het die kant ook op gaat voor duurzame indexfondsen is aan de ene kant te begrijpen vanuit kostenoogpunt, maar er zijn ook argumenten te maken tegen passieve duurzame strategieën die deze trend opmerkelijk maken.

Kwalitatieve benadering onmisbaar

Hoewel de beschikbare duurzaamheidsdata de afgelopen jaren sterk in kwaliteit en kwantiteit is verbeterd, blijft duurzaamheid volgens vele beleggers een kwalitatieve benadering vereisen en is een volledig kwantitatieve insteek niet de best passende oplossing. Zij wijzen daarbij bijvoorbeeld op de grote divergentie in ESG-ratings voor bedrijven die vaak grotendeels op data zijn gebaseerd.

Daarnaast bestrijkt duurzaam beleggen een groot aantal onderliggende onderwerpen, waaronder CO2 uitstoot, water- en afvalmanagement, diversiteit, veiligheid, biodiversiteit en bedrijfsbestuur. Om een portefeuille samen te stellen van bedrijven die op al deze fronten goed scoren maakt het noodzakelijk om duidelijke keuzes te maken en dat reduceert het aantal mogelijke portefeuillekandidaten aanzienlijk.

Passieve fondsen hebben echter vaak als doel om een bepaalde markt zo goed mogelijk te volgen en dat wordt bereikt door het samenstellen van breedgespreide portefeuilles met relatief veel verschillende aandelen. Dat maakt het ingewikkelder om enkel de meest duurzame aandelen te selecteren en uitgesproken duurzame keuzes te maken, terwijl actieve fondsen juist veelal veel meer geconcentreerdere portefeuilles hebben.

Stap terug in SFDR ranking

Dat passieve fondsen moeite hebben om te voldoen aan hoge duurzaamheidsverwachtingen, blijkt ook uit de classificatie op basis van de Sustainable Finance Disclosure Regulation (SFDR) die in maart 2021 van kracht werd binnen de Europese Unie. Dit raamwerk classificeert fondsen in een drietal categorieën. Zo worden zogenaamde Article 8 fondsen gezien als “lichtgroen” en Article 9 als “donkergroen”. Daarnaast kunnen fondsen nog vallen onder Article 6 als duurzaamheid geen rol speelt. In januari 2023 zijn de regels van de SFDR aangescherpt.

Fondshuizen werden vanaf dat moment verplicht tot het publiceren van méér informatie over de ESG benaderingen van hun fondsen, duurzaamheidsrisico's, en impact in precontractuele documenten, zoals het prospectus, en periodieke rapporten, waaronder de fondsfactsheet. Die aanscherping van het raamwerk zorgde voor een groot aantal herclassificaties.

Opvallend veel passieve fondsen werden daarbij een trede lager gezet in duurzaamheidscategorie, oftewel ze gingen van Article 9 naar Article 8. Dat had als gevolg dat het marktaandeel van passieve fondsen onder Article 9 fondsen daalde van 24% kort na introductie van SFDR naar 5% eind 2022.

Onder wereldwijde large-cap aandelenfondsen zijn er per eind april 2023 bijvoorbeeld slechts 10 passieve fondsen die een Article 9 classificatie hebben tegen 143 actieve fondsen met eenzelfde classificatie. Daarbij komt dat deze passieve fondsen aanzienlijk minder goed scoren op basis van een duurzaamheidsrating, zoals de Morningstar Sustainability Rating. Zo behalen de 10 passieve fondsen slechts een gemiddeld aantal wereldbollen van 3,67, terwijl geen enkel fonds de maximaal haalbare vijf wereldbollen heeft behaald. Dit in tegenstelling tot de actieve fondsen die gemiddeld 4,10 wereldbollen behalen waaronder 42 fondsen die de hoogste score toegewezen hebben gekregen.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)