Dat er veel politieke spanningen zijn tussen de Westerse wereld en China, zal onderhand elke belegger wel duidelijk zijn. En ook dat Nederland zich in deze strijd niet neutraal kan opstellen, als bondgenoot van de Verenigde Staten. Integendeel, het feit dat de export van ASML’s chipmachines naar China onlangs verder is beperkt, zoals de regering-Biden (en vóór hem de regering-Trump) al lange tijd wilde, laat zien dat Nederland volop betrokken is in de strijd met China.

Zo ziet China zelf het nadrukkelijk ook, getuige de uitspraken die de Chinese ambassadeur in Nederland, Tan Jian, onlangs deed in een interview met Het Financieele Dagblad. Daarin herhaalde hij nog maar eens hoe fel China gekant is tegen dit soort exportbeperkingen op geavanceerde technologie. En hij waarschuwde dat Nederland zichzelf daarmee in de vingers snijdt: "Nederland is met zeventien miljoen mensen een klein land. Toch blijven veel van jullie bedrijven superconcurrerend. Waardoor? Doordat die bedrijven wereldwijd produceren en verkopen. En China is de belangrijkste markt ter wereld."

Met zijn laatste opmerking sneed Jian een interessante kwestie aan. Want ja, China is uitgegroeid tot de op een na grootste economie ter wereld, na de Verenigde Staten, gemeten naar zijn bruto binnenlands product (bbp). Het land telde eind 2022 circa 1,4 miljard inwoners, op een wereldbevolking van 8 miljard mensen. Daar komt bij dat een groeiend deel van de Chinezen veel geld te verteren heeft, en dus extra interessant is voor Westerse bedrijven.

Steeds grotere welvarende middenklasse

Zo neemt alleen al de komende drie jaar het aantal Chinese huishoudens dat tot de hogere middenklasse en bovenklasse behoort qua inkomen, toe met 71 miljoen, zo schrijft Morningstar-aandelenanalist Michael Born in een rapport over Chinese aandelen. En sinds China eindelijk alle reis- en bewegingsbeperkingen in verband met de coronapandemie heeft opgeheven, staan veel vermogende Chinezen ongetwijfeld te trappelen om hun geld weer als vanouds live, bijvoorbeeld in winkelstraten, uit te kunnen geven.

Online bleven ze dat natuurlijk doen de afgelopen jaren: de Chinese regering schept volgens analist Born op over de ongeëvenaarde omvang van zijn e-commercemarkt. Die zou groter zijn dan die van de tien grootste andere markten op het gebied van internethandel en jaarlijks met 21% groeien.

Twee soorten Chinese aandelen

Wat betekent dit alles voor Chinese aandelen: is het een goed idee om daar als Nederlandse particuliere belegger je geld in te steken? Om die vraag te kunnen beantwoorden, is allereerst van belang om te weten dat er twee verschillende typen Chinese aandelen bestaan – en dat de meeste Chinese aandelen in een van deze twee categorieën vallen.

De eerste groep bestaat uit bedrijven die aan de beurs van Hong Kong genoteerd staan – de zogeheten China H-aandelen. In deze categorie vallen vooral gevestigde bedrijven uit traditionele bedrijfstakken, zoals grote banken en de zware industrie. Denk hierbij bijvoorbeeld aan ondernemingen die actief zijn in de mijnbouw, energiesector en scheepvaart. En staatsondernemingen behoren nadrukkelijk ook tot de groep China H-aandelen.

De tweede categorie Chinese aandelen bestaat uit bedrijven met een beursnotering in Shanghai, met zo’n 30 miljoen inwoners de grootste stad van het land, of Shenzhen dat met 17,5 inwoners ook enorm is. De handel in deze zogeheten China A-aandelen vindt plaats in de nationale munt, de renminbi of yuan. En het type bedrijven in deze categorie richt zich vooral op de binnenlandse markt en is bijvoorbeeld sterk vertegenwoordigd in de sector basisconsumentengoederen en de gezondheidszorg.

Let op de k/w

Maar hoe weet je nou of het verstandig is om een bepaald Chinees aandeel (of een index met Chinese aandelen) te kopen? Wat kan helpen bij het beoordelen daarvan, is kijken naar de koers/winst-verhouding van een aandeel of een index. Deze ratio, die de beurskoers van aandeel afzet tegen de winst per aandeel van datzelfde bedrijf, maakt duidelijk hoeveel jaar deze onderneming dezelfde winst moet blijven maken als nu om je investering terug te verdienen.

Daarbij geldt een koers/winst-verhouding – oftewel k/w – van 10 of lager als een aantrekkelijke prijs, die een aandeel koopwaardig maakt en een k/w van 20 of hoger als indicatie dat een aandeel te duur is en je het beter kunt verkopen als je het in bezit hebt. Bij een k/w van 10 tot 20 is het devies om het aandeel niet te kopen, maar hoef je het ook (nog) niet te verkopen, aldus professioneel beleggers Hans Oudshoorn en Peter Siks in hun handboek Beleggen voor Dummies.

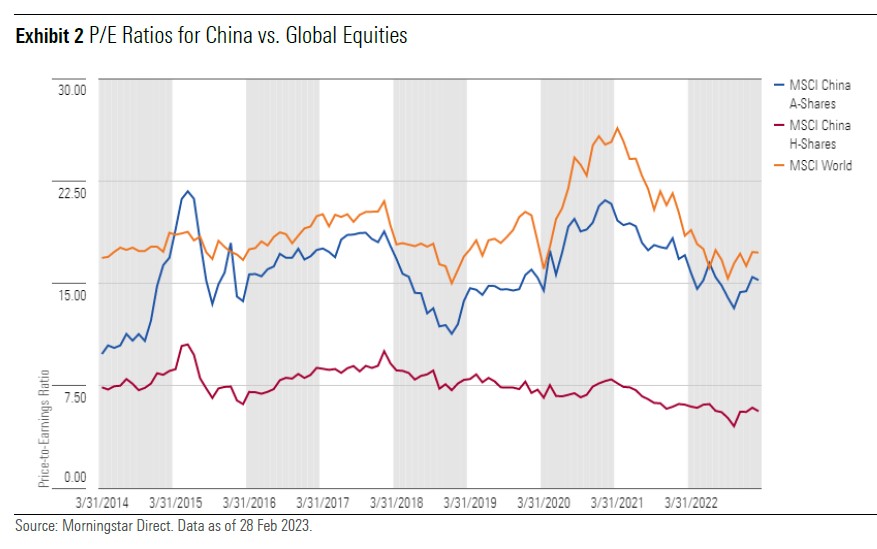

Terug naar Chinese aandelen. Kijk eens naar de koers/winst-verhouding van de MSCI World, een zeer breed gespreide index van ruim 1.500 aandelen uit 23 landen met een sterk ontwikkelde economie. En vergelijk die vervolgens met de k/w van de index voor China H-aandelen van dezelfde indexmaker en met die voor China A-aandelen. Dan zie je dat de koers/winst-verhouding van de MSCI World de afgelopen tien jaar bijna altijd hoger is uitgekomen dan die van zowel de MSCI China A-index als de MSCI China H-index.

Al past bij deze conclusie wel de kanttekening dat er tussen de k/w's van deze twee China-indexen een groot verschil zit. Onderstaande grafiek laat zien dat de k/w van de index voor China-H aandelen (dus van bedrijven die aan de beurs van Hong Kong genoteerd zijn) veel lager dan die van de index voor China A-aandelen. De k/w voor de China H-aandelen ligt ruim onder de 10, die van China A-aandelen juist een eind daarboven, rond de 15:

Lage k/w niet zaligmakend

Overigens is een lage k/w geen zaligmakend criterium: veel beleggers zijn bijvoorbeeld juist terughoudend in het kopen van China A-aandelen omdat daar veel Chinese staatsbedrijven tussen zitten, aldus Morningstar-analist Born. En die staan niet bepaald te boek als efficiënt geleid of als geneigd om de belangen van kleine aandeelhouders mee te wegen in hun koers.

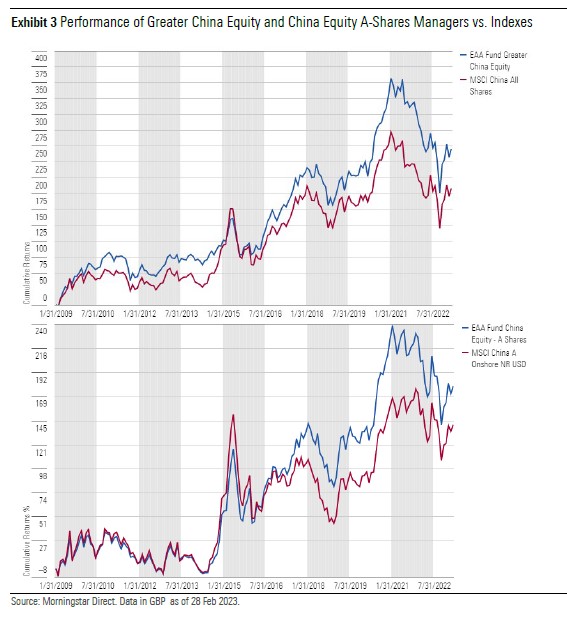

Interessante constatering van Born in zijn rapport over Chinese aandelen is dat actief beheerde aandelenfondsen in China A-aandelen het de afgelopen twaalf jaar doorgaans wel beter hebben gedaan op de beurs dan hun passieve tegenhangers in de vorm van de indexbenchmark van MSCI, aldus Born. Dat valt op: meestal is het omgekeerde het geval en ligt het rendement van een passieve index hoger dan dat van een actief beheerd fonds, dat natuurlijk eerst de personeelskosten van het fondsteam moet terugverdienen.

Dat de actief beheerde China-fondsen die analist Born noemt het beter hebben gedaan dan hun passieve tegenhanger, wil niet zeggen dat die geen tegenslag hebben meegemaakt. Zo was 2022 ook voor die fondsen een beroerd jaar, vooral vanwege China’s zero-COVID-beleid. Toen deed alleen de energiesector het goed.

Beetje beleggen in China: MSCI ACWI en EM

Wie in de MSCI All World Index (ACWI) belegt, is overigens automatisch óók licht belegd in Chinese aandelen: 3,5% van de index bestaat uit Chinese aandelen, zo blijkt uit recente informatie van indexmaker MSCI.

Dat geldt in veel sterkere mate voor wie aandelen in de MSCI Emerging Markets Index bezit. Van deze index maken grote en middelgrote China A-aandelen sinds enkele jaren maar liefst een vijfde uit. Dat percentage heeft indexmaker MSCI in 2019 na lang wikken en wegen en overleg met grote, institutionele beleggers, zoals pensioenfondsen en vermogensbeheerders in etappes sterk verhoogd; voor die tijd maakten Chinese bedrijven maar 5% van bovengenoemde twee indexen uit.