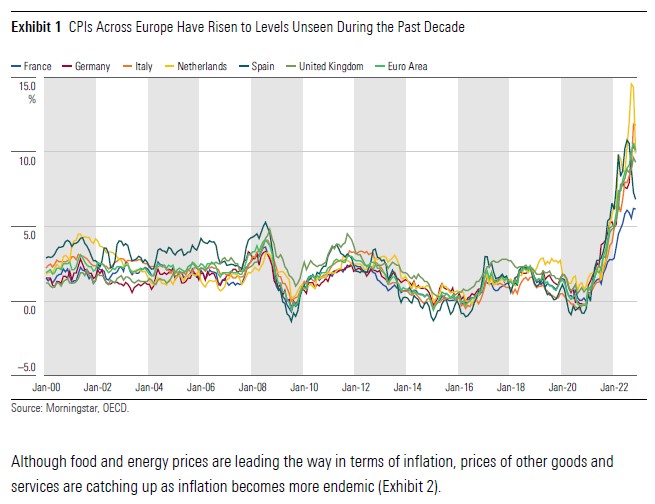

Een inflatie die maar blijft stijgen en een duurdere hypotheek voor wie nu een huis koopt: allebei zaken die niet stimuleren dat burgers een niet broodnodig jurkje, die trui of dat paar sneakers koopt. En als je naar de consumentenprijsindex (CPI) kijkt, oftewel de prijs die consumenten betalen voor producten en goederen, zie je ook nog dat die afgelopen jaar in West-Europa nergens harder de lucht ingeschoten is dan in Nederland.

Dat komt door die vermaledijde inflatie, waarvan het Centraal Bureau voor de Statistiek voorziet dat hij in Nederland dit jaar op 3,5% zal uitkomen – veel minder hoog dus dan de 10% van afgelopen jaar, maar wel nog een stuk hoger dan we vóór inflatierampjaar 2022 gewend waren. En die hogere prijzen worden bij de meeste mensen echt niet volledig gecompenseerd door een vanwege de inflatie verhoogd loon of uurtarief.

Met uitzondering wellicht van freelance bouwvakkers: het uurtarief van zzp’ers in de bouw ging er afgelopen jaar namelijk enorm op vooruit, volgens de uitbaters van digitale werkplatformen als Temper en Maqqie. Zij melden stijgingen die variëren van 18% tot maar liefst 30%, zo meldde Het Financieele Dagblad deze week.

Redelijk immuun voor crisis

Wat voor effect hebben de inflatie, en het gedaalde vertrouwen van Europese consumenten in de economie, op de prestaties van modeconcerns die zich op een massapubliek richten? Morningstar-analist Jelena Sokolova, die de mode-industrie volgt, heeft twee zorgen. De eerste is in hoeverre bedrijven in deze branche in staat zijn om de gestegen kosten voor allerhande zaken, zoals arbeid, ruwe materialen en transport, door te berekenen aan de consument. Haar tweede zorg is hoezeer de gestegen inflatie het budget aantast dat mensen nog kunnen (en willen) uitgeven aan kleding.

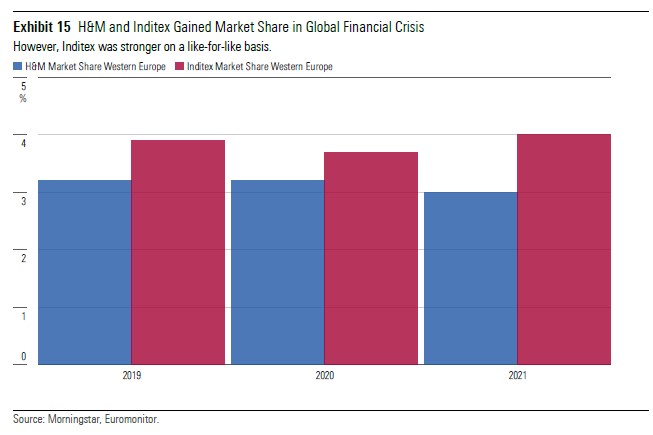

Tegelijkertijd somt Sokolova in haar rapport allerlei positieve factoren op die in de mode spelen. Zoals het feit dat veel grote spelers in West-Europa, zoals Inditex (bekend van winkelketens als Mango en Zara) en H&M, in eerdere economische crises behoorlijk veerkrachtig zijn gebleken. Sterker nog, ze profiteren soms juist van dat zware soort tijden.

In de mode zijn immers heel veel kleine bedrijven actief, die in crisistijd in de problemen raken, doordat mensen minder kleding kopen en ook doordat het voor hen moeilijker is om dan geld te lenen of financiers te vinden buiten de bank om. Een economische crisis kan dus ook een kans zijn voor grote partijen om hun marktaandeel te vergroten als kleine collega’s omvallen.

Aantrekkelijk aan een gigant als Inditex is verder dat het amper schulden heeft, en dus weinig last van de gestegen rente, en veel geld in kas. Daardoor is het niet afhankelijk van externe financiers en heeft het cash in huis voor eventuele overnames.

Spelers als Inditex en H&M zijn bovendien door al die cash in staat om te blijven investeren in hun bedrijf in crisistijd – bijvoorbeeld in hun online verkoopkanalen. Daarmee verdienen ze inmiddels meer dan partijen die alleen maar online actief zijn, zoals ASOS en Boohoo, zo meldt Sokolova in haar recent verschenen rapport over de mode-industrie.

Inditex: concurrentievoordelen

Van de grote beursgenoteerde modeconcerns die Morningstar volgt, is Inditex (ITX) de favoriet – al geldt ook voor H&M en Associated British Foods (dat zowel in food actief is, denk aan theemerk Twinings, als in de mode, met de Primark-winkels) dat ze ondergewaardeerd zijn op de beurs. Maar de concurrentievoordelen van Inditex zijn volgens Sokolova het grootste, wat ook de reden is dat het van Morningstar een Narrow Moat-rating heeft gekregen.

Inditex’ sterke positie zorgt er tot slot ook voor dat het een aantrekkelijke partij blijft, ook in crisistijd, voor aandeelhouders, vanwege zijn stabiele dividenduitkeringen. En Inditex is niet de enige die in een gunstige positie verkeert om zijn marktaandeel in crisistijd te versterken: volgens haar geldt dat ook voor Nike en Adidas. Zo ging dat de afgelopen jaren tijdens de coronapandemie ook.

Zalando: steeds hogere online verkoop

Van de spelers die uitsluitend online verkopen, is Zalando (ZAL) Morningstars favoriet. Het is de grootste 100% onlinepartij, die onderdak biedt aan ruim 5.800 modemerken, en meer dan 10% van de Europeanen als actieve klant heeft. Gezien de versnipperde modemarkt in Europa is het daar redelijk uniek in, wat het weer een zeer aantrekkelijke partij maakt voor merken – het zogeheten netwerkeffect is zeker van kracht bij Zalando, volgens analist Sokolova.

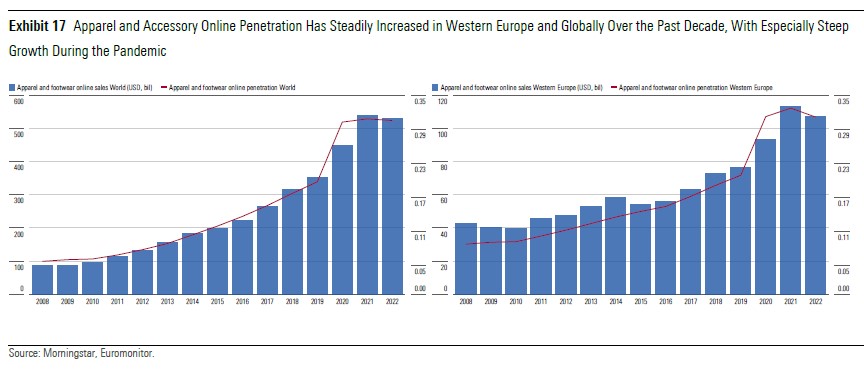

Voor we verder uitweiden over Zalando, eerst nog even een korte analyse over hoe online modebedrijven er momenteel voorstaan. Zoals bekend zijn die recent minder hard gaan groeien, door allerhande tegenvallers, die hierboven al uitgebreid besproken zijn, zoals de inflatie - en in deel 1 van deze serie, waarin de nadruk meer op de luxe-industrie lag. Toch denkt Sokolova dat het komende decennium steeds meer kleding online verkocht zal worden, dat die trend zal doorzetten.

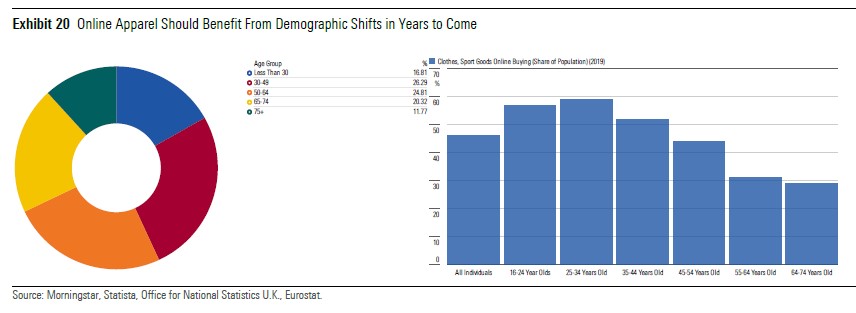

Al was het maar omdat steeds meer fysieke winkels de deuren sluiten na de vele tegenvallers van de afgelopen jaren, te beginnen met de lockdowns. Van diezelfde lockdowns profiteerden hun online concurrenten juist: tijdens de coronapandemie groeide hun marktaandeel. Op de lange termijn zijn er bovendien meerdere factoren die groei van de online verkoop stimuleren, zoals de demografie.

Het aandeel burgers dat zijn hand niet omdraait voor digitaal kleding kopen, neemt immers steeds verder toe. En dat werkt meer winkelsluitingen in de hand, waarna nóg meer mensen online (moeten) gaan shoppen. In een Europese markt zoals het Verenigd Koninkrijk wordt nu nog ongeveer 40% van de mode-uitgaven gedaan door vijftigplussers die digitaal minder vaardig zijn dan jongere generaties. Van alle Europeanen van boven de 55 jaar kocht slechts 31% in 2019 kleding online, zo blijkt uit onderzoek van Morningstar.

Financieel zeer solide

Los van zijn omvang en bereik is Zalando – net als Inditex – in financieel opzicht een zeer solide bedrijf, met een sterke kasstroom (van naar verwachting gemiddeld €300 miljoen per jaar), maar liefst €1,5 miljard in kas en schulden waarvoor het een lage rente verschuldigd is.

Daarnaast blijft het naar alle verwachting hard investeren in het vergroten van zijn opslagcapaciteit in Europa. Daar heeft Zalando nu twaalf opslaghuizen en het wil er nog zeven bijbouwen. Als het zover is, zou het voor €23 miljard aan bruto handelswaarde moeten kunnen verstouwen. Ter vergelijking: in 2021 was dat nog €14 miljard.

Tot slot stipt noemt Sokolova als een sterk punt van Zalando dat het klanten een supergepersonaliseerd aanbod kan bieden, doordat het zoveel persoonlijke data van hen heeft verzameld en geanalyseerd. Dat zou tot een snellere conversie kunnen leiden dan bij Zalando’s concurrenten, en tot trouwere klanten, aldus de analist in haar rapport.