Risicovolle activa wereldwijd stonden vorig jaar onder grote druk als gevolg van de hoge inflatie, oorlog en recessievrees, en ook obligaties van opkomende markten werden getroffen. De aangerichte schade was grotendeels op het conto van Amerikaanse staatsobligaties, maar het kredietrisico in opkomende economieën zelf, vooral bij die afhankelijk zijn van energie importen, steeg ook.

Verder was 2022 een jaar van extreem lage nieuwe uitgiften (minder dan de helft van het uitgegeven bedrag in 2021) en van grote uitstromen. Morningstar data toont dat Europese beleggers afgelopen jaar tot en met eind november meer dan 9 miljard euro weghaalden uit de global emerging markets bond – local currency Morningstar categorie. In 2021 en 2020 bedroeg de uitstroom respectievelijk 5 en 7,7 miljard euro.

De JPMorgan GBI-EM Global Diversified Index sloot het kalenderjaar af met een verlies van 11,7 procent, gemeten in dollar, maar wist zich in de laatste twee maanden te herstellen, de index steeg met 9,4 procent dankzij een correctie in de Amerikaanse dollar en hoop dat China zijn COVID-19 beperkingen zou versoepelen. Het deed het over het ganse jaar gezien beter dan het 17,8 procent verlies voor de JPMorgan EMBI Global Diversified index’ (obligaties van opkomende markten in harde valuta). De twee indices verloren in 2021 respectievelijk 8,8 en 1,8 procent.

Vooruitzichten

De vooruitzichten voor deze activaklasse hangen in grote mate af van wat er in Washington beslist wordt. Als we de Fed mogen geloven zijn we nog niet aan het einde van de renteverhogingscyclus, dus veel beterschap mogen beleggers op het eerste gezicht niet verwachten voor obligaties uit opkomende landen. Toch lijken emerging-market obligaties in lokale valuta goed gepositioneerd voor een zogenaamde ‘soft-landing’ (en uiteindelijke renteverlagingen) in de Verenigde Staten, terwijl een diepe recessie beleggers waarschijnlijk terug naar de dollar zou drijven.

Centrale banken in opkomende markten, vooral die in Latijns Amerika, waren bij de eerste om in 2021 de beleidsrente op te trekken. Dit ging door in 2022, maar stillaan begint de inflatie te dalen wat mogelijk tot een verlaging van de beleidsrentes kan leiden. Hoewel opkomende markten in 2023 vermoedelijk ook met groeivertragingen zullen kampen, wordt aangenomen dat ze sterker kunnen groeien dan meer ontwikkelde markten. De heropening van China kan hierbij een ruggensteun bieden.

Hogere aanvangsrendementen hebben hier en daar het appetijt voor obligaties uit opkomende markten al aangewakkerd. Hoewel Kirstie Spence, manager van het met een Morningstar Analyst Rating van Silver gewaardeerde Capital Group Emerging Markets Local Currency Debt Fund, tegenwind verwacht in 2023, ziet ze ook opportuniteiten in Brazilië, Mexico en Colombia die de rente vroeg verhoogden, profiteren van stijgende grondstoffenprijzen en weinig tot geen blootstelling hebben aan de oorlog in Oekraïne.

De tienjaars rendementen fluctueerden op 17 januari rond de 12,6% (Brazilië), 6,7% (Indonesië), 9,8% (Zuid-Afrika), 8,7% (Mexico), 12,3% (Colombia), 10% (Turkije), 2,4% (Thailand), 7,3% (Indië), 2,9% (China), 6,3% (Filipijnen), 6% (Polen) en 4,3% (Tsjechië).

De Top-5

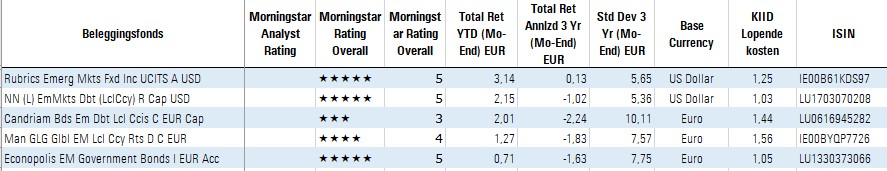

Voor de Top-5 van deze week kijken we naar de best presterende fondsen in 2022 die beleggen in emerging market obligaties in lokale valuta (waarvan een distributievergoedingsvrije fondsklasse beschikbaar is in Nederland).

Op de derde plaats vinden we het Candriam Bonds Emerging Market Debt Local Currency fonds dat sinds maart 2015 beheerd wordt door Diliana Deltcheva het hoofd Emerging Market Debt. Zij wordt bijgestaan door Richard Briggs die in 2022 overkwam van GAM Investments. In december verhoogden de beheerders de duration, vooral in landen zoals Brazilië, Mexico en Zuid-Afrika waar de spreads aantrekkelijk zijn versus Amerikaanse staatsobligaties, vaak omdat die eerder met renteverhogingen begonnen. Ze zijn echter terughoudender betreffende duration in Azië en voorzien een verandering in de beleidsverwachtingen nu China weer opengaat. De huidige portefeuille bestaat voor zo’n 75% uit investment-grade en 25% uit hoogrentende obligaties, met een gemiddelde kredietrating van BBB-.

Verder in de lijst enkele intussen bekende namen zoals Man GLG Global Emerging Markets Local Currency Rates die dit jaar kon profiteren van zijn lagere duration en overweging in kortlopende obligaties. Per eind december 2022 bedroeg de duration 3,38 versus 4,94 voor de JPMorgan GBI-EM Global Diversified Composite benchmark en was zo’n 40% van de portefeuille belegd in obligaties met een looptijd van minder dan 1 jaar versus minder dan 5% voor de benchmark.

Het fonds NN (L) Emerging Market Debt (Local Currency) stond nog op de eerste plaats aan het einde van het derde kwartaal, maar zakt in het vierde kwartaal een plaats en komt op twee.

Top-5 Emerging Market Debt