Meer dan vijf miljoen auto’s verkopen per jaar. Dat is de stip op de horizon die Morningstar-analist Seth Goldstein voor ogen heeft bij Tesla – over acht, negen jaar denkt hij dat het haalbaar is, zo rond 2031 dus. Hoeveel er nog moet gebeuren voordat het zover is, blijkt wel uit het aantal auto’s dat de Amerikaanse fabrikant van elektrische auto’s afgelopen jaar afleverde: nog geen miljoen stuks. Iets preciezer geformuleerd: rond de 936.000 auto’s.

Werk aan de winkel dus voor Tesla (TSLA) waarvan het hoofdkantoor tegenwoordig in Austin, Texas huist. Daar gaat sowieso voorlopig de vlag nog niet uit. Want dit jaar is gebleken dat zelfs ondernemingen met prachtige vooruitzichten voor de lange termijn niet ontsnappen aan de berenmarkt waarvan nu al een tijdje sprake is op de beurs. Dat is ook duidelijk bij Tesla, waar de situatie wel érg dramatisch is: sinds november 2021 is de koers omstreeks 50% omlaag gekieperd. Het aandeel Tesla dook deze week onder de $200 door op maandag 7 november op $197 te sluiten, een nieuw 12-maands dieptepunt.

Meer dan de helft van dit waardeverlies (30%) vond in de eerste helft van oktober plaats, nadat de flamboyante bestuursvoorzitter Elon Musk begin die maand opnieuw een hoofdstuk toevoegde aan de soap rond Twitter. Musk liet toen ineens weten dat hij het sociale-mediaplatform tóch wil kopen voor $44 miljard, nadat hij afgelopen zomer juist roeptoeterde dat hij van de overname wilde afzien. Eind oktober was Musk dan toch de nieuwe eigenaar van Twitter.

De koers van Tesla (rode lijn) afgezet tegen de Morningstar US Large Cap Index (paarse lijn), geïndexeerd over een periode van twee jaar.

Meegesleurd in de val

De recente koersval van het aandeel Tesla is niet alleen beroerd voor beleggers die uit overtuiging aandelen Tesla bezitten, maar ook voor degenen die geld hebben zitten in meer generieke ETF’s en beleggingsfondsen die niet per se op technologie of automotive gericht zijn. Want het aandeel Tesla maakt inmiddels namelijk ook onderdeel uit van vele beursindices, beleggingsfondsen die op de groei-stijl gericht zijn en van ETF’s rond thema’s als innovatie en energietransitie.

Dat is logisch, als je bedenkt dat Tesla inmiddels qua beurswaarde het vijfde bedrijf ter wereld is. Sterker nog, Tesla's weging erin is steeds groter geworden, waardoor de recente koersval van Tesla veel breder resoneert in de aandelenmarkt.

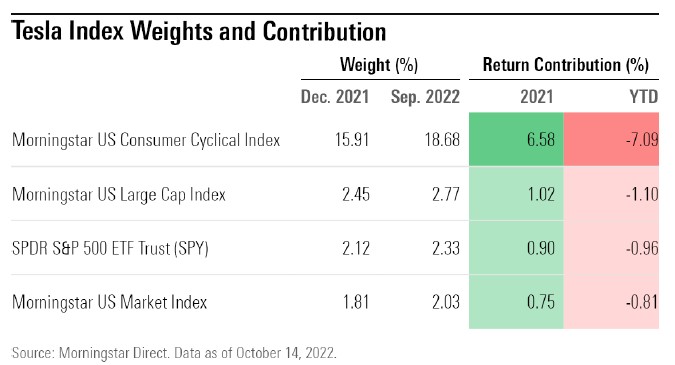

Neem indices zoals de Morningstar US Consumer Cyclical Index voor cyclische consumentengoederen. Daarin vertegenwoordigt Tesla inmiddels bijna een vijfde van de waarde van de totale index. Dit betekent dat zo’n koersval als die van afgelopen maand een heftig effect heeft op het rendement van de héle index. Morningstar's Sandy Ward en Jakir Hossain zetten de cijfers op een rij. Onderstaande tabel spreekt boekdelen:

Tesla geniet nu de twijfelachtige eer dat het op nummer 6 staat in de top-10 van bedrijven die verantwoordelijk zijn voor de waardeval van bovengenoemde indices en ETF’s, na Microsoft, Apple, Meta, Amazon en Nvidia, aldus Ward en Hossain. En zo zijn er meer voorbeelden van fondsen die geraakt zijn door Tesla’s val op de beurs

Hoofdpijn voor Cathie Wood

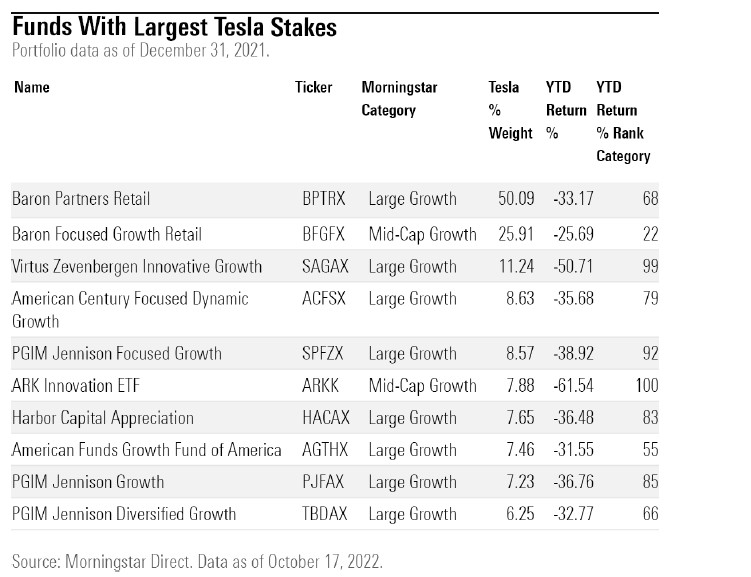

Een voorbeeld is de ARK Innovation ETF van de beruchte Cathie Wood. De 67-jarige techinvesteerder ligt al langer onder vuur vanwege de beroerde prestaties van haar fonds, maar Tesla’s uitmuntende prestaties op de beurs verdoezelden dat eerst nog een beetje. Dat is nu voorbij: haar Ark Innovation ETF is dit jaar meer dan 60% in waarde gedaald en daarmee is het nu het op één na slechtst presterende passieve Amerikaanse aandelenfonds.

Dit terwijl medewerkers van haar investeringsbedrijf Ark Invest begin dit jaar nog zeiden dat de Ark Innovation ETF zo'n 40% zou gaan stijgen in 2022, en daarmee eerdere verliezen grotendeels goed zou maken. Dat is dus niet gebeurd, zoals blijkt uit onderstaand overzicht van beleggingsfondsen met het hoogste percentage aandelen Tesla en hun rendement over 2022 tot nu toe. Schrale troost: meerdere beleggingsfondsen zijn zwaar getroffen.

Ook onder Nederlandse particuliere beleggers is de elektrische automaker volgend jaar zijn 20-jarige jubileum viert populair. In de Top-10 van individuele aandelen die zij kopen is Tesla zelfs het eerstgenoemde buitenlandse bedrijf. Het staat in deze ranglijst op 9, na giganten als ASML, Ahold Delhaize, DSM en Shell (officieel niet meer Nederlands, maar Shell zit nog wel in de AEX index), net vóór Microsoft, zo blijkt uit cijfers die De Nederlandsche Bank (DNB) verzamelde tot en met maart 2022.

Zorgen over Twitter-overname

Punt van zorg is dat veel particuliere beleggers die individuele aandelen Tesla hebben, niet zozeer kijken naar hoe het bedrijf fundamenteel presteert – dus naar financiële waardes als kasstroom, winst en schuldratio. Er zitten veel fans tussen die topman Musk misschien wel juist vanwege zijn rare fratsen adoreren, en ook allerhande optiehandelaren en speculanten.

Dat is op de beurs niet bepaald een solide basis, vinden beleggers die wél van het degelijke slag zijn. En hun scepsis is nog groter geworden sinds Musk’s laatste stunt: toen hij doodleuk aankondigde Twitter tóch te kopen voor $54,20 per aandeel. Deze serieuze beleggers maken zich nu zorgen hoe Musk de overname wil financieren en of dat Tesla niet in negatieve zin zal raken. Het risico is dat Musk onvoldoende investeerders zover krijgt om hem geld te lenen, waardoor hij meer van zijn eigen Tesla-aandelen moet verkopen dan eerder voorzien. Daar komt nog bij dat geld lenen niet meer (bijna) gratis is, vanwege de rap stijgende rentes.

Er zijn, kortom, allerlei redenen waarom aandelen Tesla momenteel geen zorgeloos bezit zijn. Maar hoe staat Tesla - even los van de waan van de dag op de beurs - ervoor als je puur naar de cijfers kijkt? Daarover leest u meer in het volgende deel van dit tweeluik over Tesla. Daarin krijgt u antwoord op de vraag in hoeverre Tesla over concurrentievoordelen beschikt en of het momenteel ondergewaardeerd is.