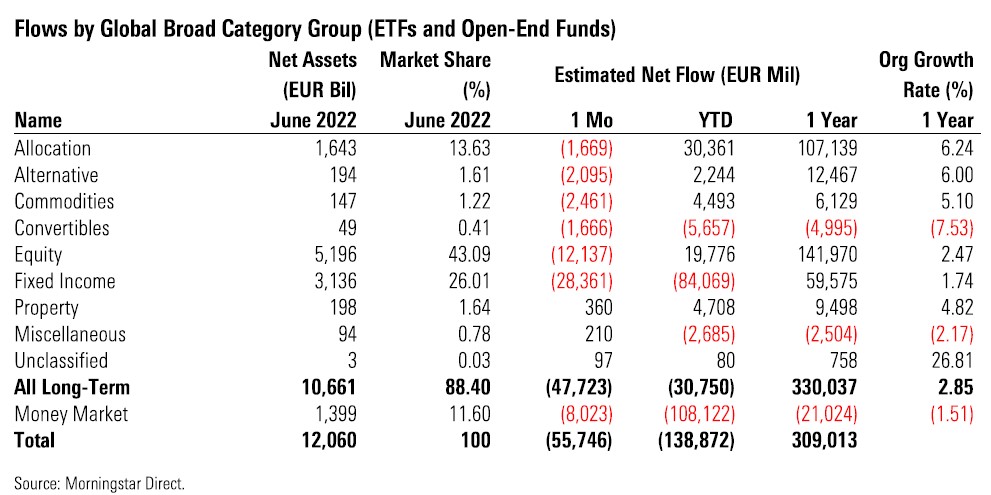

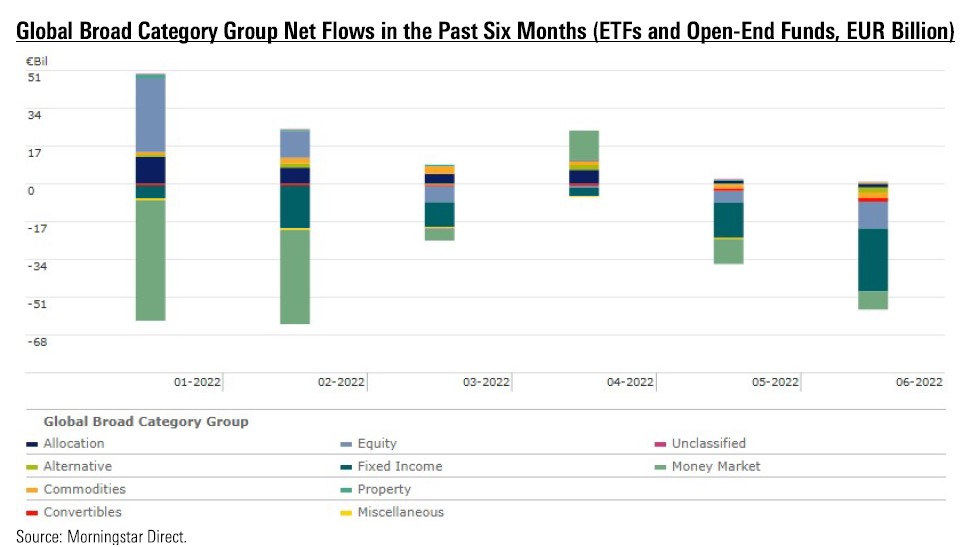

De onrust en onzekerheid op de wereldwijde financiële markten maakt fondsbeleggers huiverig; inflatie die maar hoog blijft, toeleveringsketen problematiek, groeiende vrees voor een recessie en onzekerheid omtrent de oorlog in Oekraïne hielden beleggers in hun greep. Dat konden we in mei al zien, maar in juni werd het nog een tandje erger. De netto-uitstroom van 47,7 miljard euro aan vermogen uit Europese beleggingsfondsen is het slechtste resultaat in één maand sinds maart 2020.

Obligatiefondsen werden het hardst geraakt met 28,4 miljard euro aan uitstroom in juni. Over het eerste halfjaar van 2022 bekeken bedraagt de uitstroom per saldo 84 miljard euro en daarmee is die zesmaandsperiode de slechtste voor obligatiefondsen sinds Morningstar de fund flows meet.

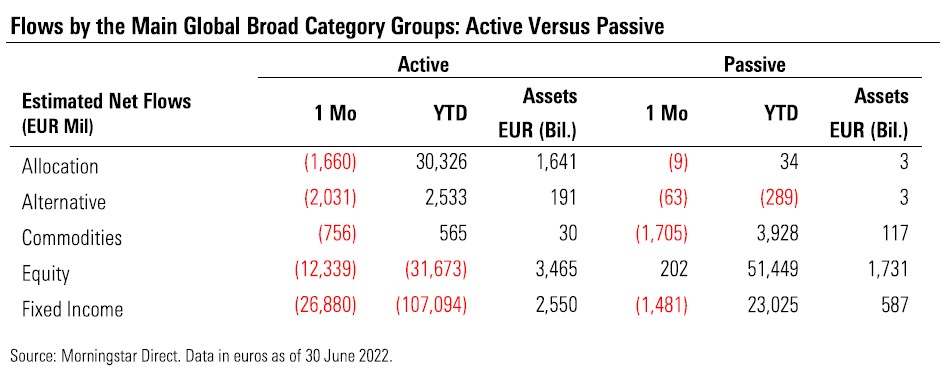

Bij de aandelenfondsen zien we een tweedeling actief en passief. Terwijl actieve aandelenfondsen 12,3 miljard euro moesten prijsgeven, wisten passieve aandelenfondsen juist per saldo 202 miljoen euro bij te schrijven. Kijken we naar het eerste halfjaar, dan komt de balans op 20 miljard euro instroom en dat maakt het tot een beter halfjaar dan in de jaren 2008, 2012, 2016, 2019 en 2020.

Alle belangrijke vermogenscategorieën hadden het zwaar, want fondsen in grondstoffen zagen 2,5 miljard euro wegvloeien, en allocatiefondsen 1,7 miljard euro.

Het beheerd vermogen van de Europese fondsen tezamen daalde als gevolg van de neerwaartse bewegingen op de wereldwijde financiële markten, van 11.329 miljard ultimo mei naar 10.661 miljard euro per eind juni.

Actief versus passief

Het negatieve sentiment in juni leidde ook voor passieve fondsen tot uistroom, waar die in de afgelopen maanden nog instroom wisten te boeken: 3,6 miljard euro uitstroom. Bij de actieve fondsen was eerder al sprake van uitstroom, maar die verdiepte fors naar 44,7 miljard euro.

Het marktaandeel van passief blijft geleidelijk aan verder stijgen: het staat nu op 23,04%, vergeleken met 21,16% per ultimo juni 2021.

Groen in opmars

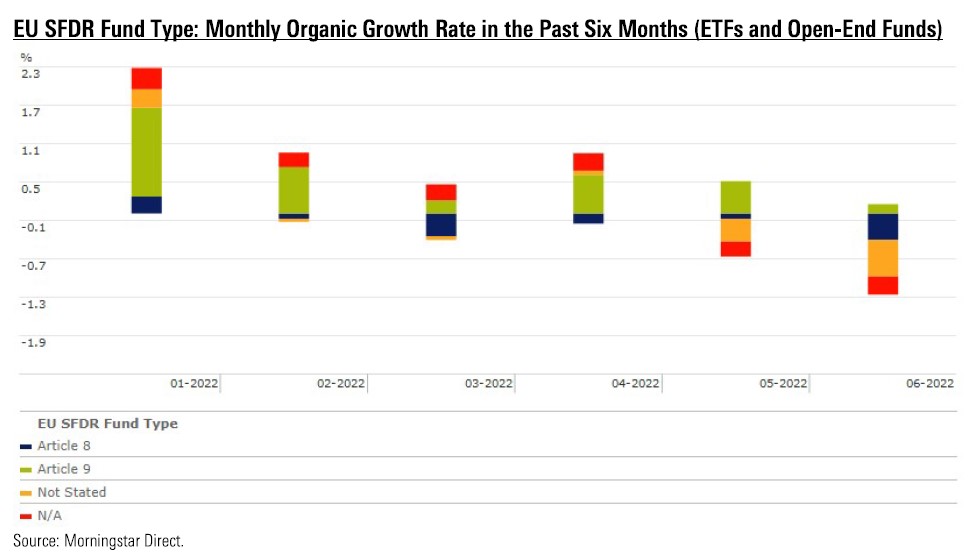

De regels van de Europese Unie omtrent publicatie van duurzame beleggingen, ook wel SFDR genoemd, zijn sinds 10 maart 2021 van kracht. Fondshuizen moeten informatie geven over de ESG-risico's en de negatieve impact van hun beleggingen op mens en maatschappij. Uit onderzoek van Morningstar blijkt dat SFDR duidelijk invloed heeft op het fondsenlandschap en de keuzes die beleggers én aanbieders maken. Sindsdien hebben fondshuizen veel van hun strategieën geüpgraded en nieuwe fondsen geïntroduceerd die voldoen aan de vereisten van Artikel 8 of 9 volgens het Morningstar ESG Commitment Level.

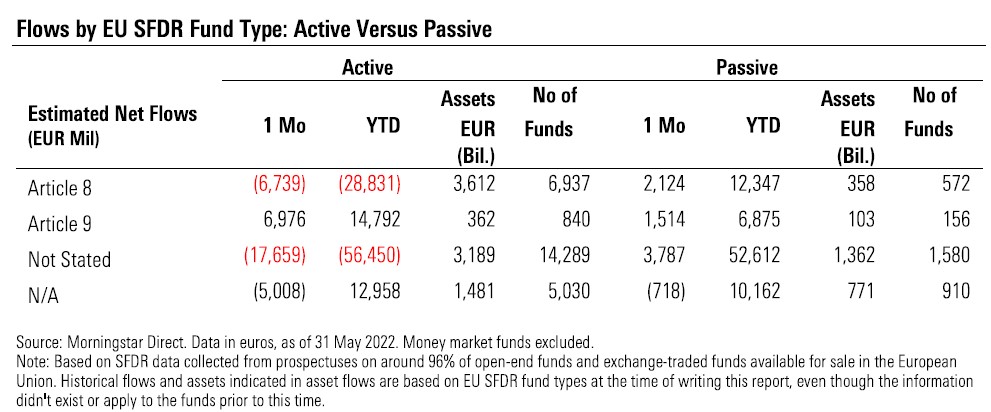

De 'donkergroene' fondsen van Artikel 9 ontkwamen in juni, anders dan in voorgaande maanden, niet langer aan uitstroom. Bij de Artikel 8 fondsen is dat al langer het geval en ook in juni weer. Onderstaande tabel toont de rode cijfers over de 1-maandsperiode:

Instroom op fondscategorie-niveau

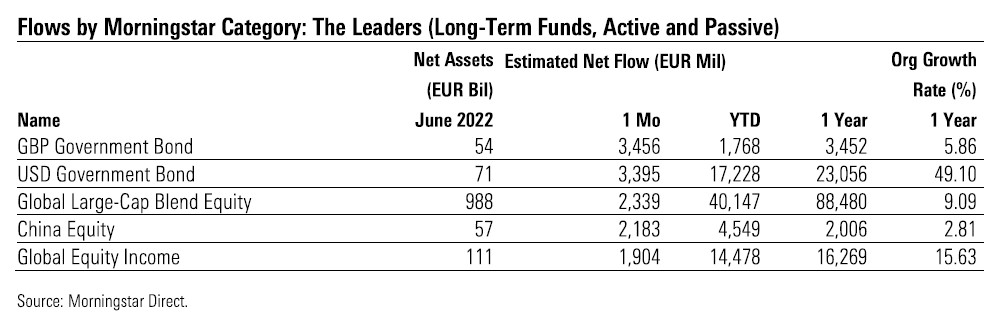

Temidden van de uitstroom waren er wel degelijk categorieën die nieuw geld wisten aan te trekken. Ondanks de malaise bij obligatiefondsen als geheel boekten obligatiefondsen in Britse en US dollar staatsobligaties de meeste instroom. Beleggers zijn op zoek naar veilige havens in deze risicovolle tijden en zien staatsobligaties als zo'n vluchthaven.

Ook wereldwijde lange-cap aandelen gemengd en inkomen-gerichte (dividend)aandelen waren gewild. De interesse in Chinese aandelen herstelde nu de economie opkrabbelt na de strenge covid-maatregelen die de economie fors afremden.

Uitstroom op fondscategorie-niveau

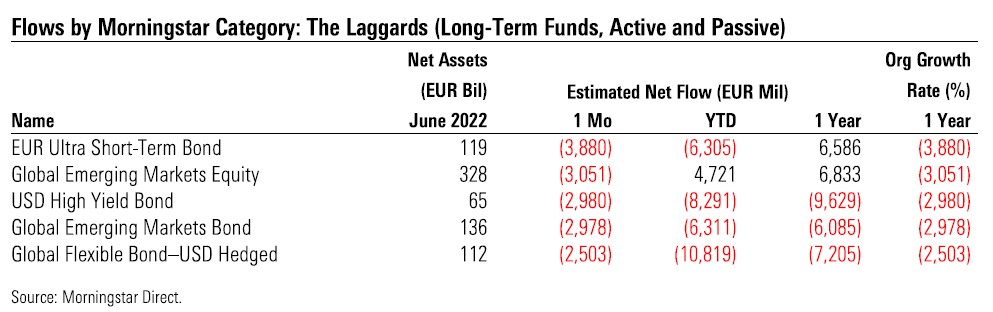

De minst populaire categorieën weerspiegelden eveneens het denken over risico; beleggers mijden risicovollere beleggingen. Zodoende waren ultrakorte-termijn en high-yield obligaties uit de gratie.

Ook opkomende-markten aandelen gingen in de min door vrees voor een recessie die opkomende landen die geen grondstoffen of energie kunnen exporteren, bovengemiddeld hard zal raken.

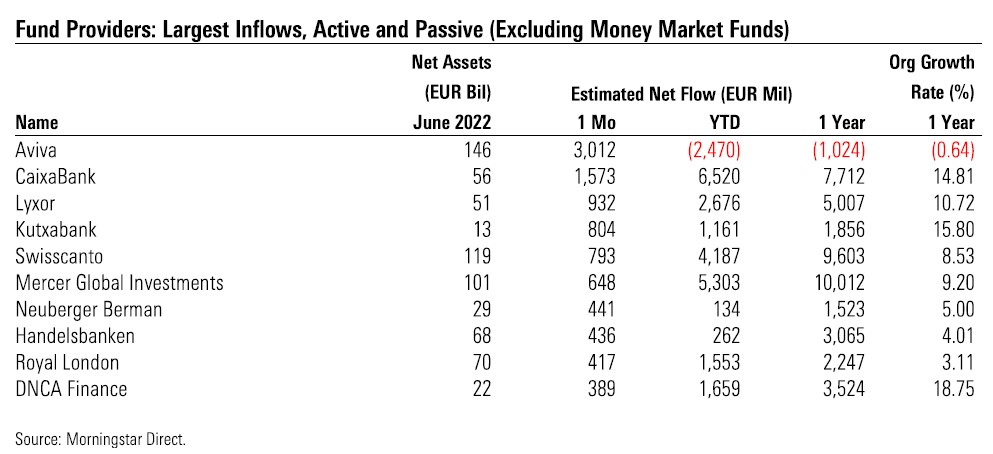

Instroom per fondshuis

Op deze lijst prijkt Aviva bovenaan met een flinke afstand tot nummer 2 CaixaBank. Vanaf nummer 3 Lyxor liggen de getallen wat dichter bij elkaar. Dit is de volledige top-10:

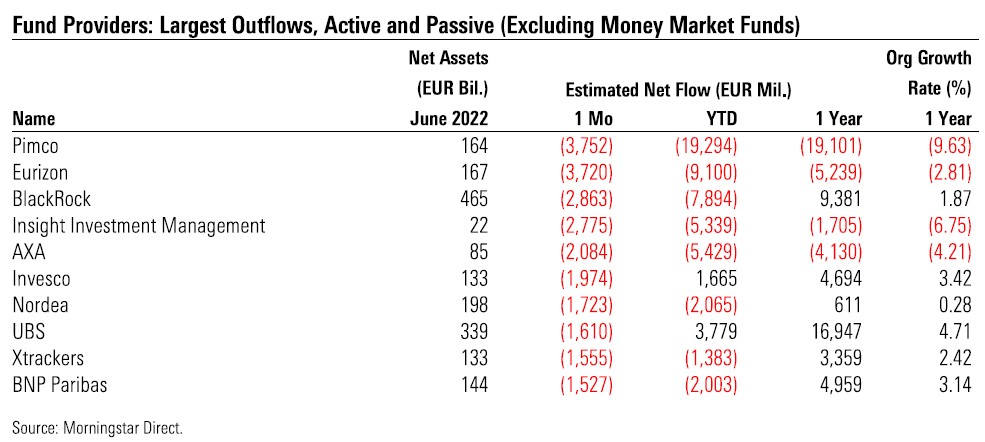

Uitstroom per fondshuis

De meeste uitstroom was te noteren bij Pimco en bij Eurizon die ieder bijna even veel vermogen zagen wegstromen. BlackRock volgt op enige afstand als nummer 3. De volledige top-10:

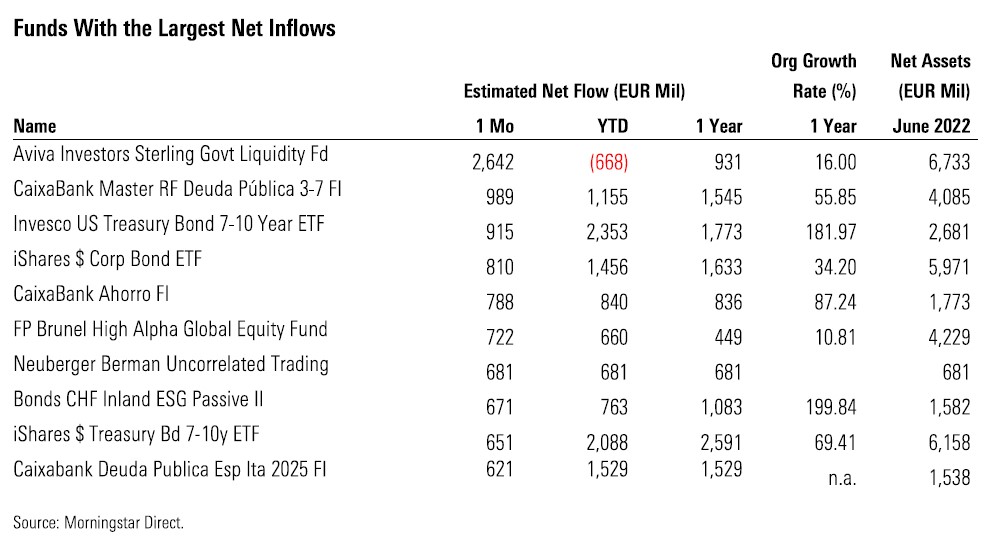

Instroom per fonds

Morningstar's flow data laten zien welke beleggingsfondsen de hoogste instroom en welke de hoogste uitstroom kenden over juni. Aviva deed het goed als fondshuis dankzij zijn Aviva Sterling Government Liquidity fonds dat ruim 2,5 miljard euro binnensleepte. In mei was het nog juist de grootste verliezer. Onderstaande tabel toont de top-10:

Uitstroom per fonds

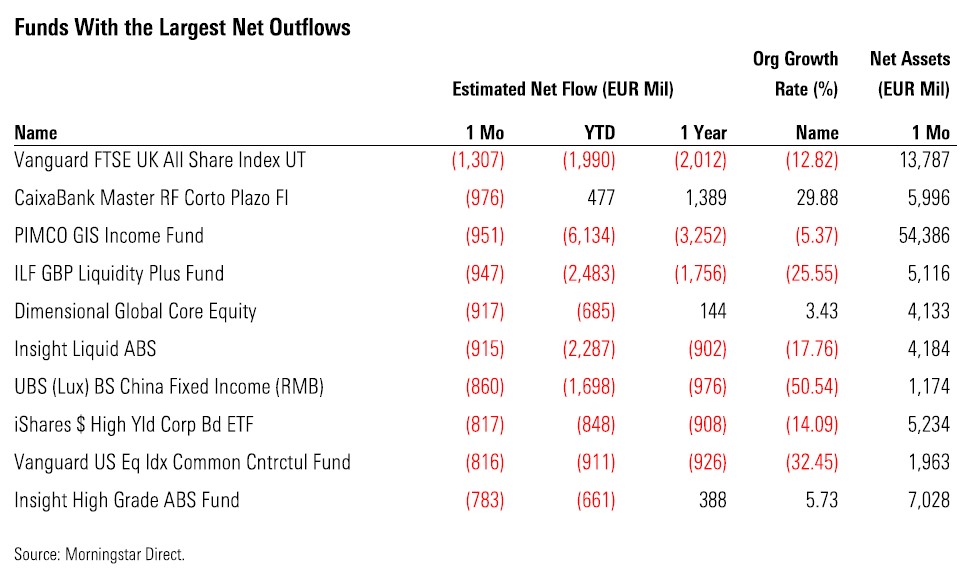

Het fonds met de meeste uitstroom over juni is een indexfonds van Vanguard dat breed in Britse aandelen belegt. Onderstaande tabel met de top-10 geeft een zeer divers beeld aan namen van fondshuizen en beleggingscategorieën: