De sterke prestaties van de Amerikaanse aandelenbeurs over de afgelopen jaren zijn voor een belangrijk deel te danken aan de buitengewone performance van de zogenaamde FAANG-aandelen. Deze groep omvatte Facebook (nu Meta Platforms), Apple, Amazon.com, Netflix, en Google (nu Alphabet). De rebranding van twee van deze bedrijven, en de kleinere marktkapitalisatie van Netflix in vergelijking met de rest van de groep, brachten een nieuw acroniem naar de voorgrond: MAMATA. Dit acroniem omvat ook Tesla en Microsoft, recht doende aan hun toenemende dominantie op de Amerikaanse markt.

De MAMATA-groep, gevormd door de zes grootste aandelen in de S&P 500 - Microsoft, Apple, Meta, Alphabet, Tesla en Amazon.com - had op 31 mei 2022 een gecombineerd gewicht van 22% in de S&P 500 en 41% in de Amerikaanse groei-index, Russell 1000 Growth. In de afgelopen vijf jaar waren de MAMATA-aandelen goed voor een derde van het rendement van de S&P 500 en de helft van het rendement van de Russell 1000 Growth Index.

Dominantie toegenomen

De dominantie van deze bedrijven is over de jaren geleidelijk toegenomen, maar de coronavirus pandemie heeft de trend versneld. Grote technologienamen hebben duidelijk geprofiteerd van het thuiswerken en online winkelen. Amazon.com, Apple, Microsoft, Alphabet en Meta Platforms hebben allemaal geprofiteerd van de vraag naar e-commerce, digitale reclame en cloud computing-diensten.

Dat heeft op zijn beurt hun aandelenkoersen doen stijgen, waardoor hun marktkapitalisatie en hun gewicht in de Amerikaanse indices zijn toegenomen. Tesla werd pas in december 2020 aan de S&P 500 toegevoegd, maar zijn marktwaarde schoot de afgelopen jaren omhoog, met een cumulatief rendement van 1067% in euro over de laatste vijf jaar tot en met mei 2022.

Niet immuun

Hoewel de MAMATA-aandelen de Amerikaanse aandelenbeurs naar grote hoogte hebben gestuwd, blijken ook deze aandelen niet immuun te zijn voor de zwaartekracht. Oplopende inflatie en hogere rentes zette groeiaandelen onder druk. Vooral verlieslatende technologiebedrijven konden beleggers niet meer bekoren en gingen in de uitverkoop, terwijl de oude industrie, aangevoerd door energiebedrijven, werden herontdekt.

De correctie voor de zogenaamde long-duration aandelen was fors, met koersdalingen van 10-20% voor de vermaarde groeitoppers, waarbij Meta met een koersval van 40% tot en met mei er het slechtst vanaf kwam. De koersval, afgenomen marktkapitalisatie en herwaardering van Meta zorgen ervoor dat het bedrijf volgens researchhuis Jefferies een 1,8% indexweging gaat krijgen wanneer indexsamensteller Russell in juni de samenstelling van zijn indices gaat herzien. Die weging krijgt het echter niet in de Russell 1000 Growth index, maar in de Russell 1000 Value index. In de groei-index zal de weging met ongeveer 0,5% naar verwachting een stuk lager uitvallen.

Het belang van risico

De grote verschuivingen in relatieve prestaties tussen bedrijven en sectoren in het Amerikaanse aandelenuniversum laat zien hoe grillig de markt van tijd tot tijd kan zijn. Die variëteit in rendementen wordt door beleggers nog wel eens onderschat. Beleggers zijn gefocust op rendement, maar het risico waarmee dit rendement wordt gerealiseerd is minstens zo belangrijk.

Prestaties dienen daarom niet op basis van het totaalrendement gemeten te worden, maar op basis van voor risico gecorrigeerde rendementen. De Sharpe ratio combineert rendement en risico, gemeten naar standaarddeviatie. Deze ratio wordt berekend door het rendement van een beleggingsfonds te verminderen met het risicovrije rendement en dat te delen door de standaarddeviatie. Het getal dat hier uit komt geeft het rendement aan dat is behaald per eenheid risico. Hoe hoger dit getal, des te beter de risico-rendementsverhouding.

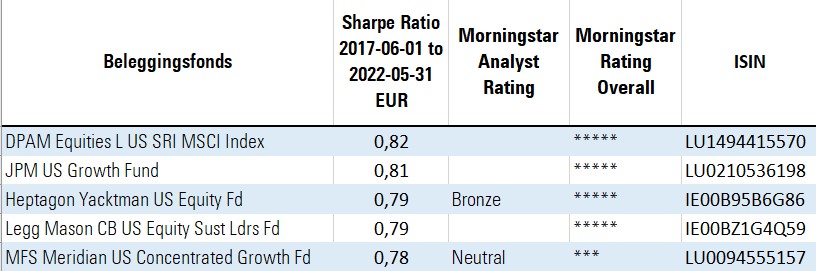

Het universum van fondsen die voor de top-5 van deze week in aanmerking komen bestaat uit alle fondsen, zowel actief als passief, die onderdeel zijn van Morningstar’s Amerikaanse aandelencategorieën, te weten large-cap waarde, large-cap gemengd, large-cap groei, flex-cap, mid-cap, small-cap en dividend. Vervolgens zijn de fondsen gerangschikt op hun Sharpe ratio over de afgelopen vijf jaar per eind mei 2022.

Top-5 Amerikaanse aandelenfondsen risico gecorrigeerd