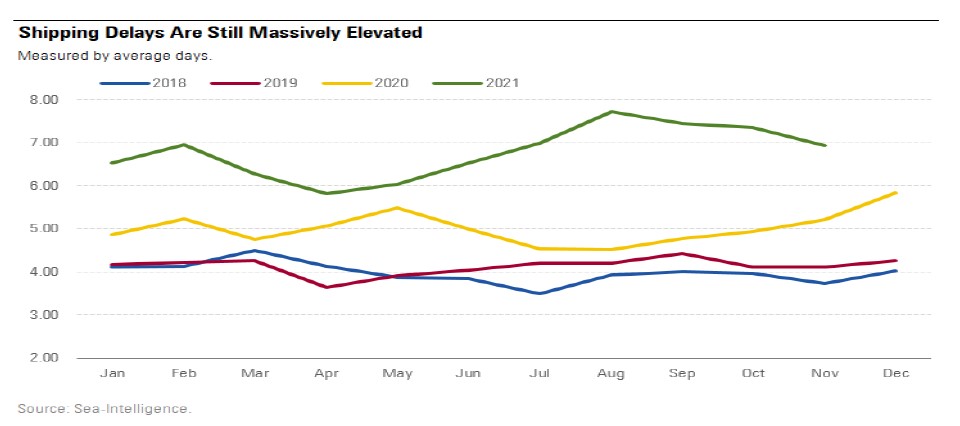

De wereld worstelt nu al geruime tijd met de gevolgen die de grote verstoringen in de toeleveringsketen opleveren bij de aanvoer van honderd-en-een producten. Maar één sector vaart wel bij dit probleem: de scheepvaartindustrie op zee. Die heeft in 2021 méér winst gemaakt dan in de tien jaar daarvoor.

Ook transportgiganten zoals Maersk (MAERSK B) en DSV (DSV), die veel vracht over zee vervoeren, hadden afgelopen jaar financieel gezien een topjaar. Zo lag het rendement op geïnvesteerd vermogen bij Maersk in 2021 boven de 45%. En de logistieke knelpunten, en daarmee het financiële feestje voor scheepvaartbedrijven, duren nog wel eventjes voort, zo blijkt uit een update van Morningstar's aandelenanalist Michael Field.

Zo verwacht Maersk dat de problemen in de scheepvaart niet vóór de tweede helft van dit jaar opgelost zullen zijn – conform eerdere verwachtingen van Morningstar. En zelfs als de huidige opstoppingen in de toeleveringsketen tegen de zomer minder dramatisch geworden zijn, zullen de vervoertarieven niet van de ene op de andere dag weer terugveren naar precoronaniveau, stelt analist Field. Laat staan dat de eindgebruiker van over zee verscheepte producten en onderdelen gelijk weer de oude prijs mag betalen.

Gunstige contracten

Veel grote expediteurs zijn bovendien overgestapt op langetermijncontracten met klanten, waarin relatief hoge vrachttarieven vastgelegd zijn. Die zijn opgesteld toen de capaciteitsschaarste in de scheepvaart steeds nijpender werd. Maersk schat dat 70% van het volume dat het dit jaar over zee gaat vervoeren onder zo’n langetermijncontract valt. Vóór de uitbraak van de coronapandemie gold dat voor minder dan de helft van het vervoerde volume.

Dit betekent dat de hogere kosten voor consumenten- en industriële producten nog wel een tijdje zullen aanhouden. Recent lieten uiteenlopende bedrijven als elektrische-autofabrikant Tesla, vermogensbeheerder Abrdn en beveiligingsreus Securitas (met circa 300.000 werknemers) nog weten dat zij daar last van hebben. En zo zullen er vast nog veel meer verhalen volgen van andere ondernemingen wier bedrijfsvoering geraakt wordt door de huidige disruptie in de toeleveringsketen.

Lichte onderwaardering Maersk

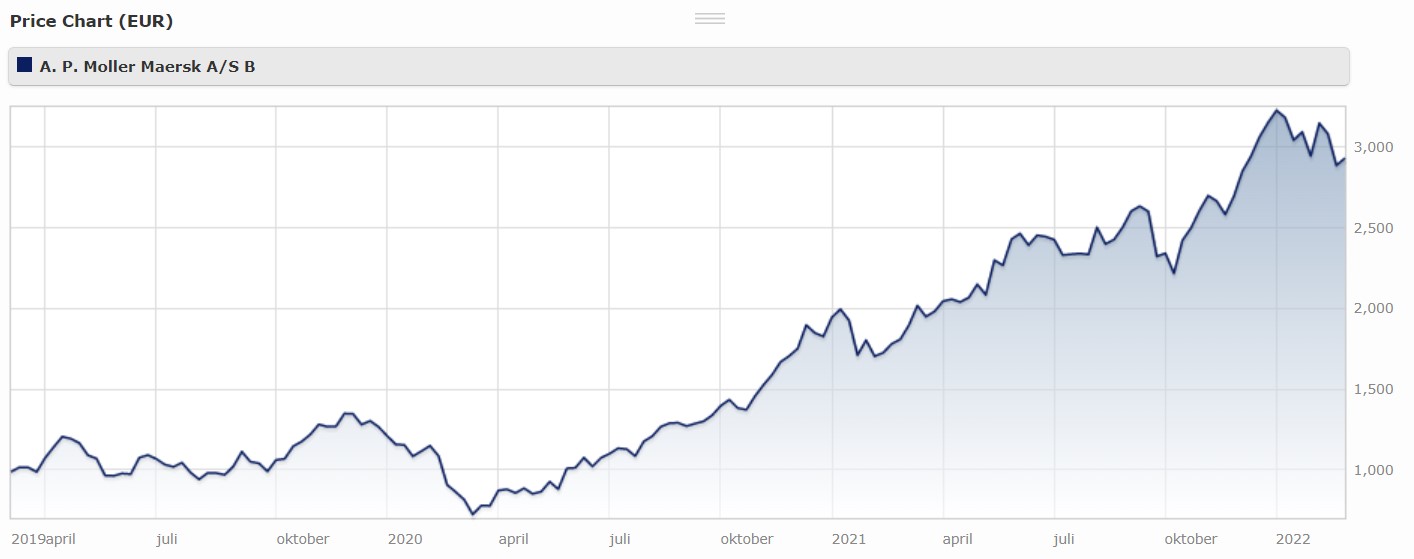

Wat Maersk betreft, de hierboven beschreven ontwikkelingen in zeevrachtvervoer en de problemen in de toeleveringssector heeft Morningstar er afgelopen maand toe aangezet om de Fair Value voor het aandeel te verhogen van 23.200 Deense kronen (omgerekend €3.120) naar 26.500 Deense kronen (€3.560). Gezien de huidige koers van rond de 21.000 Deense kronen is het aandeel Maersk ondergewaardeerd.

Het op de Deense beurs genoteerde transportbedrijf bestaat, sinds het afscheid heeft genomen van olie- en gasgerelateerde zaken, uit drie onderdelen: zeevervoer, logistiek & dienstverlening en daarnaast haventerminals en sleepdiensten. De zeetak is goed voor meer dan 70% van de totale inkomsten – en de voornaamste reden voor toekenning van een hogere Fair Value door Morningstar.

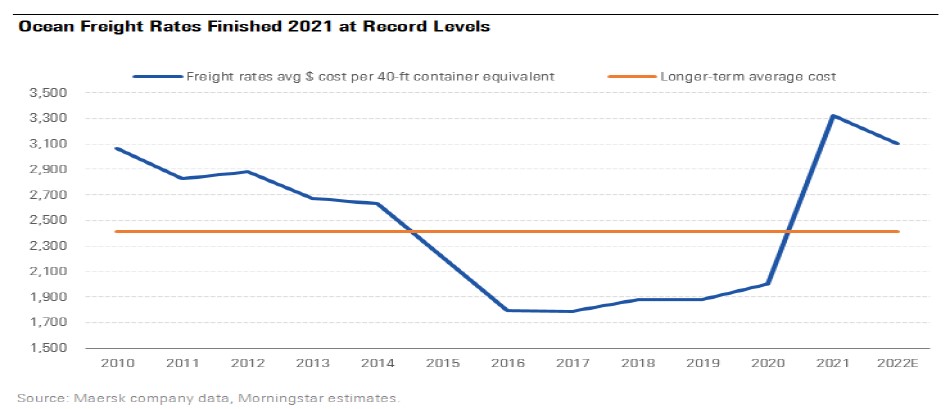

Voor de zeetak geldt dat het volume van de vervoerde vracht blijft groeien en de ebitda-marge almaar hoger wordt, onder invloed van de vorig jaar gestegen zeevrachtvervoertarieven (vooral op vervoersroutes van oost naar west – denk: China). Ook al hebben de vrachttarieven eind vorig jaar in analist Fields ogen hun piek wel bereikt, hij denkt wel dat ze het grootste deel van dit jaar op het huidige, hoge niveau zullen blijven. Dat levert op de korte termijn toch een financieel voordeeltje op voor Maersk.

Koers van het Deense aandeel Maersk aan Nasdaq Kopenhagen over de afgelopen 3 jaar, uitgedrukt in euro's.

De terminaltak: rooskleuriger plaatje

Bij de divisie haventerminals en sleepdiensten neemt het vrachtvolume eveneens toe, nu coronabeperkingen wereldwijd worden versoepeld. In deze business stabiliseren de winstmarges. En ook bij de divisie logistiek & diensten begint het plaatje er bij Maersk – voluit A.P. Møller-Maersk Group geheten – weer beter uit te zien; Morningstar verwacht dat de operationele winstmarges hier geleidelijk zullen verbeteren.

In de terminalwereld is Maersk een van de vijf grootste spelers ter wereld – en die heeft bijna de helft van de handel in handen. De laatste vijf jaar heeft de directie zich toegelegd op efficiënter gebruik van zijn terminals, wat tot vlak voor de uitbraak van de coronapandemie in 2020 heeft geleid tot een gestegen bezettingsgraad van 80%. Die trend zal naar Morningstar verwacht doorzetten en zorgen voor betere operationele winstmarges van deze bedrijfstak.

De zaken hebben er kortom wel eens slechter voorgestaan voor Maersk: in 2016 maakte de zeetak nog verlies, omdat de vrachttarieven in die tijd juist sterk daalden. De marktomstandigheden waren toen beroerd, met een zwakke vraag en overcapaciteit aan de kant van vrachtvervoerders op zee.

Die situatie is gaandeweg verbeterd doordat de voornaamste zeevervoerders allianties met elkaar sloten en Maersk Hamburg Sud overnam. Ook ging Hanjin Shipping begin 2017 failliet, een grote Zuid-Koreaanse speler met een indrukwekkende vloot van containerschepen, bulkcarriers en tankers.

Grillige zaken

Toch is de huidige, gunstige uitgangspositie van Maersk voor analist Field geen reden om iets anders dan een No Moat-status toe te kennen. De Economic Moat rating van Morningstar geeft aan hoe groot of klein de concurrentievoordelen zijn.

Natuurlijk, Maersk is de nummer één op het gebied van zeevervoer en nummer twee met zijn terminals, legt Field uit, maar de scheepvaartindustrie heeft te kampen met behoorlijke concurrentiedruk, onder invloed van periodes van overcapaciteit. In dat soort crisistijden leidt dit tot volatiele prijzen voor vracht, zoals een jaar of vijf geleden pijnlijk duidelijk werd, aldus Field. Toen viel het rendement op geïnvesteerd vermogen bij Maersk herhaaldelijk lager uit dan de kapitaalkosten van het bedrijf.

Zeevervoer blijft een cyclische business, waarin vraag en aanbod de prijzen dicteren, en klanten weinig onderscheid zien tussen de verschillende aanbieders – in die zin is het een homogeen product. Dat maakt ook de terminaltak kwetsbaar voor periodes van lagere vervoersprijzen – zeker omdat aan een groot deel van zijn kosten niet te tornen valt. Analist Field houdt het bij een No Moat rating.