Brandes European Value Fund in het kort

Morningstar Analyst Rating: Gold

Morningstar Rating: ****

Beheerteam: High

Fondshuis: Above Average

Beleggingsproces: Above Average

Brandes European Value Fund

Deze strategie profiteert van een stabiel team met toegewijde waardebeleggers die een gedisciplineerde, op de lange termijn gerichte aanpak volgen. Diepgaand fundamenteel onderzoek is de sleutel; het team speurt naar Europese aandelen die sterk ondergewaardeerd zijn maar potentieel hebben voor de lange termijn. Het team is bereid om pijn te lijden op de korte termijn om het rendement op de lange termijn te maximaliseren.

Uitgebreide toelichting

Beheerteam

De stabiliteit en ervaring van het team leiden tot een High score op de People Pillar. Brandes doet portefeuillebeheer volgens een teamaanpak en deze strategie wordt beheerd door een vijfkoppig beleggingscomité. Aan- en verkoopbeslissingen vereisen een meerderheid van stemmen en de teamaanpak helpt om het risico van te veel nadruk op sleutefiguren te elimineren. Ook blijft de continuïteit van het researchproces beter gewaarborgd.

De beheerders Amelia Morris, Jeffrey Germain en Brent Woods hebben de langste staat van dienst op deze strategie. Hun collega’s Luiz Sauerbronn en Shingo Omura kwamen in 2013 in het comité, maar zijn wel al respectievelijk 21 en 17 jaar verbonden aan dit fondshuis. De gemiddelde ervaring van de 5 beheerders bedraagt 26 jaar.

Het team komt minsten één keer per week bij elkaar om recente research te bespreken en om beslissingen te nemen. Het comité is ook verantwoordelijk voor de aandelenportefeuilles Japan en wereldwijd ex-Verenigde Staten. Dat is niet ideaal, hoewel hun brede blik wel heeft bijgedragen aan deze strategie via wereldwijd benchmarken in de aandelenresearch.

Onze zorgen worden verder ingeperkt doordat het beleggingsteam van Brandes diepgaand en ervaren is, en bovendien stabiel is. Drie veteranen gingen in 2018 met pensioen, van wie twee met researchtaken. Sindsdien zijn vier nieuwe analisten aangenomen of gepromoveerd vanuit het associate programma en het ervaringsniveau is over het geheel genomen hoog gebleven. Het fondshuis telt 27 beleggingsprofessionals in aandelen die allen in San Diego zetelen en zij hebben gemiddeld 24 jaar beleggingservaring en 18 dienstjaren bij Brandes.

Fondshuis

Het in San Diego gevestigde Brandes is een onafhankelijke vermogensbeheerder die in 1974 is opgericht door Charles Brandes. Hij trad in 2018 terug maar had al enkele jaren eerder de dagelijkse leiding overgedragen. Hij is nog altijd de grootste aandeelhouder en zijn aandelen worden progressief overgenomen door de overige partners tot aan 2029. Dat waarborgt de onafhankelijkheid en de beleggingscultuur van het fondshuis.

Het vermogen onder beheer is sinds 2008 flink geslonken als gevolg van fikse uitstroom, maar Brandes houdt desondanks vast aan de diepe-waarde beleggingsstijl. Het fondshuis is winstgevend gebleven en de beleggingsdeskundigheid is gehandhaafd. Brandes profiteert van een groep ervaren beheerders en analisten met lange staten van dienst. Teamwerk heeft duidelijk de nadruk in verschillende beleggingscomités en dat reduceert het risico van te grote afhankelijkheid van sleutelpersonen.

Er is nog verbetering mogelijk door de variabele beloning van de teamleden te koppelen aan de prestaties van de fondsen. Die zorgen van de Morningstar-analisten worden verminderd door het beleid van het fondshuis waarbij beheerders moeten meebeleggen met hun eindklanten in de fondsen. De stabiliteit in het team wordt verder ondersteund door de partnerstructuur van Brandes. Van de 23 partners zijn er 19 afkomstig uit het fondsbeheer.

Proces

De gedisciplineerde toepassing van de diepe-waarde benadering brengt dit fonds een Above Average rating op de Process Pillar. Deze strategie is puur bottom-up, met een duidelijke focus op waardering en de bereidheid om tegen de stroom in te gaan. Het wereldwijde researchteam van het fondshuis speurt met regelmaat het Europese universum af aan de hand van waardering, liquiditeit en winstgevendheid screenings om ideeën op te doen. Het researchproces is grondig en is erop gericht om te begrijpen wat de sleutelelementen zijn die waarde toevoegen aan een bedrijf.

De vijf leden van het beleggingscomité van deze strategie berekenen hun eigen intrinsieke waardes, onafhankelijk van de researchanalisten en van elkaar. Zo’n structuur is minder efficiënt dan we bij anderen zien, maar het biedt wel de mogelijkheid om casussen vanuit verschillende invalshoeken te bekijken. Ook helpt het om risico te beheersen en om gedragsneigingen (behavioural biases) te elimineren. De omvang van portefeuilleposities wordt bepaald op basis van margin of safety (korting ten opzichte van Fair Value) en dispersie tussen de calculaties binnen het comité.

De portefeuille omvat doorgaans 50-65 posities met een lange-termijn beleggingshorizon. De portefeuille-omzet is bescheiden, meestal tussen de 20% en 40%. Sector- en landenwegingen worden gedreven door bottom-up aandelenselectie en kunnen daarom substantieel afwijken van de markt, maar ze blijven wel beperkt tot maximaal 20% of 1,5 maal de weging in de MSCI Europe Index. De portefeuille kan maximaal 5-10% cash bevatten op momenten dat er weinig interessante beleggingskansen te vinden zijn.

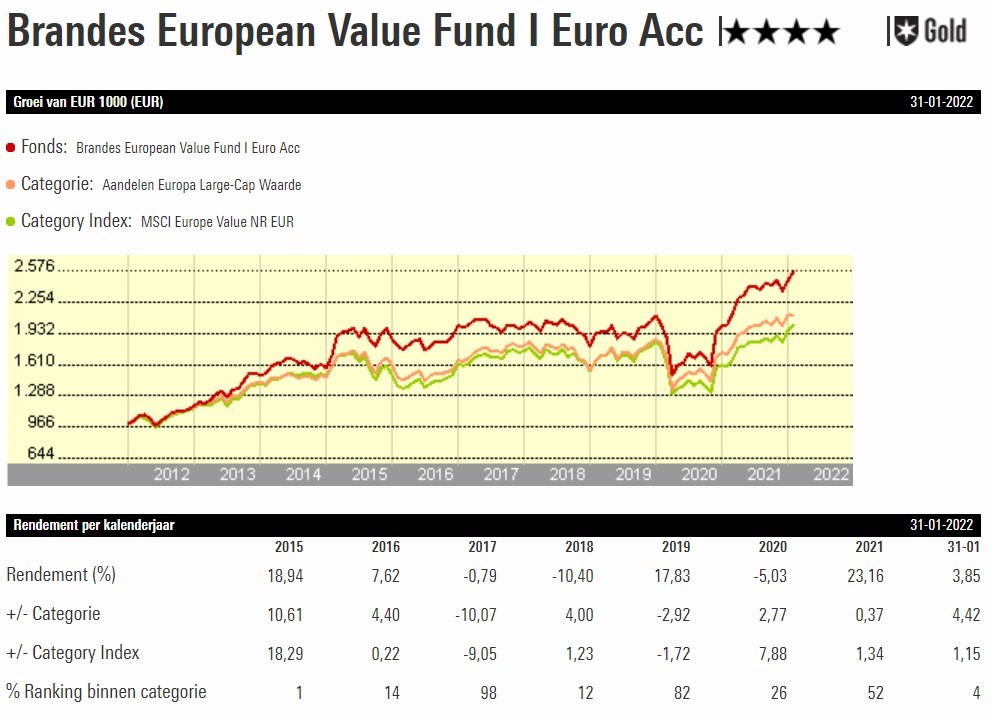

Prestaties

De clean share class I heeft zowel het categoriegemiddelde als de MSCI Europe Value Index verslagen sinds de oprichting in 2003. Dat is ook het geval voor de terugkijkende 10- en 15-jaars perioden eindigend ultimo 2021. Het fonds is in staat gebleken om meestal sterke outperformance te realiseren in opgaande markten zoals in 2013, 2015, 2016 en 2021, maar blijkt ook goed te zijn in het beschermen van vermogen in lastige tijden, zoals de rendementen over 2011 en 2018 hebben bewezen.

Maar dat is niet altijd het geval, want gedurende de wereldwijde financiële crisis waren de resultaten gemengd. De strategie kent inherente risico’s vanwege de tegendraadse aanpak en de hoge active share, en ook door de blootstelling aan Oost-Europa en de omvangrijke allocatie naar small- en mid-caps in vergelijking met concurrenten.

Sommige van die risico’s kwamen duidelijk naar voren in 2017; toen werd er weliswaar een bescheiden positief rendement behaald, maar dat was tegelijk een van de slechtste relatieve prestaties in een kalenderjaar. Blootstelling aan Rusland en de energiesector in het algemeen veroorzaakten missers. Ook de aandelenselectie in de sector consumentengoederen werkte flink tegen. De meeste van die portefeuilleposities bleven gehandhaafd, en sommige daarvan hielpen de portefeuille om in 2018 te herstellen.

In 2020 versloeg het fonds het categoriegemiddelde en de index ruimschoots dankzij de posities in de consumentensector en goed getimede aankopen tijdens de verkoopgolf van maart in de sectoren consumentengoederen en industrie. De aandelenselectie in financials droeg ook positief bij, evenals de onderweging van die sector. De outperformance duurde voort in 2021, zij het iets langzamer, dankzij gunstige aandelenselectie in de meeste sectoren.

Kosten

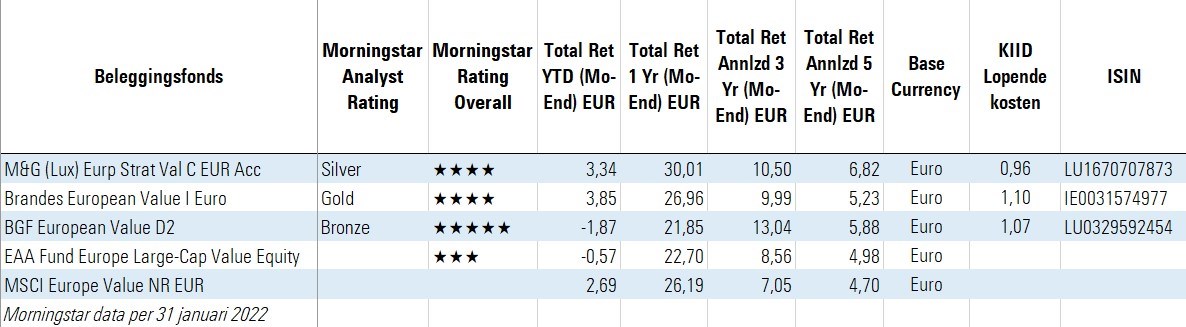

De lopende kosten van de rebatevrije 'clean' fondsklasse I laten dit fonds uitkomen in het op een na goedkoopste kwintiel van de categorie. Op basis van de verbeterde beoordelingsmethodologie achter de People, Process en Parent Pillars van de Morningstar Analyst Rating, die meer nadruk legt op kosten en verwachte prestaties ten opzichte van benchmark en concurrenten, denken we dat dit fonds in staat zal zijn om positieve alpha te leveren ten opzichte van de benchmark. Dit fonds heeft een Morningstar Analyst Rating van Gold.

Lees meer

Bekijk voor meer informatie de overzichtspagina van Brandes European Value Fund I Euro Acc. Daar vindt u onder andere het fondsrapport over dit fonds.

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Aandelen Europa Large-Cap Waarde, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark en de relevante benchmark, gerangschikt op rendement over 1 jaar: :

Lees ook eerdere Fondsen van de Week:

- Capital Group European Opportunities

- BNY Mellon Long-Term Global Equity Fund