De koers van Europese bankaandelen is aanzienlijk gestegen sinds het dieptepunt in maart 2020, toen de coronapandemie roet in het eten gooide. Nu staan de aandelen alweer een tijdje ongeveer stil. Maar op de lange termijn zijn sommige Europese bankaandelen toch zeer de moeite waard om in te beleggen, stellen Morningstar's bankenanalisten Niklas Kammer en Johann Scholtz. In het bijzonder ABN Amro, Handelsbanken, Julius Baer en Lloyds.

Een van de sterke punten die deze vier partijen gemeen hebben, is hun sterk verankerde concurrentiepositie. In minder onzekere economische tijden dan we nu beleven gaat dat aandeelhouders een hoger rendement bieden dan bij hun Europese concurrenten het geval is, zo betogen Kammer en Scholtz in hun analyse van de Europese bankensector in het slotkwartaal van 2021.

Opwaarts potentieel

Voor het Zwitserse Julius Baer en het Zweedse Handelsbanken geldt dat hun aandelenkoersen een aardig opwaarts potentieel bieden, als je de huidige koersen vergelijkt met de Fair Value, de waarde die de analisten van Morningstar aan deze aandelen toekennen.

Julius Baer (BAER) sloot januari af met een koers van rond de CHF 60, omgerekend zo’n €57,70, terwijl zijn Fair Value CHF 69,00 bedraagt. Handelsbanken, voluit Svenska Handelsbanken (SHB A) geheten, sloot de eerste maand van het jaar af met een koers van rond de SEK 100, omgerekend zo’n €9,60, versus een Fair Value van SEK 112.

ABN Amro en Lloyds meeste potentieel

Van alle Europese banken die Morningstar volgt, bieden ABN Amro en het Britse Lloyds het meeste opwaartse potentieel, volgens Kammer en Scholtz. Dat heeft te maken met de dominante positie die de twee innemen op hun thuismarkt - respectievelijk Nederland en het Verenigd Koninkrijk.

ABN Amro (ABN) verkeert in de gunstige financiële positie dat het naar schatting zo’n 30% van zijn eigen aandelen zou kunnen inkopen. Verder is het goed om te weten dat de Nederlandse bank renterisico’s heeft afgedekt (gehedged). Gevolg daarvan is dat als de rente gaat stijgen – wat natuurlijk positief is voor een bank - ABN Amro nog een tijdje vastzit aan de rentetarieven uit het eerder gesloten termijncontract. Dat remt de winst dus nog even. De analisten hanteren voor ABN Amro een Fair Value van €17, terwijl de koers rond de €15 schommelt.

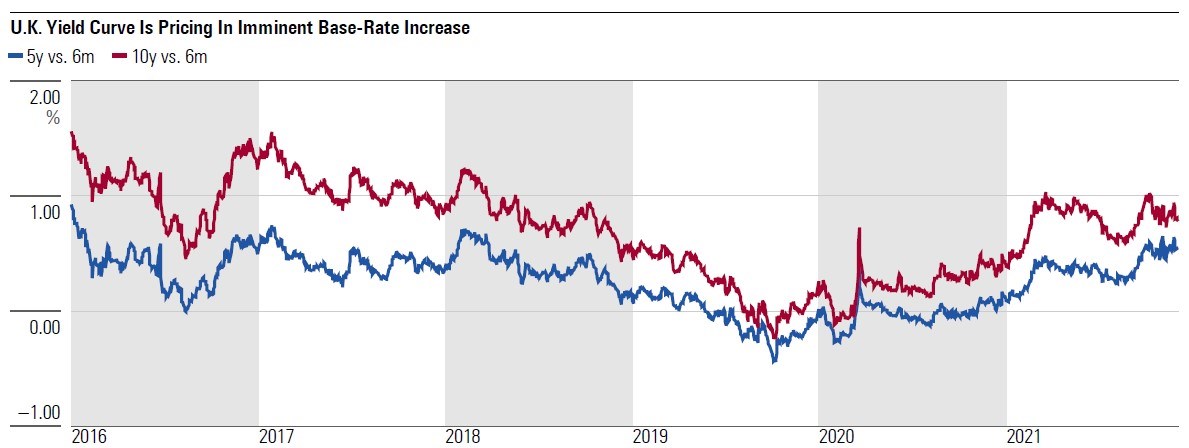

Wat Lloyds (LLOY) betreft, die Britse bank gaat naar verwachting het sterkst profiteren als de Bank of England een renteverhoging doorvoert. Het heeft namelijk het grootste aantal klanten met een spaarrekening in het Verenigd Koninkrijk, wier geld het straks als de rente hoger is kan uitlenen voor andere doeleinden, zoals kredieten en hypotheken. Daar valt het dan weer een hoger rendement uit te slepen voor de bank. De Fair Value staat op 68 Britse ponden, bij een actuele koers van rond de 52 pond.

Daarbij komt nog dat deze twee banken het beste scoren op waar het gaat om hun low-cost deposit bases: ze zitten op veel spaargeld van klanten, waardoor ze weinig (duurder) geld hoeven te lenen op de kapitaalmarkten. Ten derde zijn zowel ABN Amro als Lloyds absolute spekkopers op het moment dat de rentetarieven gaan stijgen – en dat lijkt gezien de jongste persconferenties van de Federal Reserve en de Europese Centrale Bank (ECB), vroeger of later zeker te gaan gebeuren. Daarvan profiteren zij buitenproportioneel, vergeleken met andere Europese banken.

Lees ook deze eerdere verhalen over ABN Amro en de Europese bankensector:

- ABN Amro blijft een ondergewaardeerd aandeel

- Hierom is beleggen in Europese banken weer interessant

Lage rente groot probleem

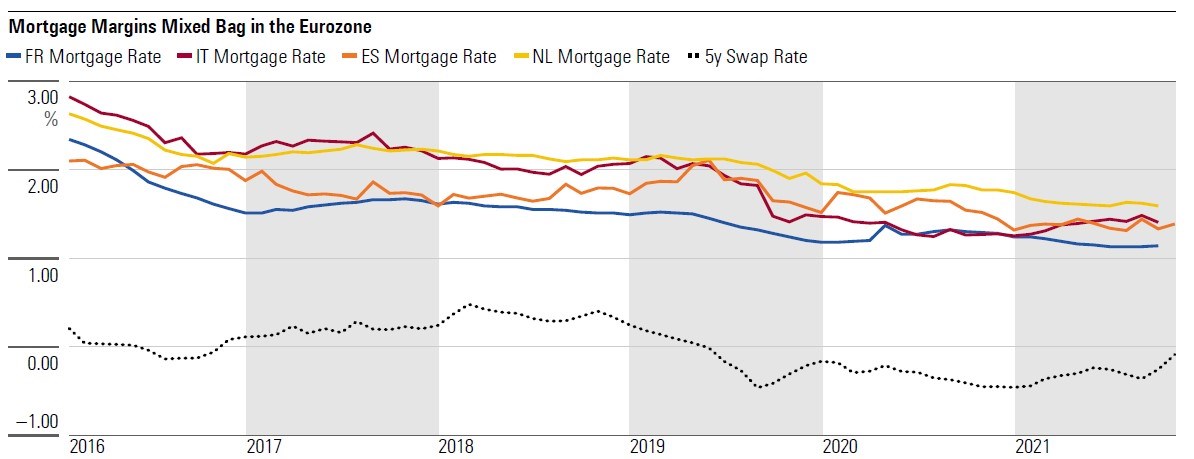

Europese banken hebben veel last gehad van de lage, en soms zelfs negatieve rentetarieven de afgelopen jaren. Dat was in feite hun voornaamste probleem: een negatieve rente straft vooral banken die financieel goed toegerust zijn. En door negatieve rentetarieven verdwijnt bovendien het voordeeltje dat banken traditioneel hebben: dat ze voor een prikkie intern over geld kunnen beschikken vanwege de spaargelden (via deposito’s) die particulieren bij hen gestald hebben. Daardoor hoeven ze dus niet de kapitaalmarkt op als ze geld nodig hebben.

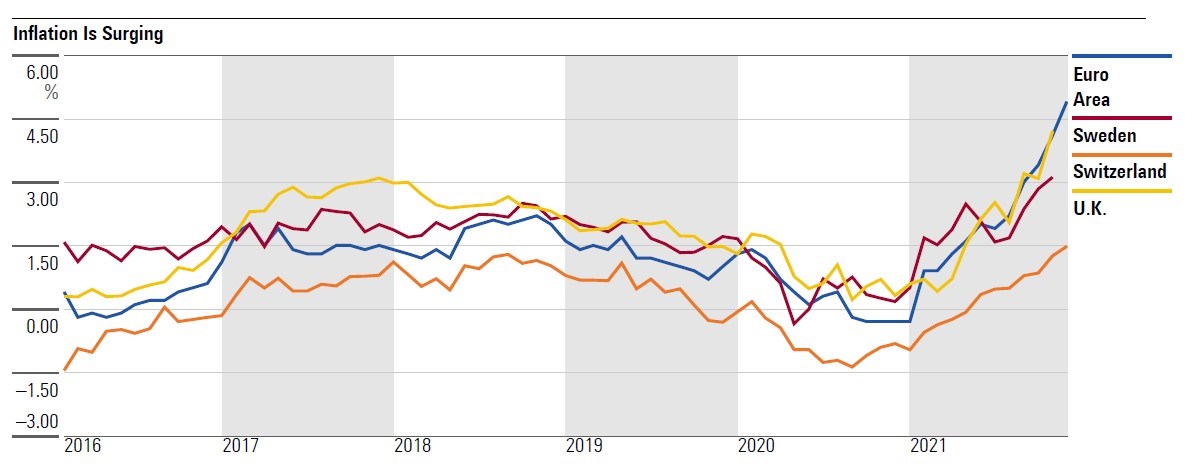

Anders dan in het Verenigd Koninkrijk en de Verenigde Staten zal het in Europa iets langer duren voor de ECB actie gaat ondernemen en de rente verhoogt, maar een rentestap wordt wel steeds waarschijnlijker, gezien de inflatie, die ook in Europa hoog blijft en wellicht toch geen tijdelijk verschijnsel is. De ontwikkelingen in het begin van het nieuwe jaar en de ECB-mededelingen bij het rentebesluit van donderdag 3 februari wijzen in elk geval die kant op.

Klaas Knot, de president van De Nederlandsche Bank en als zodanig lid van het ECB-bestuur, zei in het interviewprogramma Buitenhof op 6 februari dat hij in het vierde kwartaal van 2022 een rentestap van de ECB verwacht en kort daarna, in het eerste kwartaal van 2023, een tweede stap. Iedere stap zal naar wachting 0,25% bedragen. Daarna zijn mogelijk nog meer rentestappen te verwachten, maar dan verder in de toekomst. Daarmee neemt Knot al een voorschot op wat komen gaat.

Kijk je naar de ontwikkeling van de Europese rentetarieven in de afgelopen zes jaar, dan is een voorzichtige beweging omhoog zichtbaar. En de inflatie dreigt verder te stijgen doordat toeleveringsketens nog steeds overbelast zijn en de energieprijzen ook hoog blijven. In dit eerste kwartaal zal verder moeten blijken of de inflatie doorsijpelt richting de lonen en ook die omhoog duwt.

Bank of England verhoogt rente

De Bank of England verkeerde de afgelopen jaren in net zo’n ingewikkelde positie als de ECB. Voorzien werd al dat de Britse centrale bank renteverhogingen zou gaan doorvoeren, en dat gebeurde ook; in december 2021 kwam er 0,25% bij en op 3 februari 2022 nog eens 0,25%, zodat het officiële tarief nu 0,5% bedraagt.

Een blik op de hypotheekrente leert hoezeer de winst die banken traditioneel op hypothecaire leningen boeken, de afgelopen jaren is uitgehold. Die tarieven zijn in het bijzonder van belang voor ABN Amro en ING, omdat hypotheken op hun balans maar liefst 40% uitmaken van het totaal aan activa. Bij Italiaanse banken is dat slechts 25%, bij Spaanse 20% en bij Franse zelfs maar 15%.

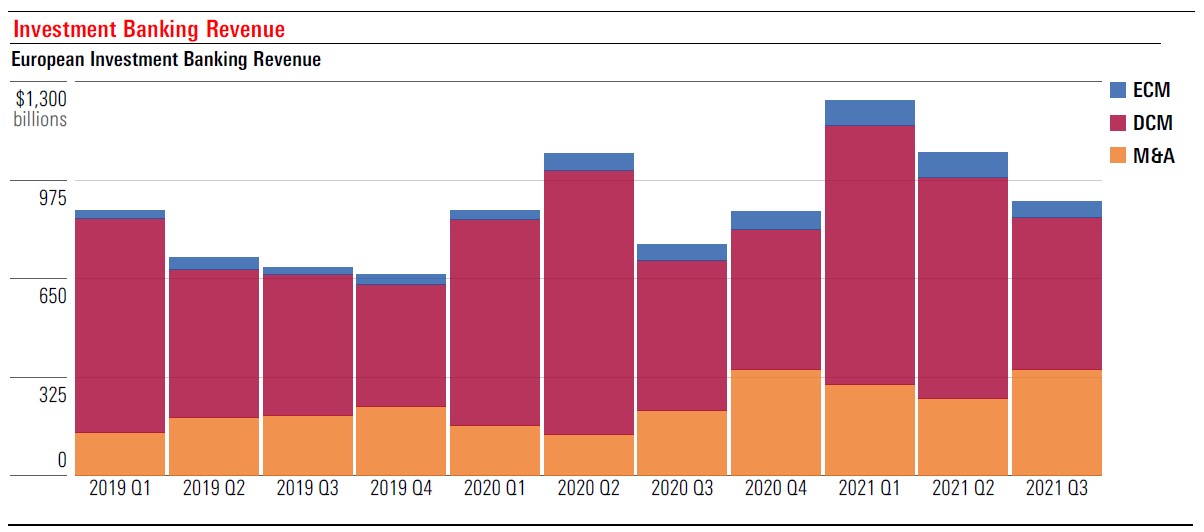

Interessant om te zien is waar de inkomsten van Europese zakenbanken zoals Barclays en Deutsche Bank de afgelopen drie jaar uit opgebouwd waren. Was begin 2019 het leeuwendeel daarvan afkomstig uit de begeleiding van obligatie-emissies, ofwel Debt Capital Markets (DCM), inmiddels leveren activiteiten bij het begeleiden van fusies en overnames, ofwel Mergers & Acquisitions (M&A) een groter deel van de opbrengst dan begin 2019.

Zakenbanken varen wel bij veel SPACS

Inkomsten uit de begeleiding van aandelenemissies genereren traditioneel een veel groter deel van de inkomsten bij Amerikaanse banken dan bij Europese. Deze tak van sport, ook wel Equity Capital Markets (ECM) genoemd, leverde zeker de afgelopen jaren booming business op in de Verenigde Staten.

Dat komt mede omdat daar steeds meer Special Purpose Acquisition Companies (SPAC's) een beursnotering aanvragen, met de bedoeling om via die dan nog lege genoteerde vennootschap overnames te doen. En omdat de techrevolutie de afgelopen jaren in de VS ook harder ging dan in Europa, ligt het aantal beursnoteringen van techbedrijven hier lager dan daar.