In het CAPM was het marktrisico de eerste gedefinieerde risicofactor. Het duurde tot 1993 toen Eugene Fama en Kenneth French met hun befaamde 3-factor model voor opschudding zorgde in de beleggingswereld. Naast het marktrisico werden omvang en waarde als factoren erkend. In 2015 voegde het duo twee factoren aan hun model toe: winstgevendheid en investeringen.

Hoewel deze vijf factoren uitgebreid in de academische wereld zijn gedocumenteerd, is er van consensus onder wetenschappers geen sprake. Er zijn in de loop der tijd namelijk nog diverse andere (gerelateerde) factoren gedefinieerd, onderzocht en gedocumenteerd die geen onderdeel uitmaken van het vernieuwde Fama-French model. Mark Carhart introduceerde in 1997 bijvoorbeeld een 4-factor model waarbij de momentum factor werd toegevoegd aan het traditionele 3-factor Fama-French model. Daarna zijn er nieuwe en variaties op bestaande factoren geïntroduceerd, zoals kwaliteit, liquiditeit, dividend, sentiment en volatiliteit.

Nieuwe tools voor factorbeleggen

De ontwikkelingen op het gebied van factorbeleggen heeft er ook voor gezorgd dat Morningstar nieuwe tools heeft ontwikkeld die beleggers helpen een beter inzicht te krijgen in de factorblootstelling van beleggingsfondsen. De eerste aanzet werd hiertoe gegeven met de introductie van de Morningstar Style Box. Deze tool classificeert aandelenfondsen in een raster van negen segmenten aan de hand van twee factoren: hun omvang en hun beleggingsstijl (waarde-groei). Daarmee visualiseert de Style Box de twee factoren die Fama-French in 1993 toevoegden aan het CAPM model.

Omdat er in de afgelopen decennia meerdere factoren geïdentificeerd zijn heeft Morningstar een nieuwe tool ontwikkeld: Morningstar's Factor Profile. Die vult de Style Box aan door additionele factoren te incorporeren die de blootstelling van een fonds aan deze nieuwe factoren inzichtelijk maakt.

Het Morningstar Factor Profile maakt gebruik van een bottom-up, op holdings gebaseerde benadering waarbij de factorblootstelling van een fonds gebaseerd is op de kenmerken van de onderliggende effecten. De factorscores worden op fondsniveau gerangschikt en omgezet naar een schaal tussen 1 en 100. De tool biedt een snapshot van de blootstelling van een fonds aan zeven verschillende factoren: stijl, momentum, omvang, volatiliteit, kwaliteit, dividend en liquiditeit.

De Top-5

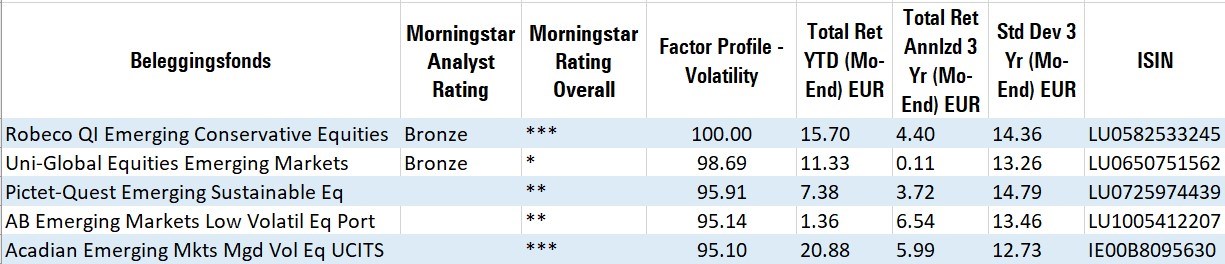

De top-5 is deze week samengesteld op basis van de factor volatiliteit. Nu zijn er verschillende manieren om volatiliteit te berekenen, maar de volatiliteitsscore in het Morningstar's Factor Profile model wordt gedefinieerd als de volatiliteit van het dagrendement van een aandeel over een periode van 12 maanden, waarbij een hogere score duidt op een lagere volatiliteit. Voor deze top-5 hebben we aandelenfondsen in de doorgaans volatielere categorie emerging markets gerangschikt op hun volatiliteitsscore.

Lijstaanvoerder is Robeco QI Emerging Conservative Equities, dat een Bronze Morningstar Analyst Rating heeft. Het fonds wordt beheerd door het gerenommeerde conservative equities team onder leiding van grondlegger Pim van Vliet. Samen met vijf andere fondsbeheerders beheert hij een range aan kwantitatief beheerde laagvolatiele beleggingsstrategieën, ondersteund door een uitgebreid team van kwantitatieve analisten. Ondanks dat de strategie op een bijna mechanische manier wordt beheerd is deze groep professionals van groot belang voor de strategie. Hun innovatiekracht in het verfijnen van het model, het optimaliseren van de portefeuilleconstructie en het effectief implementeren van de strategie is succesbepalend.

Multi-factor aanpak

Robeco hanteert een multi-factor aanpak, waarbij diverse risico maatstaven worden gecombineerd met waarde, kwaliteit, momentum en sentimentsfactoren, wat de strategie robuuster maakt. De aanpak is een voortvloeisel van uitgebreid empirisch onderzoek en de rules-based aanpak zorgt ervoor dat de strategie gedisciplineerd, consistent en herhaalbaar is. Het team heeft over de afgelopen jaren het beleggingsproces met nieuwe elementen verrijkt, wat de aanpak iets complexer en daardoor moeilijker te doorgronden maakt.

Robeco QI Emerging Conservative Equities heeft doorgaans aan de verwachtingen voldaan door beleggers bescherming te bieden tijdens dalende markten. Een pijnlijke uitzondering hierop was 2020 waarin het fonds er niet in slaagde om de verliezen in het eerste kwartaal als gevolg van de coronapandemie te dempen. De outperformance van technologie en e-commerce namen die zowel tijdens de neergang als tijdens het herstel beter presteerden dan de markt was een belangrijke reden voor de teleurstellende prestaties. Traditionele laagvolatiele aandelen en aandelen die een bovengemiddeld dividend uitkeren werden door beleggers genegeerd.

Dit sloeg om in 2021, waarin het fonds een groot deel van de underperformance goedmaakte. De sterke performance van waarde-aandelen gecombineerd met een terugval van Chinese aandelen en dan vooral de e-commerce en internet namen zorgde ervoor dat het fonds tot de best presterende behoort in zijn categorie in 2021.

Top-5 fondsen met de laagste volatiliteit