Japanse aandelen zijn aan een teleurstellend jaar bezig. Wereldwijde aandelen staan per eind november op een riante plus van 26,99% (gemeten aan de hand van de MSCI World index), terwijl de MSCI Japan index het moet doen met slechts 8,51%.

De underperformance van Japanse aandelen begon al na het eerste kwartaal van dit jaar in aanloop naar verkiezingen in het land. Het gat tussen de prestaties van de MSCI Japan index en de MSCI World index werd uiteindelijk vergroot toen in oktober de daadwerkelijke wijziging in het leiderschap van het land plaatsvond. Fumio Kishida werd namelijk begin oktober verkozen tot leider van de regerende Liberaal-Democratische Partij en daarmee de nieuwe premier van het land, nadat hij Taro Kono had verslagen.

Dit resultaat stelde de markten teleur. Een meerderheid van de Japanners had gehoopt op een overwinning van Kono, die meer als een hervormer werd gezien en daarmee een krachtiger vervolg zou geven aan de veranderingen die onder voormalig premier Shinzo Abe waren ingezet.

Abenomics

Onder premier Abe voerde Japan een beleid, beter bekend als Abenomics, dat gebaseerd was op drie pijlers: monetaire versoepeling van de Bank of Japan, fiscale stimuleringsmaatregelen via overheidsuitgaven en structurele hervormingen. Die hervormingen kregen onder andere vorm met de introductie van een stewardship code, die institutionele beleggers meer moesten aanzetten om hun fiduciaire verplichtingen uit te voeren, en een corporate governance code.

Deze laatste code moest er voor zorgen dat het bestuur van ondernemingen zou verbeteren. Dit laatste diende onder andere te resulteren in het afbouwen van de vele onderlinge aandelenbelangen die Japanse bedrijven in elkaar aanhouden en het efficiënter inzetten van de bedrijfsbalansen, die over het algemeen zeer conservatief zijn met relatief veel geld in kas, om een hoger rendement op het eigen vermogen te genereren.

Hervormingen langzamer voortgezet

Met de keuze voor Kishida in plaats van Kono zullen deze hervormingen weliswaar worden voortgezet, maar in een langzamer tempo, zo is de verwachting. Dit lijkt de markten met name zorgen te baren voor de kleinere bedrijven in het land, die meer afhankelijk zijn van de lokale economie.

Zo komt de omzet voor de large-cap bedrijven uit de MSCI Japan index voor circa de helft van buiten Japan, terwijl de kleinere ondernemingen in de MSCI Japan Small Cap index voor hun inkomsten voor bijna driekwart afhankelijk zijn van de Japanse economie. Opvallend is dat juist deze small-caps dit jaar nog slechter presteren met een rendement van 4,37%, oftewel ongeveer de helft van het rendement van de MSCI Japan index.

De Top-5

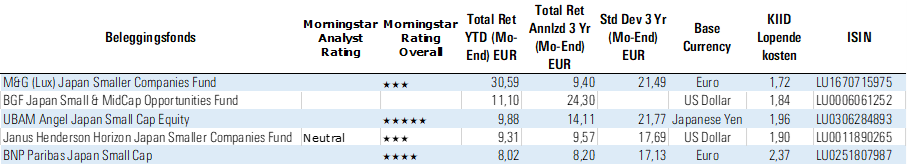

In de top-5 van deze week een overzicht van de vijf best presterende fondsen (waarvan een distributievergoedingvrije aandelenklasse beschikbaar is in Nederland) in de Morningstar categorie Aandelen Japan Small/Mid-Cap op basis van hun prestaties over 2021 tot en met november.

M&G (Lux) Japan Smaller Companies Fund steekt dit jaar met kop en schouders boven de concurrentie uit. Het fonds wordt beheerd door Carl Vine, die in september 2019 in dienst trad bij M&G om mede leiding te gaan geven aan het beleggingsteam voor Aziatische aandelen. Op hetzelfde moment nam hij ook de leiding over deze strategie op zich. Hoewel zijn ervaring van meer dan 22 jaar meer gericht is geweest op beleggingen in Azië, heeft hij het uitstekend werk verricht dit jaar op dit specifieke Japanse small-cap fonds.

Zijn portefeuille is geconcentreerd met circa 40 aandelen en heeft geen uitgesproken voorkeur voor waarde- of groeiaandelen. De sterke prestaties dit jaar zijn volledig toe te schrijven aan de aandelenkeuzes die Vine gemaakt heeft. Vooral in de sectoren cyclische consumentengoederen (Nikon en Sanrio) en industrie (Hitachi Zosen, Nippon Pillar Packing and Nippon Thompson) pakten zijn keuzes goed uit.

Top-5 Aandelen Japan Small/Mid-Cap