Dividendbeleggen betekent aandelen kopen die voor een regelmatig inkomen zorgen in de vorm van winstuitkering: het dividend per aandeel. Dat regelmatig inkomen komt naast eventueel koersrendement. Dat extraatje en de regelmatigheid ervan kan interessant zijn voor beleggers om de volgende redenen:

- In een omgeving van lage rente en toenemende inflatie kunnen vastrentende waarden te weinig rendement maken om de ontwaarding van kapitaal te compenseren

- Het zorgt voor een constante kasstroom

- Het geeft lange-termijn voordelen, zoals dividend accumulatie, zeker in het geval van groeiend dividend. Het kan ook een aanjager zijn voor de groei van het totale rendement op uw beleggingen. Een onderzoek van Morningstar naar de S&P 500 index laat zien dat dividendrendement goed was voor 16% van het totale rendement in de periode 2010-2019

Er zijn twee strategieën om te beleggen in aandelen die dividend uitkeren: hoog dividendrendement en hoge dividendgroei.

Hoog dividendrendement

De hoog dividendrendement benadering selecteert aandelen op de hoogte van het dividendrendement, ofwel de verhouding tussen dividend en beurskoers per aandeel. Hoe hoger het percentage, hoe aantrekkelijker.

Maar een hoog dividendrendement kan ook risicovol zijn. Want een hoog percentage kan een voorbode zijn van problemen. Als het niet goed gaat met de resultaten van een bedrijf, daalt de beurskoers als beleggers wegblijven. Die lagere koers stuwt in de verhouding dividend/koers het rendementspercentage juist op; dat kan misleidend zijn. Het gevaar bestaat dat bij achterblijvende resultaten een bedrijf de dividenduitkering uiteindelijk moet verlagen of zelfs helemaal schrapt. Dan verandert het hoge dividendrendement ineens in een veel lager percentage, of in helemaal niets.

Om dat te ondervangen, is het goed om naar de winstcapaciteit te kijken om na te gaan of een bedrijf in staat is en blijft om aan zijn dividenverplichtingen te kunnen voldoen, de zogeheten dividend cover.

Hoge dividendgroei

De tweede benadering, hoge dividendgroei, richt zich op de kwaliteit van de bedrijfsactiviteiten en de financiële gezondheid. En business van hoge kwaliteit moet in staat zijn om zijn winst te laten groeien, ongeacht de economische ontwikkeling, en sterke financiën maken het mogelijk om op de lange termijn een constant dividend te blijven uitkeren. Zulke stabiele kwaliteitsaandelen zijn bovendien de posities die beleggers niet snel uit hun portefeuille zullen verwijderen bij een correctie of een crash, omdat hun perspectief op de lange termijn goed is.

De Morningstar Dividend Yield Focus Index

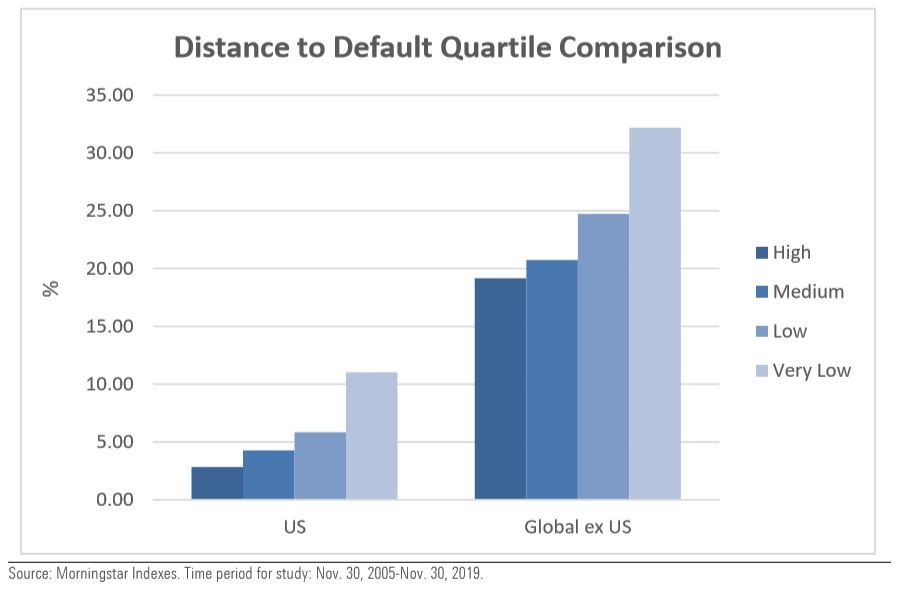

Morningstar past die benadering toe bij de constructie van de Morningstar Dividend Yield Focus Index en de Morningstar Dividend Select Portfolio. Het constructieproces van de benchmark, die de Morningstar US Market Index als selectie-universum heeft, selecteert op dividendbetalende aandelen met een narrow of wide moat rating en een uncertainty rating die niet hoog of extreem is. Ook hebben deze aandelen een Morningstar Distance to Default score in de bovenste 50% van zijn sector. Hoe hoger die score is, hoe geringer de kans dat het bedrijf in een neerwaartse spiraal terechtkomt en zijn dividend moet verlagen of schrappen.

Onderstaande grafiek vergelijkt de Distance to Default en de waarschijnlijkheid van verlagen of schrappen van het dividend. Na toepassen van die filters nemen de Morningstar-analisten de 75 bedrijven met het hoogste dividendrendement.

De Morningstar Dividend Select Portfolio bevat 20-40 holdings die naar verwachting een hoog, betrouwbaar en groeiend dividend zullen uitkeren. Het beleggingsdoel is om een gemiddeld jaarlijks rendement van 8–10% te halen over een volledige marktcyclus. De tabel hieronder toont de vijf portefeuilleposities met de laagste koers/fair value ratio: