BlackRock Emerging Markets Fund in het kort

Morningstar Analyst Rating: Bronze

Morningstar Rating: *****

Beheerteam: Above Average

Fondshuis: Above Average

Beleggingsproces: Above Average

BlackRock Emerging Markets Fund

Deze strategie bewijst zich in uiteenlopende marktomstandigheden door een combinatie van grondig top-down en bottom-up onderzoek. De aandelenselectie wordt gedreven door de criteria managementkwaliteit, concurrentiepositie en groeivooruitzichten. Een toegewijd team met lokale kennis van zaken in opkomende markten zorgt voor ondersteuning. De Morningstar Analyst Rating is Bronze.

Uitgebreide toelichting

Beheerteam

Onze overtuiging in lead manager Gordon Fraser blijft de Above Average rating op de People Pillar ondersteunen ondanks het personele verloop in het team. Fraser heeft deze strategie in maart 2017 op zich genomen. Hij begon zijn carrière bij BlackRock in 2006 en begon daarnaast in 2011 aan de zijde van Sam Vecht met het beheren van succesvolle BlackRock Emerging Frontiers strategie, een hedgefonds met een vergelijkbaar beleggingsuniversum.

Fraser is een slimme en gepassioneerde belegger en hij heeft consequent indrukwekkende top-down en bottom-up inzichten getoond. Na drie jaar in Hong Kong keerde Fraser medio 2020 terug naar Londen. De aanstelling van de in Hongkong gevestigde analist Kevin Jia als back-up manager in april 2020 helpt Fraser verbonden te blijven met het team in Azië. Jia heeft acht jaar ervaring en kwam in 2015 bij de firma. Hij komt vindingrijk over en faciliteert de uitwisseling van investeringsideeën tussen Fraser en de in Azië gevestigde analisten, die de helft uitmaken van het 36-koppige team voor aandelen opkomende markten.

Het team, onder leiding van Fraser, Vecht en Stephen Andrews na het vertrek van voormalig teamhoofd Andrew Swan, zag 28 vacatures ontstaan in de afgelopen vijf jaar doordat er mensen weggingen. Terwijl de vertrekkende analisten werden vervangen, verloor het team vijf ervaren portefeuillebeheerders tussen 2018 en 2020, die geen van allen werden vervangen. Niettemin blijft de aanwezigheid van Fraser, die we een van de sterkste portefeuillebeheerders op dit gebied vinden, blijft ons vertrouwen hier ondersteunen.

Fondshuis

De voordelen van BlackRock wegen op tegen de nadelen; het verdient een een Above Average Parent rating. BlackRock belegt in totaal 6,4 biljoen dollar voor haar cliënten en is daarmee ongeëvenaard in grootte maar ook in invloed. Het fondshuis is marktleider en zet de standaard voor passieve beleggers met iShares. Het heeft een diep en getalenteerd vastrentende-waarden team.

De Aladdin-software is een essentieel hulpmiddel voor risicoanalyse en portefeuillebeheer voor de industrie. BlackRock Financial Markets Advisory heeft het vertrouwen en de mandaten van veel overheden veiliggesteld, waaronder het op pandemieën geïnspireerde schuldopkoopprogramma van de Federal Reserve. BlackRock biedt ook oplossingen op het gebied van alternatives, factor- en private equity-beleggingen en is voornemens zijn beursgenoteerde ESG-fondsen te verdubbelen en ESG in al haar strategieën op te nemen. De kosten voor haar producten zijn ook verbeterd.

De opgang van BlackRock heeft echter tegenslagen gekend. Meerdere pogingen om de line-up van actieve aandelenfondsen te vernieuwen, hebben nog niet geleid tot hetzelfde succes als bij de obligatiefondsen. Het bedrijf heeft tot nu toe slechts een aantal strategieën gelanceerd en die onder de aandacht gebracht bij haar investeerders.

In 2019 en 2020 heeft het fondshuis twee executives en een closed-end fondsmanager ontslagen wegens schending van de gedragscode van BlackRock, wat aantoont hoe moeilijk het kan zijn om bij zo'n kolos een ethische cultuur te koesteren en te handhaven. Hoewel het fondshuis de deugd van ESG predikt, heeft het vaak de kant van het management van een bedrijf gekozen bij het volmachtstemmen over ESG onderwerpen. BlackRock is niet de beste in alles wat het doet, maar weet wat de beste manier is om haar eindbeleggers te bedienen.

Proces

Het beleggingsproces dat Gordon Fraser uitvoert is flexibel door top-down en bottom-up onderzoek te combineren, met als doel beter te presteren in verschillende marktomgevingen. Hij ontwikkelde een opkomende markten macro-economisch dashboard dat een kader biedt voor landenallocatie.

Fraser geeft de voorkeur aan landen met een hoge obligatierendementen, zwakke valuta's, verbetering van de liquiditeit en sterke economische activiteit, en hij beoordeelt verschillende stijlfactoren, zoals waarde, groei en kwaliteit, om omslagpunten in de markt te identificeren. Na de keuze naar welke landen en stijlen te roteren, haalt Fraser de fundamentele analisten erbij voor ideeën omtrent individuele aandelen. Zij overwegen bijvoorbeeld de concurrentiepositie van de bedrijven en hun managementkwaliteit, en geven de voorkeur aan bedrijven met solide vrije kasstroom en opwaartse winstherziening.

De analisten leveren 300 koopideeën aan die Fraser vervolgens gebruikt om de portefeuille van 50 tot 70 aandelen samen te stellen. De allocaties van landen en sectoren blijven doorgaans binnen 10 procentpunten van de MSCI Emerging Markten Index. De jaarlijkse omzet in de portefeuille varieert tussen 100% en 120% gezien de behendige aanpak van Fraser.

Fraser hield niet alleen vast aan de flexibele benadering in verschillende marktomgevingen, maar hij heeft ook consequent een solide intuïtie getoond, terwijl hij ook gebruikmaakt van de volledige gereedschapskist van kwantitatieve tools en analytische middelen die het fondshuis hem ten dienst stelt. Deze elementen wekken het vertrouwen dat sterke rendementen herhaalbaar zijn met Fraser aan het roer.

Prestaties

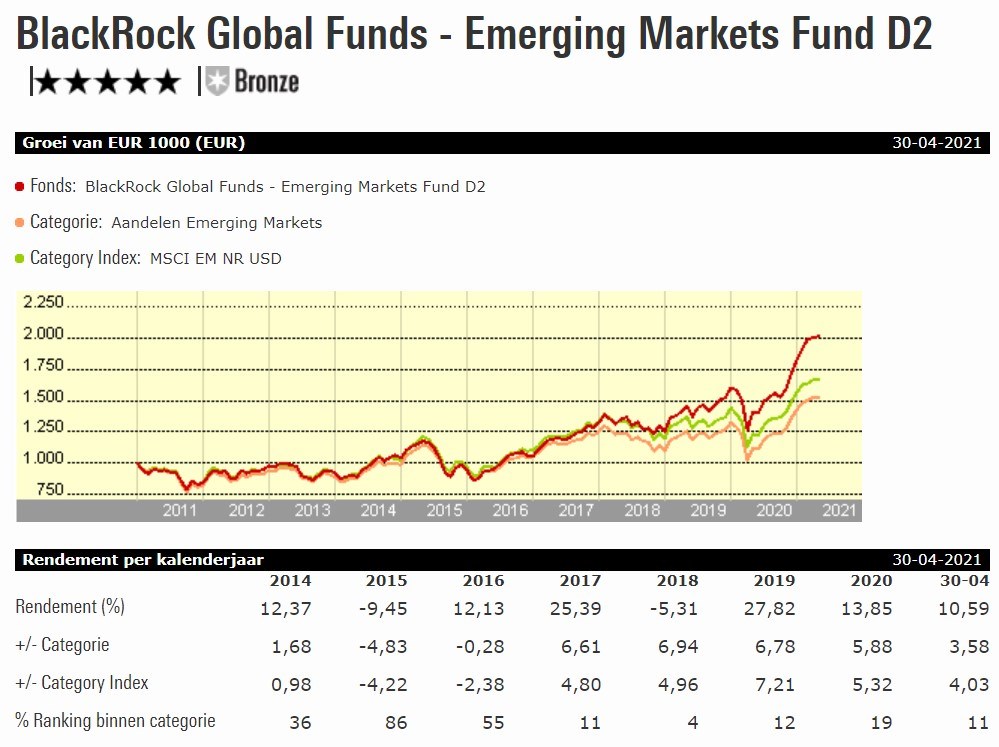

Beheerder Gordon Fraser nam deze strategie eind maart 2017 over. In de periode van toen tot en met maart 2021 heeft de fondsklasse D2 gemiddeld 16,63% rendement per jaar geboekt, en daarmee versloeg het de MSCI Emerging Markets Index met 581 basispunten.

De strategie is iets volatieler geweest dan de index, maar de voor risico gecorrigeerde rendementen waren indrukwekkend; de fondsklasse D2 had een Sharpe-ratio van 0,86 vergeleken met 0,59 voor de index en 0,54 voor de peer group met concurrerende fondsen. Ondanks zijn relatief korte aanstellingsmijn heeft Fraser al verschillende marktomgevingen meegemaakt. Hij wist het beter te doen dan de neerwaartse markt van 2018 en ook tijdens de rally's van 2019 en 2020.

Voor de 12 maanden eindigend per ultimo maart 2021 haalde de fondsklasse D2 een rendement van 69,45% en daarmee versloeg het de index met 1.106 basispunten. Aandelenselecties in China, Korea en Brazilië droegen bij aan de sterke prestatie. Een belangrijke bijdrage leverde het Chinese livestreaming platform Kuaishou Technology. Fraser kocht dit aandeel bij de beursgang in februari 2021. Tijdens een bijeenkomst met Morningstar-analisten in april 2021 legde Fraser uit dat het bedrijf veelbelovende groei in gebruikersbasis en gebruik laat zien. Hij denkt rendement te kunnen boeken met deze groeibelofte. Suzano, een papierbedrijf in Brazilië, leverde eveneens een positieve bijdrage. Fraser prees de kostenefficiëntie en verwacht dat het gaat profiteren van de opwaartse trend in de cellulose grondstoffen cyclus.

Kosten

De lopende kosten van de rebatevrije 'clean' fondsklasse D2 laten dit fonds uitkomen in het middelste kwintiel van de categorie. Op basis van de verbeterde beoordelingsmethodologie achter de People, Process en Parent Pillars van de Morningstar Analyst Rating, die meer nadruk legt op kosten en verwachte prestaties ten opzichte van benchmark en concurrenten, denken we dat dit fonds in staat zal zijn om positieve alpha te leveren ten opzichte van de benchmark. Dit fonds heeft een Morningstar Analyst Rating van Bronze.

Lees meer

Bekijk voor meer informatie de overzichtspagina van BlackRock Global Funds - Emerging Markets Fund D2. Daar vindt u onder andere het fondsrapport over dit fonds.

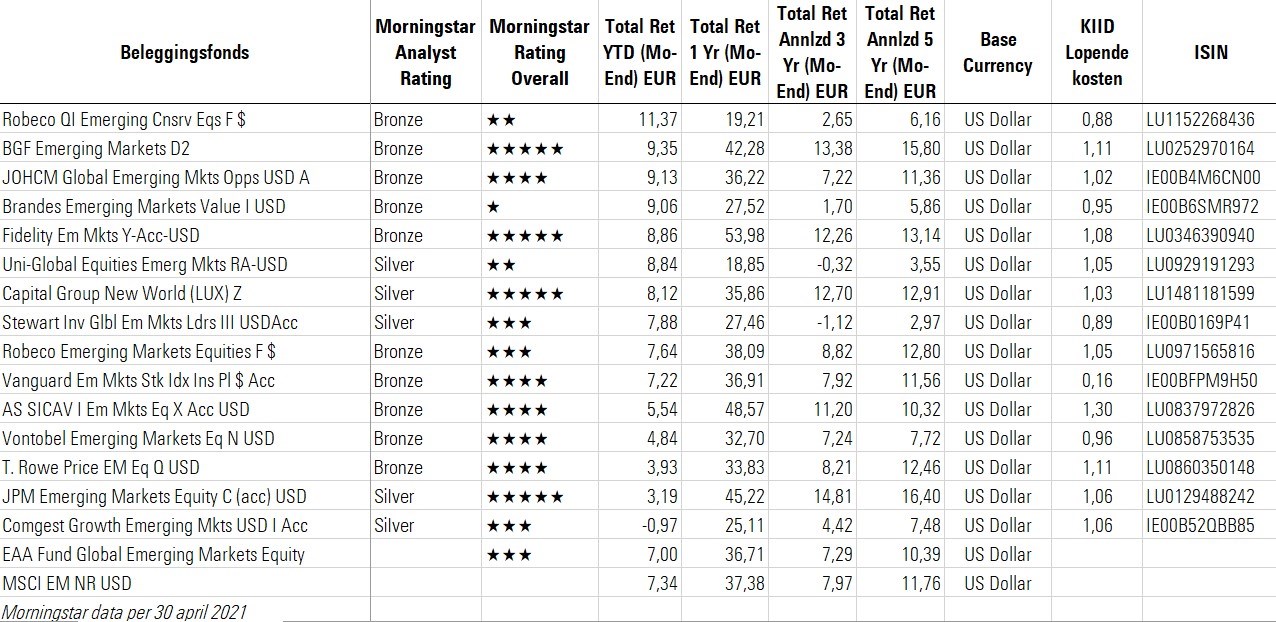

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Aandelen Emerging Markets, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- RobecoSAM Smart Energy Equities