Strategic bèta-ETP’s waren het afgelopen decennium enorm populair. Dit beleggingsproduct wordt door aanbieders graag gepresenteerd als een geslaagd huwelijk tussen passief en actief beleggen, waarbij je zou profiteren van de voordelen van beide beleggingsstrategieën, ofwel: van de lage kosten van indexbeleggen én de belofte van een hoger rendement dan via indexbeleggen, die hoort bij actief beleggen.

Die boodschap sloeg aan bij beleggers – tot afgelopen jaar. In 2020 verloor de markt van strategische bèta exchange traded products namelijk overal ter wereld marktaandeel, zo blijkt uit de jaarlijkse analyse die analisten van Morningstar maakten. Sinds hun opkomst, 20 à 15 jaar geleden, is de instroom in deze productcategorie niet zo beperkt geweest als afgelopen jaar. Sterker nog, in sommige regio’s stroomde er meer kapitaal uít deze fondsen dan erin kwam.

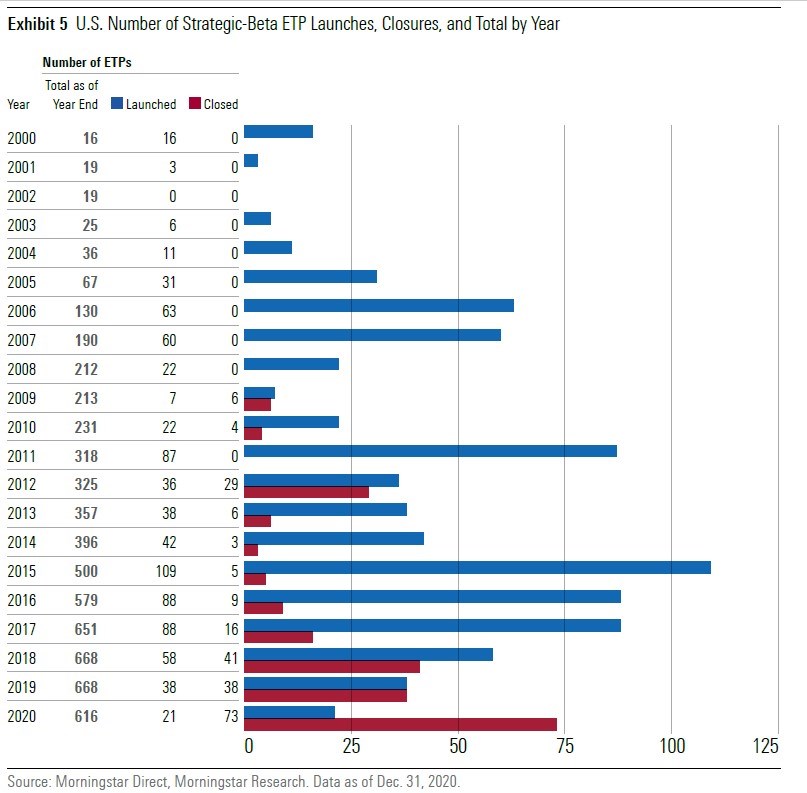

Dat strategische bèta-ETP’s terrein verliezen, komt door de steeds grotere populariteit van duurzaam beleggen – in de vorm van actief beheerde ESG-beleggingsfondsen en themafondsen, die bijvoorbeeld inzetten op de energietransitie. Morningstar concludeert dat de markt voor strategische bèta-ETP’s verzadigd is geraakt: voor het eerst sinds deze beleggingscategorie het licht zag, zijn er in 2020 meer van dit soort ETP’s van de markt gehaald dan er nieuw op de markt zijn gezet. Ook staan de kosten van deze producten onder druk, doordat de vraag ernaar is afgenomen.

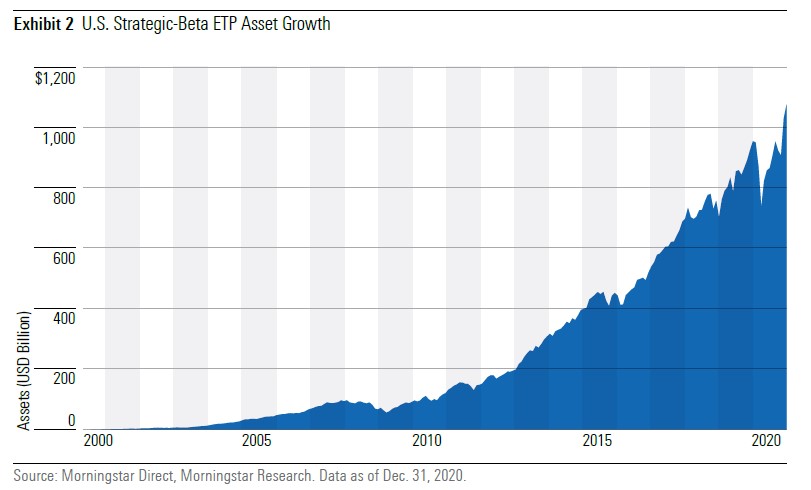

Dat neemt niet weg dat de markt voor strategische bèta-ETP’s nog steeds aanzienlijk is: eind vorig jaar bestonden er wereldwijd 1.367 van dit soort fondsen, die gezamenlijk 1.220 miljard dollar onder beheer hebben – omgerekend ongeveer 1.000 miljard euro. Voordat we dieper ingaan op de rendementen en prestaties van deze beleggingscategorie: laten we eerst ons geheugen opfrissen en kijken wat strategische bèta ETP’s precies zijn.

Strategic bèta ETP: definitie

Om bij het begin te beginnen: de woorden ‘strategic bèta’ verwijzen naar de selectiecriteria waarvoor een fonds gekozen heeft. Net als bij een indexfonds of een ETF volgt een strategische bèta ETP in principe ook een index. Maar vaak is dat wel een op maat gemaakte index, die speciaal voor dit product in elkaar gezet is, zo hebben we eerder uiteengezet: Zo proberen strategic bèta ETF’s de markt te verslaan

Vervolgens worden dan bepaalde aandelen uit de index geselecteerd, bijvoorbeeld op basis van de hoogte van het dividend dat dit bedrijf uitkeerde, het hoge rendement dat het tot nog toe behaalde of zijn lage volatiliteit. Maar anders dan bij een klassiek actief beheerd fonds komt aan de daadwerkelijke selectie van aandelen – de stock picking – geen mens meer te pas, zo stellen aanbieders van deze productcategorie. Daar moet dan volledigheidshalve wel bij worden gezegd dat er geen menselijke interventie meer plaatsvindt nadat de selectiecriteria zijn vastgesteld.

Geen mensen, maar algoritmes

Dat wil zeggen dat vanaf dan de vastgestelde selectieregels geautomatiseerd worden toegepast, op basis van algoritmes. Het is dus niet meer zo dat er dan nog sprake is van een menselijk oordeel – en dus ook niet van menselijke vooroordelen, blinde vlekken of pogingen om op het juiste moment aandelen te kopen en te verkopen, ofwel te willen timen, zo hebben we eerder uitgelegd. Van actief beheer in de vorm van fondsmanagers die met een zekere regelmaat persoonlijk aandelen selecteren voor een fonds, zou je daarom niet kunnen spreken.

Dan het woordje bèta: in beleggingsland verwijst deze tweede letter van het Griekse alfabet traditioneel naar de volatiliteit van een aandeel, ofwel de beweeglijkheid ervan als de markt op en neer gaat. Met andere woorden: gaat hij mee omlaag als de koersen dalen, of blijft een aandeel op zo’n cruciaal moment redelijk op z’n oude koers liggen? Als vuistregel geldt dat als de bèta van een aandeel of beleggingsportefeuille onder de factor 1 zit het minder volatiel is dan de markt of index die het volgt. En omgekeerd is het zo dat als de bèta boven de 1 uitkomt een aandeel of fonds juist volatieler is dan de index. Om de precieze bèta uit te rekenen, kun je allerlei speciale software inzetten.

Het jaar 2020: een keerpunt

Terug naar de prestaties van strategische bèta ETP’s in 2020: dat deze beleggingscategorie veel minder populair werd afgelopen jaar, blijkt vooral uit de instroom van nieuw kapitaal. Die bleef beperkt tot 2,6 procent, terwijl beleggers in 2020 juist heel veel geld naar de beurs brachten, onder wie veel nieuwkomers. Daarbij steekt die 2,6% een beetje schraal af.

De waarde van het beheerde vermogen nam wel toe, doordat de beurs na een kortstondige duikeling aan het begin van de coronapandemie in de rest van het jaar enorm goed draaide. En bijvoorbeeld in de Verenigde Staten werden er 2,5 keer zo veel strategische bèta-ETP’s van de markt gehaald dan er nieuw bijkwamen.

Ook veelzeggend: bij strategische bèta ETP’s die zich specifiek richten op aandelen met een lage volatiliteit, stroomde er in 2020 maar liefst 16,7 miljard dollar uit aan beheerd vermogen. De Amerikaanse markt is daarbij leidend: 88% van al het beheerde vermogen zit in Amerikaanse strategische bèta ETP’s. Binnen de beleggingscategorie zijn ETP’s die zich concentreren op aandelen met een goede staat van dienst op dividendgebied nog het meest in trek. Maar dat is geen wonder, gezien de lage rente, vinden de analisten van Morningstar. Daardoor hebben beleggers interesse in het verwerven van inkomen via een andere veilige route, zoals dividend.

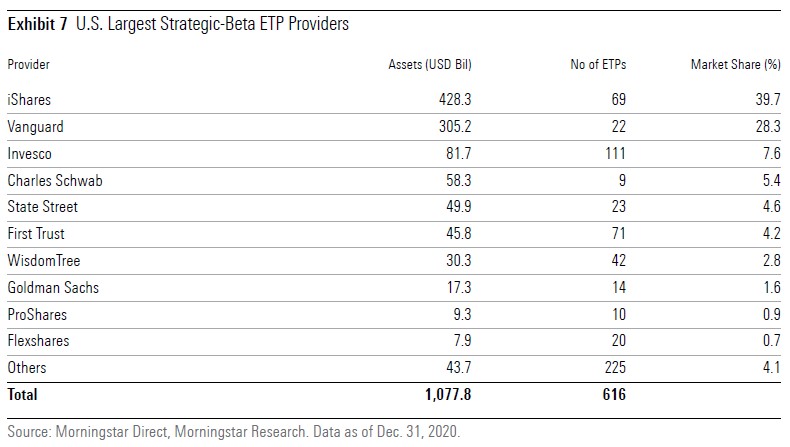

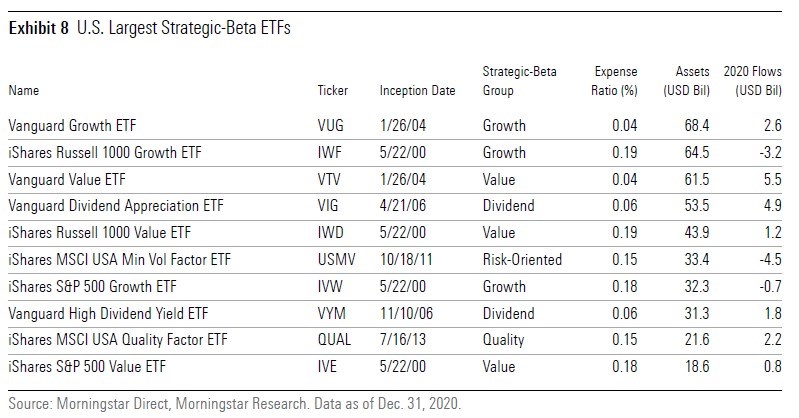

Wie zijn de winnaars aan aanbiederszijde? Dat zijn iShares en Vanguard, aan wie wereldwijd bijna 70% van het totale beheerd vermogen is toevertrouwd. Dit terwijl ze slechts 15% van het totale aantal strategische bèta ETP’s verkopen. Vooral de ETP’s die als selectiecriterium een hoog dividend hanteren, of zich specifiek richten op waarde- of groei-aandelen, zijn groot.

Strategic bèta ETP’s in Europa

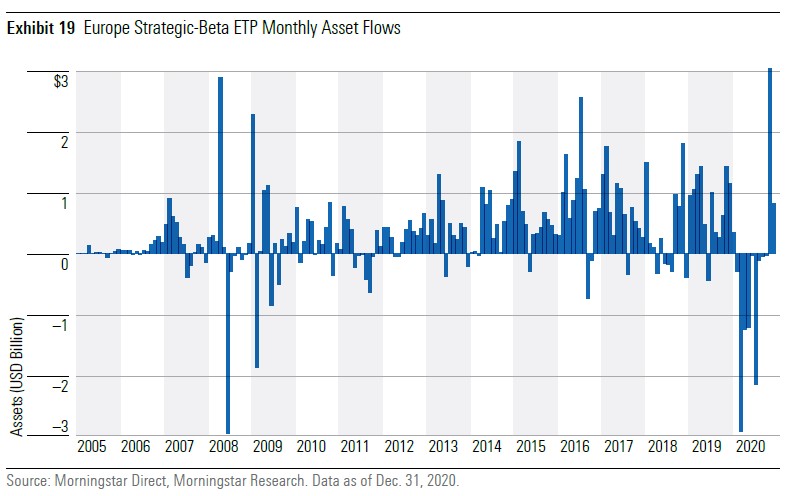

Ook in Europa liep de populariteit van strategische bèta ETP’s afgelopen jaar duidelijk terug. Dat wordt bijvoorbeeld duidelijk door het marktaandeel van deze categorie: dat daalde van 7,6% naar 5,8%. In totaal haalden beleggers in 2020 3,5 miljard dollar uit deze fondsen. Het is lang geleden dat er zo’n dip plaatsvond: tijdens de financiële en bankencrisis van 2008-2009. Sinds 2012 werden er in Europa niet zo weinig strategische bèta ETP’s gelanceerd: slechts 17 stuks.

Het patroon is hier hetzelfde als elders in de wereld: nieuwe lanceringen vinden plaats in de ESG- en themahoek. De tendens om strategische bèta ETP’s op te heffen, is overigens niet helemaal nieuw: ook in 2019 werden er vele opgedoekt.

In Europa is de trend dat nieuwe stategische bèta ETP's niet rechttoe rechtaan zijn, maar dat ze gebaseerd zijn op uiterst complexe strategieën. Zo proberen aanbieders volgens Morningstar op te vallen bij beleggers. Voorbeeld van zo’n ingewikkeld product is de UBS CMCI Commodity Carry SF ETF UEQC, die vorig jaar werd gelanceerd. Die voert ‘een leveraged long-short strategie teneinde de “roll yields” te pakken te krijgen en te versterken op de markt voor futures in grondstoffen’.

Debuterende fondsen die zich richten op obligaties in plaats van aandelen zijn er overigens amper. De lang voorspelde golf van innovatieve strategische bèta ETP’s op dit gebied is uitgebleven. Morningstar denkt dat dit komt omdat er geen consensus is in de beleggingswereld of de verschillende factoren waarop ingezet wordt als selectiecriterium bij strategische bèta ETP’s voor aandelen even effectief zijn als bij obligaties.

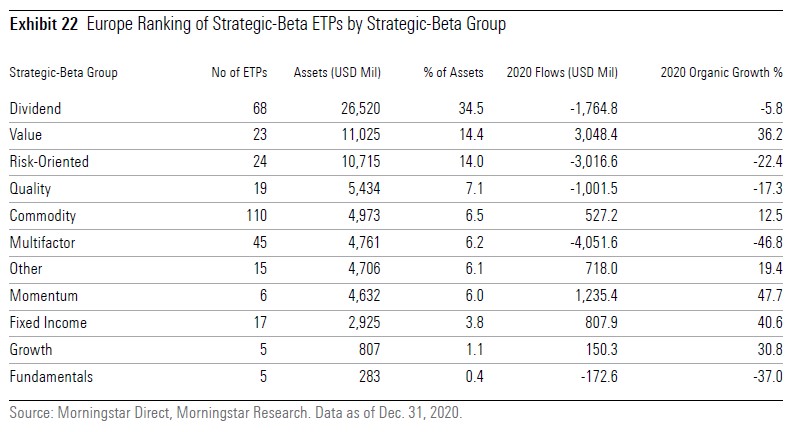

Bij aandelen zijn selectiestrategieën die zich richten op dividend, waarde en risico favoriet.

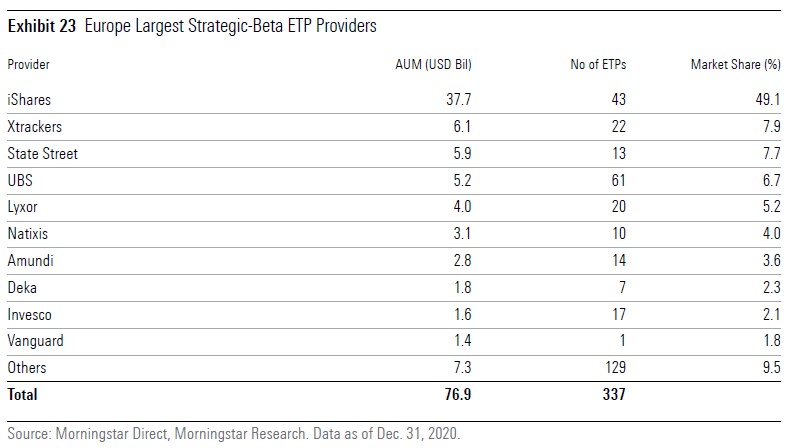

Net als wereldwijd is iShares van vermogensbeheerder BlackRock het dominante merk in Europa, met een marktaandeel van 49%. De nummer twee verschilt wel: in Europa is dat Xtrackers. Die tweede plaats kan ten dele verklaard worden uit het succes van de Xtrackers S&P500 Equal Weight ETF XDEW, die de grootste geldstroom aantrok van alle in Europa beschikbare strategische bèta ETP’s.