Ondanks de recente stijging van circa 40% zijn grondstoffen volgens sommige beleggers de enige activaklasse die nog goedkoop is, althans op een relatieve basis. Obligaties staan her en der onder druk, maar zijn wel al 40 jaar in een bullmarket terwijl grondstoffen sinds het dieptepunt van de wereldwijde financiële crisis in een berenmarkt vertoeven.

De laatste goedkope activaklasse

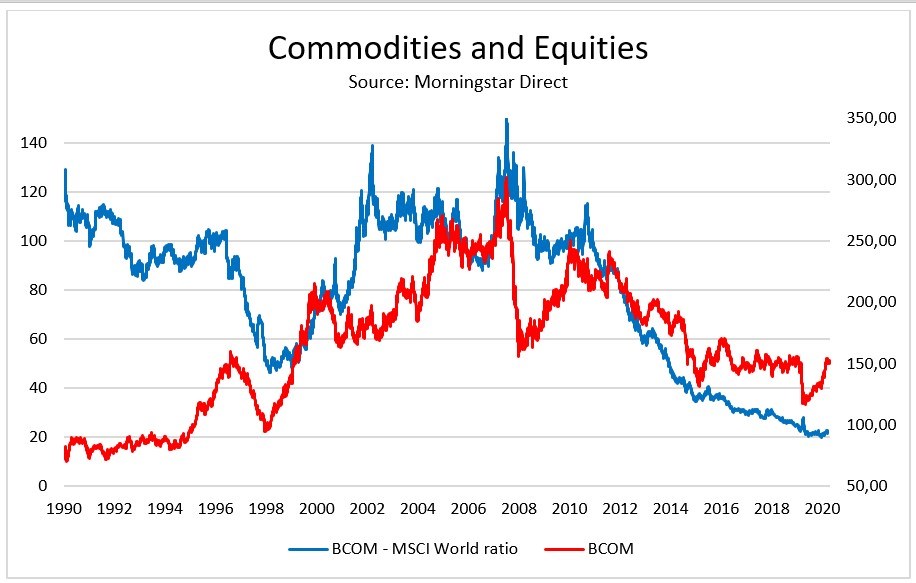

Meer nog, de grondstoffen tot aandelen ratio, die de relatieve verhouding tussen grondstoffen- en aandelenprijzen weergeeft, staat op een 50-jarige dieptepunt, want ook Amerikaanse aandelen zitten ondertussen al 12 jaar lang in een stierenmarkt als we de scherpe maar kortstondige correcties in maart 2020 en oktober 2018 achterwege laten.

Vorige dieptepunten in deze ratio waren er tijdens de dotcom bubbel van de jaren 90 terwijl industrieveteranen vaak ook de vergelijking maken tussen de Nifty Fifty bubble (sterke groei van vijftig populaire Amerikaanse groeiaandelen in de jaren 60 en 70) 20 jaar eerder en de populariteit van onder meer de FANG Stocks (Facebook, Amazon, Netflix en Google) in de voorbije jaren.

Er zijn verschillende redenen voor deze zwakke prestaties, afhankelijk vanuit welk oogpunt je het bekijkt. Er zijn de industriële kopers zoals Cargill of Mondelez die cacao en suiker kopen om chocoladekoekjes te bakken, speculanten die op korte termijn geld willen verdienen, maar ook beleggers die het vooral zien als een afdekking tegen inflatie. De vraag bij die laatste groep was zwak de laatste jaren, want de inflatie van de consumentenprijzen bleef onder de 2% gedurende die periode.

Inflatie komt eraan, maar hoeveel?

Veel marktparticipanten verwachten op de korte termijn hogere inflatie. Echter, de meningen zijn verdeeld over hoeveel en of die van voorbijgaande aard zal zijn. Enerzijds zijn de aangekondigde fiscale stimuleringsmaatregelen tijdelijk en kunnen deflatoire krachten, zoals technologische ontwikkeling, globalisering en de vergrijzing snel weer de overhand nemen en voor een soort van inflatie plafond zorgen.

Anderzijds zijn verschillende analisten positief gezien de sterke groeiverwachtingen en het feit dat er jarenlang is ondergeïnvesteerd in de grondstoffensector, vooral in energie. Veel mensen onderschatten vaak hoelang het duurt vooraleer productie kan worden opgedreven. In het geval van een kopermijn kan dat tot 10 jaar duren, dus als we morgen massaal windmolenparken en elektrische auto’s gaan bouwen, kan dat tot een onevenwicht in vraag en aanbod en uiteindelijk hogere prijzen leiden. Het beste wapen tegen inflatie is om het te oogsten waar het groeit aldus de voorstanders.

Het belang van de Amerikaanse dollar

Toch is het vermoedelijk de Amerikaanse dollar die het lot van grondstoffen grotendeels in handen heeft (een zwakkere dollar is goed voor grondstoffen omdat ze in dollars worden verkocht, waardoor ze aantrekkelijker worden voor buitenlandse kopers). Onder de nieuwe Amerikaanse president Joe Biden werden stimuleringsmaatregelen verwacht die op de dollar zouden moeten wegen en deze verwachtingen werden ook ingelost.

Het stimuleringspakket werd door het Amerikaanse congres goedgekeurd en de U.S. Dollar Index (DXY), die de waarde van de Amerikaanse dollar ten opzichte van een mandje met vreemde valuta meet, daalde met 10,5% tussen begin april en eind december 2020.

Diversificatievoordelen

Naast winstpotentieel en inflatiebescherming biedt een allocatie aan grondstoffen ook belangrijke diversificatievoordelen. De rendementen van een brede gediversifieerde grondstoffenindex vertonen historisch gezien immers een zwakke correlatie met die van aandelen of obligaties (beide rond 0,3 sinds de jaren 70). Dit is logisch want grondstoffen reageren helemaal anders op zaken zoals weersveranderingen (landbouwproducten) of geopolitieke instabiliteit (olieprijzen). Let wel, grondstoffen zijn in het verleden ongeveer even volatiel geweest als aandelen.

Waar te beginnen?

Omdat fysieke handel in grondstoffen onhandig is en deze goederen min of meer uniform zijn, wordt door handelaars gebruik gemaakt van futures contracten. Als kleine belegger is het echter makkelijker om grondstoffenfondsen, ETFs of aandelen van grondstoffenproducenten te kopen. Sommige beleggers trekken ook richting de opkomende markten. Let wel, in tegenstelling tot Brazilië en Rusland zijn China en India netto-importeurs van grondstoffen.

ETFs of trackers volgen een index en in het geval van grondstoffen is dat vaak de Bloomberg Commodities Index (BCOM) die bestaat uit 23 op de beurs verhandelbare contracten voor fysieke grondstoffen. Traditioneel wordt deze index onderverdeeld in verschillende groepen waaronder energie (30%), granen (22,7%), edelmetalen (19%), industriële metalen (15,6%), agrarische grondstoffen zoals koffie, suiker en katoen (7,2%) en vee (5,6%). Veruit de belangrijkste grondstoffen in deze index zijn goud (14,6%) en ruwe olie (15% - WTI plus Brent).

Andere grondstoffenindices zoals de S&P GSCI geven soms een hogere weging aan energie dus het is steeds aanbevolen om de portefeuille goed te bekijken.

Verder bestaan ook tal van ETFs die zich toeleggen op een bepaalde grondstof. Iedere grondstof heeft immers zijn eigen vraag en aanbod gebaseerd op verschillende factoren variërend van veranderende consumptiepatronen tot weersomstandigheden.

Interactie tussen grondstoffen

Actieve grondstofbeleggers nemen de interactie tussen grondstoffen ook in overweging. Zo weet de gewiekste belegger dat een hoge olieprijs in Brazilië kan leiden tot een stijging van de consumptie van ethanol en een mogelijke stijging van de prijs van suiker. De meeste Braziliaanse fabrieken hebben immers de flexibiliteit om hun productieplannen aan te passen tussen suiker en ethanol afhankelijk van de prijzen voor beide producten.

Een belegger die bijvoorbeeld overtuigd is dat kernenergie een belangrijke rol zal spelen in het behalen van de klimaatdoelstellingen kan overwegen een uranium ETF te kopen. De elektrificatie van ons wagenpark drijft beleggers dan weer naar zilver fondsen terwijl windmolenparken zo’n vier keer meer koper als traditionele energiecentrales gebruiken. Zoals altijd is het aangewezen vooraf je huiswerk te maken.