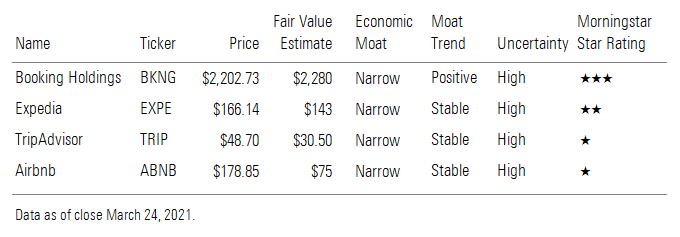

De tijd is voorbij dat de vier grote online reisorganisaties – Booking, Airbnb, Expedia en TripAdvisor – ondergewaardeerd waren op de beurs. Sinds de aandelenkoersen van de vier omlaag duikelden een jaar geleden vanwege de coronapandemie, zijn ze alweer teruggeveerd. Sterker nog, drie van de Big Four zijn nu overgewaardeerd.

Dit ondanks het feit dat het nog wel een tijd zal duren voor de vraag naar reizen weer op pre-coronaniveau ligt. Morningstar-analist Dan Wasiolek verwacht dat dit pas in 2023 het geval zal zijn. Dat leert de ervaring bij eerdere grote crises: na nine-eleven en de financiële crisis van 2008-2009 duurde het ook een jaar of drie, vier voor de vraag naar reizen volledig hersteld was.

Betekent dit dat beleggers hun belangen in de Big Four op reisgebied maar beter pronto kunnen verkopen? Nee, zo zwart-wit is de situatie niet. De coronacrisis is voor online reisorganisaties namelijk ook een kans om hun marktpositie te versterken – en daarmee hun beurswaarde. Het is dus zaak om in de gaten te houden hoe zij zich op dit gebied ontwikkelen. Daarbij is van belang bij wie van de vier het zogeheten netwerkeffect het sterkste is. Die vormt immers de basis van hun concurrentievoordeel ten opzichte van elkaar en andere partijen.

Vijf bepalende factoren

Om het antwoord op de vraag wie de sterkste is te achterhalen, zijn vijf factoren van belang. Dat zijn achtereenvolgens: de structurele invloed van de pandemie op de vraag naar de diensten van de aanbieder; de positie van de speler op de markt voor alternatieve accommodatie (dat wil zeggen: alles buiten traditionele hotels om); zijn aanbod op de zogeheten ‘belevenissen-’ of ‘ervaringenmarkt’, vergeleken met zijn concurrenten; het profijt dat hij heeft van traditionele hotels; en tot slot: de mate waarin de business van de speler in kwestie bedreigd wordt door techbedrijven als Google, Amazon en Facebook.

Op basis van deze vijf factoren beschikt het in Amsterdam gevestigde Booking over de sterkste netwerkvoordelen – simpelweg omdat die het meest complete aanbod op reisgebied heeft voor de reiziger. Dat wil zeggen: zowel traditionele hotels als alternatieve accommodatie. Datzelfde geldt trouwens ook voor Expedia, maar niet voor Airbnb, wiens aanbod natuurlijk juist is gebaseerd op het aanbieden van andere overnachtingsmogelijkheden dan hotels. TripAdvisor tot slot staat serieus onder druk vanwege concurrentie van Google, en die van Amazon en Facebook in de nabije toekomst.

Tien gouden jaren

Voor alle vier (Booking, Airbnb, TripAdvisor en Expedia) geldt wel dat ze nog ten minste tien gouden jaren voor de boeg hebben, waarbij hun activiteiten een hoog rendement opleveren. Dat komt door de uiterst effectieve vicieuze cirkel waarvan de online aanbieders alle vier profiteren: hun klanten posten positieve berichtjes op hun netwerk, over het vervoer, onderkomen en hun persoonlijke ervaringen ter locatie, wat meer andere reizigers trekt, en zo een grotere vraag tot gevolg heeft. Dat is het netwerkeffect pur sang, en deels de reden waarom Morningstar hen ook alle vier een Narrow Moat-status heeft toegekend, die staat voor beperkte concurrentievoordelen.

Dat effect kan nog sterker worden als de vraag naar reizen herstelt en er weer wat minder thuisgewerkt gaat worden. Voor kleinere aanbieders dan de Big Four wordt het steeds lastiger om hier tegenop te boksen. Het vereist immers het nodige kapitaal om te kunnen investeren in bijvoorbeeld ICT en 24/7-klantenservice en zo je klanten vast te houden en nieuwe aan te trekken.

Juist na het moeilijke afgelopen jaar met alle coronabeperkingen en lockdowns zullen veel kleinere partijen in de reiswereld weinig financiële armslag hebben. Daar kunnen de Big Four van profiteren als zij hun netwerk blijven ontwikkelen, zij zo de gebruikerservaring verbeteren en voor een hogere conversie zorgen.

Deelmarkt 1: alternatieve accomodatie

Kijk je zuiver wie de sterkste partij is op het gebied van alternatieve accommodatie, dan scoort Airbnb het hoogste, gevolgd door Booking. Morningstar verwacht dat dit onderdeel van de reismarkt hard zal blijven groeien: tot de pandemie uitbrak was er sprake van een groei van het aantal boekingen van 20 à 30 procent per jaar. Dit zal zo blijven, ondanks de tegenwind die partijen als Airbnb ondervinden van overheidswege. In steeds

meer landen moeten aanbieders van alternatieve accommodatie immers aan allerlei regels voldoen, om de negatieve effecten van hun activiteiten op de maatschappij en burgers te verminderen.

Deelmarkt 2: belevenissen en bezienswaardigheden

Een andere deelmarkt is die van de belevenissen en bezienswaardigheden, die een grote boost kan geven aan het netwerkeffect van een speler. In totaal gaat in deze markt maar liefst 171 miljard dollar per jaar om (omgerekend ruim 145 miljard euro). TripAdvisor is hierin de marktleider, maar het moet gezegd dat zowel Booking, Airbnb als Expedia ook steeds sterker acte de présence geven op dit deelgebied. Het helpt hierbij dat er nog zo veel terrein online te winnen was: in 2019 werd nog maar 20 à 30 procent van alle uitjes op belevenissengebied online geboekt, waar het bij online reizen al rond de 45 procent lag.

Van alle belevenissen verwacht Morningstar dat tegen 2025 zo'n 30 à 40 procent online geboekt zal worden bij een van de Big Four – ten koste van kleinere aanbieders. Marktleider TripAdvisor en Booking zullen het meest profiteren van deze ontwikkeling, denkt analist Wasiolek. De eerste versterkte zijn positie al in 2014 door de overname van Viator, een partij die gespecialiseerd is in het online aanbieden van bezienswaardigheden wereldwijd.

Deelmarkt 3: ‘gewone’ hotels

Over naar de traditionele hotelmarkt: daarin is Booking de marktleider, gevolgd door Expedia, en op de derde plaats TripAdvisor. Omdat Airbnb zich van oudsher juist geconcentreerd heeft op alternatieve overnachtingsmogelijkheden, hoort het zoals gezegd niet echt in dit rijtje thuis. Of een partij sterk aanwezig is in dit marktsegment beïnvloedt echter wel zijn concurrentievoordeel, en daarmee zijn Moat-status.

Dat komt door de enorme omvang van de traditionele hotelbranche, waarbij per jaar het aantal boekingen goed is voor 548 miljard dollar. Vergelijk dat maar eens met de 144 miljard die jaarlijks omgaat in de alternatieve accomodatiehoek, of de 171 miljard in de bezienswaardigheden en ervaringenhoek.

Het grappige is: de populariteit van alternatieve accommodatie, zoals die bijvoorbeeld te vinden is op Airbnb, heeft de vraag online naar ‘gewone’ hotels helemaal niet aangetast. Die is gewoon doorgegroeid de afgelopen jaren. Weliswaar niet zo hard als alternatieve accommodatie, maar dat is logisch bij een volwassen markt die al veel meer verzadigd is dan de opkomende markt waar Airbnb op actief is.

Techgiganten: grootste gevaar

Het grootste gevaar voor de positie van Booking, Airbnb, Expedia en vooral TripAdvisor, bestaat volgens Morningstar uit techplatformen als Google, Amazon en Facebook. De gevaarlijkste van de drie is Google, vanwege zijn dominante positie: welke consument gebruikt níet Gmail, de app van Google Maps of googlet op ‘hotel’? Sinds Google in 2010 ITA overnam, een softwarebedrijf op het gebied van vluchtinformatie, wordt elke stap van de techgigant met argusogen gevolgd.

Toch beschouwt analist Wasiolek Google als een ‘manageable risk’, onder andere de kans groot is dat er regulering van overheidszijde zal volgen als Google zich onverhoopt ontpopt als online reisorganisatie. Los daarvan, Google’s kracht als online zoekmachine ligt niet in het zorgvuldig ontwikkelen van een relatie met de klant, of in die als dienstverlener. Het bedrijf richt zich binnen de reisbranche meer op betaalde advertenties op zijn site.