De eerste maand van 2021 was een voortzetting van het beeld dat we de afgelopen maanden van 2020 zagen; fondsbeleggers staken veel nieuw geld in Europese beleggingsfondsen, gesteund door lage obligatierendementen een aanhoudend ruimhartig monetair beleid en fiscale maatregelen. De opmars van aandelenfondsen die het vierde kwartaal van 2020 kenmerkte, zette door in januari 2021 en zorgde voor een nieuw record aan beheerd vermogen.

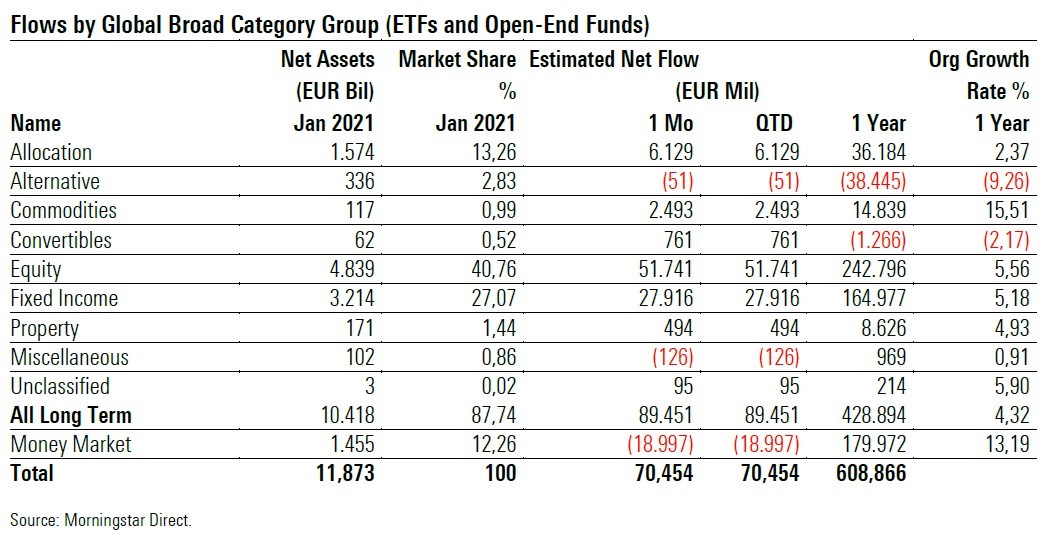

De totale instroom van vermogen in januari bedroeg 89,5 miljard euro en daarmee is het de op twee na beste maand sinds Morningstar de flow data bijhoudt. Alleen januari 2018 en december 2020 lieten een hoger cijfer zien.

Het beheerd vermogen komt daarmee uit op 10.418 miljard euro tegen 10.359 miljard euro per eind december 2020.

Aandelenfondsen profiteerden het meest van de risicobereidheid bij fondsbeleggers en boekten een instroom van 51,7 miljard euro. Obligatiefondsen zaten een stuk lager op 27,9 miljard euro aan nieuw geld.

Allocatiefondsen deden het met 6,1 miljard euro aan netto-instroom duidelijk beter dan de gemiddeldes van de afgelopen 12 en 36 maands periodes, maar niet zo goed als ten tijde van de spectaculaire hoogtijdagen van dit type in de jaren 2017-2018. Grondstoffenfondsen beleefden een ommekeer in positieve richting na twee maanden van uitstroom op rij.

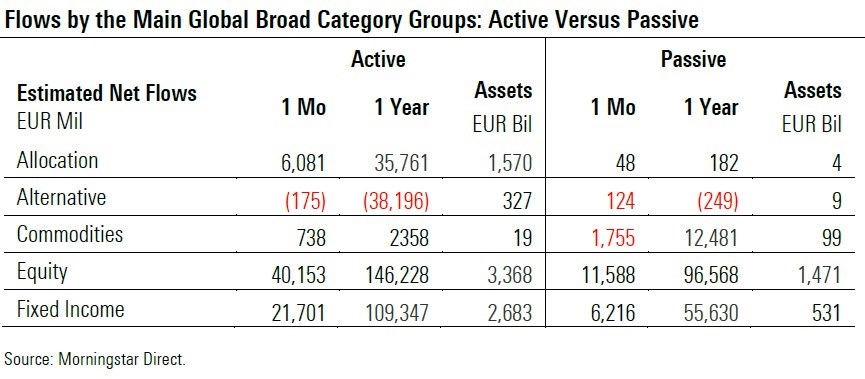

Actief versus passief

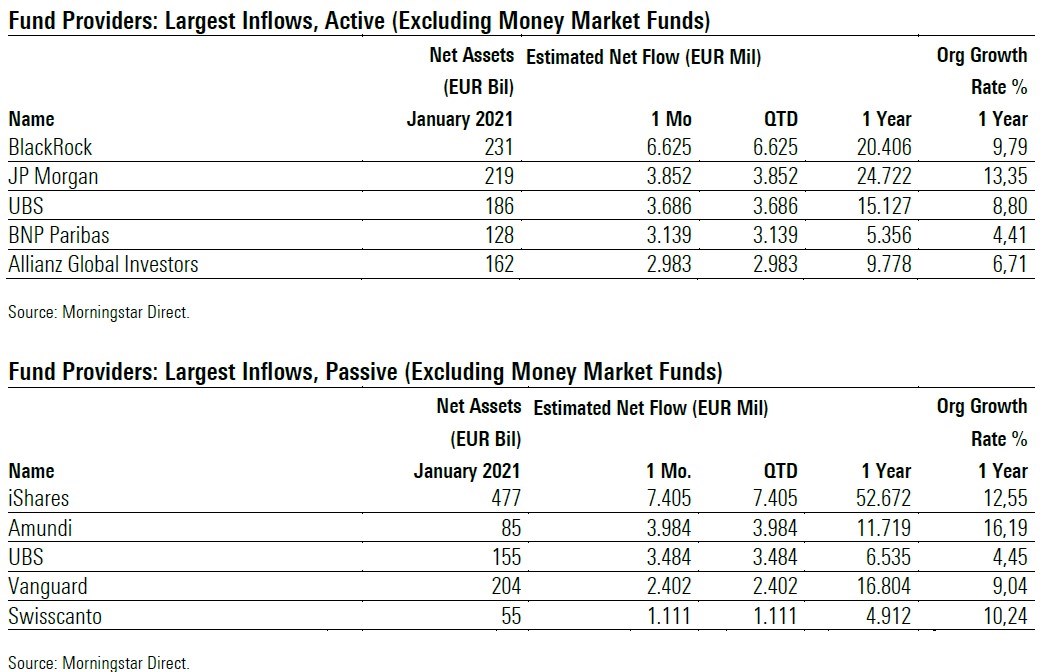

De instroom in actieve fondsen overtrof ruimschoots die in passieve fondsen; 69,85 miljard euro tegen 19,6 miljard. In relatieve termen wint passief nog altijd terrein gezien de hogere autonome groei. Voor passief bedraagt die 8,5% tegen slechts 3,3% voor actief. Zodoende steeg het marktaandeel van 19,5% per ultimo 2019 naar 20,4% per eind januari 2021.

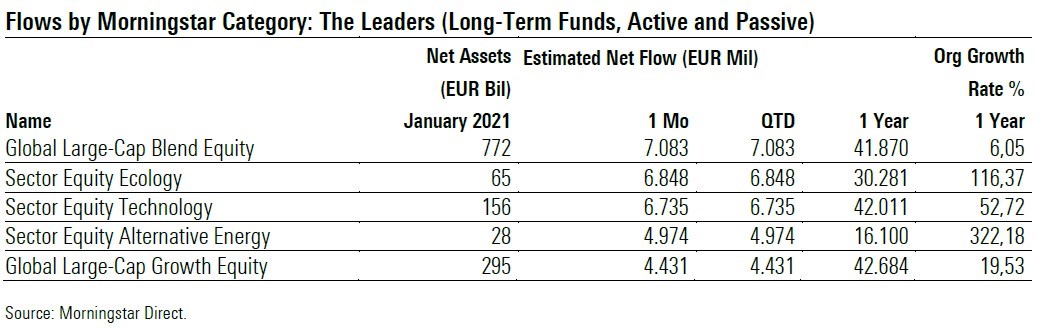

Instroom op fondscategorie-niveau

De categorieën met de grootste instroom waren opnieuw wereldwijde aandelen, technologie, ecologie en opkomende markten. Wereldwijde large-cap gemengd aandelen is de categorie die boven aan de lijst prijkt met een instroom van 7,1 miljard euro. Die was ongeveer gelijk verdeeld tussen actieve en passieve fondsen. UBS ETF MSCI ACWI ESG Universal en iShares Core MSCI World ETF boekten in de respectievelijke stijlen de hoogste instroom op fondsniveau.

De aandelensector ecologie deed het in januari wederom goed met 6,8 miljard euro instroom. BlackRock's institutional ACS Climate Transition World Equity en BNP Paribas Energy Transition waren de twee best presterende fondsen met ieder omstreeks 1 miljard euro aan nieuw geld.

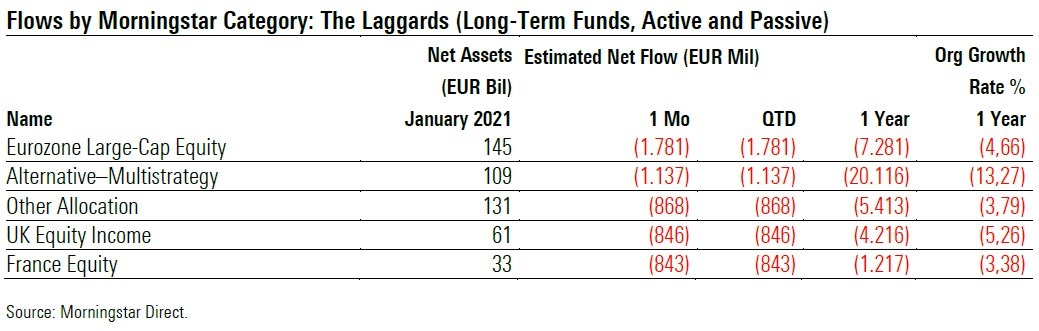

Uitstroom op fondscategorie-niveau

Fondsbeleggers keerden zich af van Europese aandelenfondsen, en dat is een contrast met alle aandelencategorieën hierboven die het juist zo goed deden. Eurozone large-cap aandelen zag uitstroom van 1,8 miljard euro. Indexfondsen moesten 1,1 miljard euro prijsgeven.

Instroom per fondshuis

Aan de actieve kant prijkt BlackRock boven aan de lijst met 4,7 miljard instroom in zijn aandelenfondsen en 2,2 miljard euro in obligatefondsen. Bestverkochte fondsen waren BGF China Bond en ACS Climate Transition World Equity die ieder bijna een miljard euro aan nieuw geld ophaalden, gevolgd door BGF Sustainable Energy dat 877 miljoen euro inboekte.

JP Morgan komt op de tweede plaats met 3,8 miljard euro instroom die voornamelijk naar zijn actieve aandelenfondsen ging. Toppers waren JPM China A-Share Opportunities, JPM China en JPM US Technology.

Aan passieve zijde gaat iShares aan kop met 5,7 miljard euro instroom naar vooral zijn aandelenfondsen, maar ook obligatieproducten waren gewild. Bestverkocht waren iShares China CNY Bond ETF, iShares Core MSCI World ETF en iShares Global Clean Energy ETF.

Amundi komt op plek twee met 4 miljard naar eveneens zijn aandelenfondsen. De best scorende waren twee ESG fondsen: Amundi IS MSCI USA SRI en Amundi IS MSCI USA ESG raked in EUR 2.4 billion and EUR 616 million.

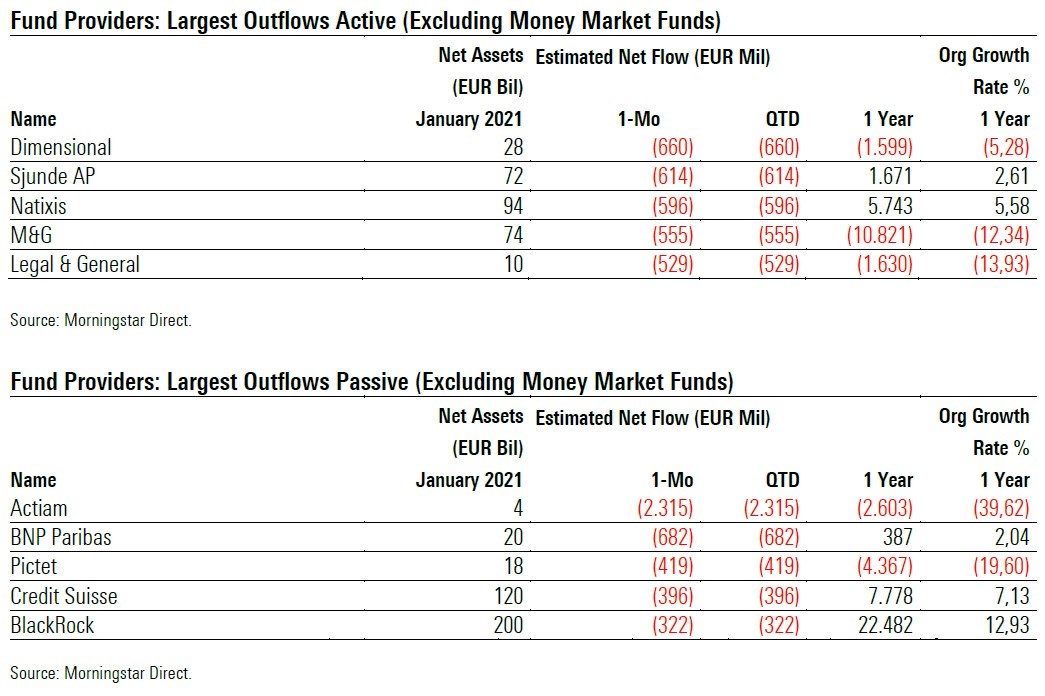

Uitstroom per fondshuis

De meeste uitstroom onder actief was te noteren bij Dimensional. Hier waren het wereldwijde large-cap en wereldwijde opkomende markten aandelenfondsen die vermogen zagen wegvloeien.

Aan de passieve kant leed het Nederlandse Actiam de meeste pijn. Dat kwam vooral door de Noord-Amerikaanse en Europese aandelenfondsen waar 2,3 miljard euro uit verdween.

Ook bij BNP Paribas was sprake van verlies en dat staat in contrast met eerdere maanden. Aandelentrackers in Azië en Noord-Amerika waren uit de gratie.

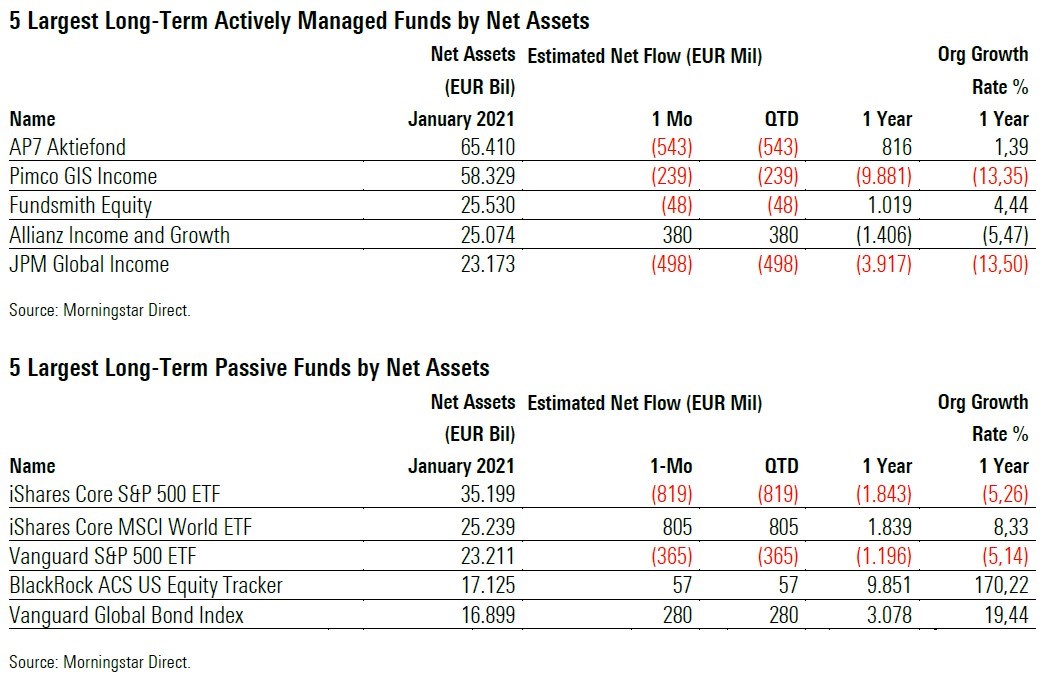

De grootste fondsen

Afgelopen januari verliep teleurstellend voor de grootste fondsen op de lijst. Topper AP7 Aktiefond uit Zweden en nummer twee Pimco GIS Income moesten beide terrein prijsgeven, respectievelijk 543 miljoen euro en 239 miljoen. Dat kwam doordat veel vermogen uit de in euro's genoteerde fondsklassen stroomde, terwijl die in dollars - en die in Europa niet verkocht worden - wel instroom kenden. De voorkeur voor dollars was ook te zien bij Allianz Income and Growth, maar dat fonds kende overall toch netto-instroom.

Bij de passieve fondsen toonden zowel doet zich het opvallende feit voor dat zowel iShares Core S&P 500 ETF als Vanguard S&P 500 ETF te kampen hadden met uitstroom omdat Amerikaanse large-cap aandelenfondsen uit de gratie waren.

Speigelbeeld van die trend was de hang naar wereldwijde large-cap andelen, waarvan de iShares Core MSCI World ETF profiteerde. Daarnaast wist ook Vanguard Global Bond Index veel geld op te halen.

Lees meer:

- Fund flows oktober: instroom trekt weer flink aan