In de wereld van massamode geldt de regel dat zelfs de grootste spelers maar een beperkt marktaandeel kunnen veroveren – meer dan tien procent wereldwijd zit er meestal niet in. Het was dus al knap dat grootmachten als Hennis & Mauritz en Inditex, bekend van modeketens als Mango en Zara, er in het verleden überhaupt steeds in slaagden om marktaandeel te winnen.

Grote beleggers plaatsen de laatste tijd echter steeds meer vraagtekens bij het businessmodel van dit soort grote spelers. Die vraagtekens zijn ingegeven door het feit dat steeds meer consumenten zich zorgen maken over de duurzaamheid van de producten die ze kopen, en zij hun kleding steeds vaker online kopen. Maar die zorgen deelt Morningstar niet waar het gaat om het Zweedse H&M en zijn Spaanse concurrent Inditex, zo blijkt uit een analyse over de wereld van de fast fashion die het onlangs schreef.

H&M en Inditex weten tot op heden aantrekkelijk geprijsde kleding op de markt te zetten, onder andere door hun omvang, aldus Morningstar-analist Jelena Sokolova. Door dat schaalvoordeel kunnen zij bijvoorbeeld meer korting bedingen bij hun leveranciers dan kleinere modeconcerns.

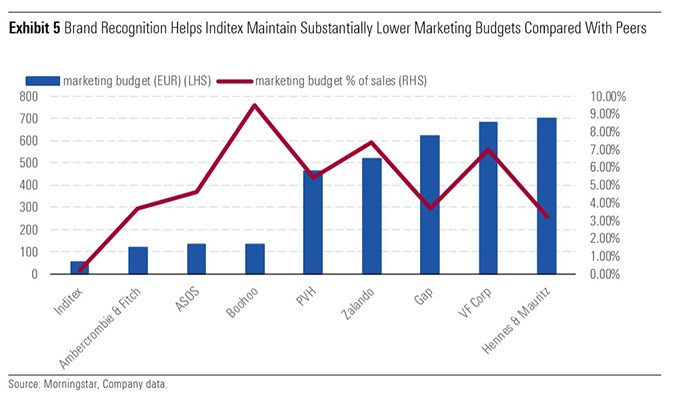

En zo zijn er meer redenen waarom deze twee modereuzen het goed blijven doen, ondanks bovengenoemde zorgen van investeerders. Zo is hun naamsbekendheid onder consumenten heel hoog, waardoor zij minder geld kwijt zijn aan marketing dan hun concurrenten. Inditex geeft daar volgens analist Sokolova zelfs bijna niks aan uit. Dat levert H&M en Inditex kostenvoordeel op – en dat is belangrijk, in een markt waar de winstmarges klein zijn.

Niet ze duurzaam als het lijkt

Verder hebben H&M en Inditex ook weinig last van duurzame consumenten en de stroomversnelling waarmee kleding online gekocht wordt vanwege het gedrag van die consument zelf. Die roept wel dat hij zo bezorgd is over de impact die (bijvoorbeeld) de mode-industrie heeft op het milieu, maar dat betekent niet dat hij ook bereid is om meer te betalen voor spullen die wél duurzaam geproduceerd zijn. En minder kleren kopen, dat doet ‘ie ook niet. De soep wordt dus niet zo heet gegeten als hij wordt opgediend.

Bovendien, de hogere kosten die modefabrikanten kwijt zijn om duurzame kleding te kunnen leveren, kunnen grote jongens als H&M en Inditex (H&M is het op een na grootste modeconcern ter wereld) vaker delen met hun leveranciers dan kleinere modemerken. En ze kunnen nog meer kostenvoordelen behalen als zij bijvoorbeeld lokaal gaan inkopen. Dat laatste is uitermate duurzaam: zo is er minder transport nodig, omdat spullen van minder ver hoeven te komen. Al moet er wel bij worden gezegd dat dit bij Inditex tot nog toe duur uitpakt vergeleken met spullen uit Azië laten komen. In Europa hebben dan ook nog weinig modemerken het voorbeeld van Inditex in dezen gevolgd.

Zowel H&M als Inditex scoren wat Sustainalytics betreft goed waar het gaat om het reduceren van ESG-risico’s voor beleggers. Oftewel, ze proberen in hun bedrijfsvoering mens, dier en planeet geen geweld aan te doen. Dat is bijvoorbeeld zichtbaar in een steeds duurzamere inkoop en gebruik van spullen (door recycling en gebruik van organisch-biologische materialen). Ook hebben de twee modereuzen hun productieketen efficiënter gemaakt, waardoor ze minder afval overhouden. Dat resulteerde voor Inditex in het stempel ‘verwaarloosbaar ESG-risico’ van de firma Sustainalytics en bij H&M voor een ‘laag ESG-risico’.

Een ander voordeel dat de grotere modeketens, zoals H&M en Inditex genieten, is dat zij beter het principe van verticale integratie kunnen doorvoeren in hun businessmodel. Oftewel, dat zij activiteiten overnemen die zij eerder overlieten aan hun leveranciers en distributeurs. Ook in dat opzicht loopt Inditex volgens Morningstar-analist Sokolova voor op zijn concurrenten. En dat maakt het makkelijker voor de Inditexen van deze wereld om waardevolle data over klanten te verzamelen als zij online aankopen doen.

Weinig modepartijen bereiken Moat-status

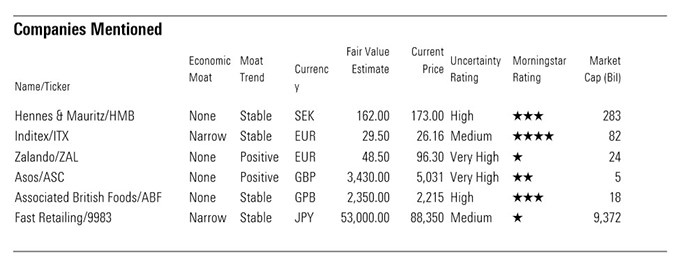

Vanwege zijn immateriële activa heeft Inditex van Morningstar een Moat-status gekregen, en H&M, Zalando en Asos niet. Dat zit ‘m vooral in die grotere naamsbekendheid van de merken die Inditex voert, zoals Mango, Berschka en Zara. Die zorgt namelijk niet alleen voor structureel lagere marketingkosten (normaal gesproken gaat daar in de mode 3 à 9 procent van je omzet naar toe), maar ook voor bovengenoemde kostenvoordelen.

H&M beschikt uiteraard ook over immateriële activa, maar in mindere mate dan Inditex, volgens Sokolova. Ook maakte de Zweedse modegigant op operationeel gebied de afgelopen jaren de nodige misstappen, waardoor er veel winst verloren ging.

Vooruitzichten voor online verkoop

Zowel H&M als Inditex halen al relatief veel omzet uit de verkoop online. En het mooie is: dat holt hun winstmarge niet uit. Voor Inditex geldt juist dat de winstmarges verbeterd zijn, vanwege de verregaande integratie tussen de activiteiten in de bakstenen winkels en die in de webwinkels. Morningstar schat dat door zaken als online bestellen – fysiek afhalen in de winkel de bezorgkosten met ongeveer 40 procent zijn verminderd.

Dat online verkoop de winstmarges niet hoeft aan te tasten, is goed nieuws, aangezien er het komende decennium natuurlijk steeds meer online gekocht gaat worden. Voor de verkoop van mode in West-Europa schat Morningstar dat de online verkoop in 1929 maar liefst 45 procent van de totale sales zal uitmaken. Nu is dat nog 19 procent. Die versnelling komt mede door het zogeheten vliegwieleffect, waarbij de sluiting van steeds meer bakstenen winkels online shoppen aantrekkelijker maakt voor de consument. En hoe meer die vervolgens ook daadwerkelijk online gaat kopen, des te meer bakstenen winkels de deuren zullen (moeten) sluiten.

Voor H&M zijn de vooruitzichten voor online verkoop nog ietsje rooskleuriger dan voor Inditex. Haalt Inditex in 2019 14 procent van zijn omzet uit de online verkoop, bij H&M was dit 16 procent. En die voorsprong houdt H&M volgens Morningstar, met een geschatte omzet uit online van 48 procent in 2029 versus 46 procent voor Inditex. Dat betekent dus ook dat beide modeconcerns bovengemiddeld goed ervoor staan qua online sales.

Beste aankoop: het aandeel Inditex

In de fast fashion-sector is Inditex wat Morningstar betreft de beste keuze voor beleggers als je de kwaliteit van het aandeel afweegt tegen de prijs ervan. De koers stond begin januari 2021 ongeveer 10 procent onder de waarde die volgens Morningstar redelijk zou zijn, de zogeheten Fair Value. Die ligt nu op €29,50. Bij bijvoorbeeld Hennis & Mauritz, maar ook bij modeplatform Zalando en Asos, is de situatie precies het omgekeerde: de huidige koers ligt daar juist hoger dan de door Morningstar berekende Fair Value.

Tot slot wordt verwacht dat de omzet van Inditex in 2022 – als het ergste van de coronapandemie, inclusief lockdowns in een groot deel van de Westerse wereld – weer op hetzelfde niveau zal liggen als in 2019. Hetzelfde geldt voor de operationele winst van het concern.