Add Value Fund in het kort

Morningstar Analyst Rating: Bronze

Morningstar Rating: ****

Beheerteam: High

Fondshuis: Average

Beleggingsproces: Above Average

Add Value Fund

Deze strategie onder leiding van de zeer ervaren small-cap beleggers Willem Burgers en Hilco Wiersma past een bewezen en puur bottom-up gericht beleggingsproces toe. Met een geconcentreerde portefeuille hebben ze een sterk lange-termijn track record opgebouwd.

De concentratie (sectoren kunnen tot wel 30% van de portefeuille uitmaken) kan tevens tot liquiditeitsrisico leiden, aangezien eenderde van de portefeuille uit minder liquide aandelen bestaat. Volatiliteit kan dus op de loer liggen. Dat de beheerders goed met de risico's omgaan, wordt weerspiegeld in de Morningstar Analyst Rating van Bronze die Morningstar-analist Ronald van Genderen aan dit fonds toekent.

Uitgebreide toelichting

Beheerteam

Wij zijn van mening dat deze strategie in handen is van twee zeer ervaren en bekwame managers. Willem Burgers heeft veel expertise in huis en is een van de meest ervaren beleggers in Nederlandse small-caps. Van 1978 tot 1988 werkte hij bij Robeco als beheerder van verschillende fondsen. De twee jaar daarna was hij actief als hoofd onderzoek bij Van Meer James Capel. Van 1990 tot eind 2002 was hij de succesvolle manager van het Nederlandse small-cap fonds Orange Fund en groeide uit tot een van de bekendste small-capinvesteerders in Nederland.

Burgers moesten eind 2002 terugtreden nadat toezichthouder AFM insider trading (handel met voorkennis) had gemeld. Hoewel Burgers de beschuldigingen weerlegde, kreeg hij later een boete opgelegd. In de volgende jaren was Burgers alleen actief als particuliere investeerder. Zijn co-manager Hilco Wiersma heeft 23 jaar ervaring op zak, waarvan 13 als beheerder van dit fonds. Net als Burgers heeft Wiersma blijk gegeven van veel kennis over de bedrijven in de Nederlandse small-cap universum.

Sinds januari 2018 krijgen ze ondersteuning van toegewijd analist Bastiaan Rogmans. Hoewel hij bij zijn start op deze positie weinig ervaring meebracht, hij heeft goede vorderingen gemaakt. Het team van drie heeft goede middelen gekregen van het fondshuis. Verder waarderen we dat alle teamleden zelf aanzienlijke bedragen in het fonds hebben begeld. De People Pillar rating is omhoog gegaan van Above Average naar High.

Fondshuis

Optimix is een Nederlandse vermogensbeheerder van gemiddelde omvang die uitsluitend in Nederland actief is en ruim 2,5 miljard euro onder beheer heeft. Het is in 2016 overgenomen door het Zweedse Handelsbanken, maar heeft wel autonomie behouden, in lijn met de zeer decentrale wijze waarop de Zweedse bank opereert. Wij hebben dan ook geen impact van de overname op Optimix, haar beleggingsteam en haar fondsenrange waargenomen.

Naast het beheren van portefeuilles op discretionaire basis biedt het onder eigen vlag zeven fondsen aan, die vooral worden gebruikt in de portefeuilles van cliënten. Samen hadden de fondsen per eind augustus 2020 bijna 370 miljoen euro onder beheer. Het fondsenassortiment van Optimix is buitengewoon stabiel en nieuwe fondslanceringen zijn zelzaam. Ook het beleggingsteam is stabiel, maar wel is de chief investment officer in 2020 vertrokken. Dat heeft echter de visie van Morningstar niet veranderd.

De zeven Optimix-fondsen vormen de kerncomponenten van een gediversifieerde portefeuille, maar de kosten zijn doorgaans aan de hoge kant. Onderscheidend is dat de onderneming relevante ETFs als benchmark hanteert voor de fondsen met een performance fee.

In aanvulling op de zeven fondsen biedt het fondshuis het Add Value Fund aan. In oktober 2013 kondigde Optimix de gedeeltelijke overname aan van de beheermaatschappij Add Value Fund Management aan. Inmiddels heeft Optimix 80% van de aandelen, terwijl de beheerders Burgers en Wiersma beide een belang van 10% hebben.

Proces

Het investeerbare universum voor de strategie omvat circa 65 Nederlandse bedrijven met marktkapitalisaties tussen 20 miljoen en 7,5 miljard euro. Deze bedrijven worden op verschillende punten beoordeeld aan de hand van bottom-up factoren, zowel kwantitatief als

kwalitatief. In kwantitatief opzicht mikt het team op een minimale jaarlijkse winstgroei

per aandeel van gemiddeld 7,5% over de langere termijn (drie tot vijf jaar) en een stabiel dividend van bij voorkeur ten minste 2,5%.

Kwalitatieve criteria zijn onder meer een bewezen en succesvol bedrijfsmodel, duidelijke strategie en betrouwbaar beheer. Binnen hun diepgaande kwalitatieve analyse maken de managers veel gebruik van hun netwerk onder Nederlandse small-caps; bedrijfsbezoeken en zijn een belangrijk centraal element binnen hun onderzoekskader. Alle bedrijven

in de portefeuille worden regelmatig bezocht. Dan bespreekt het team zaken met onder meer, maar niet uitsluitend, de bedrijfsleiding.

De beheerders hebben een horizon van drie tot vijf jaar. Het beleggingsproces is puur bottom-up, en er wordt geen strategische sectorallocatie nagestreefd. Evenmin wordt bij de samenstelling van de portefeuille rekening gehouden met een benchmark. Liquiditeit speelt een grote rol. De beheerders moeten in staat zijn om twee derde van de portefeuille snel te verkopen zonder een betekenisvolle impact te hebben op de aandelenkoersen. Tot eenderde van de portefeuille kan in minder liquide aandelen worden belegd. Dit is een bewezen proces, maar de hoge concentratie in de portefeuille en liquiditeitsrisico's leiden tot een Process rating van Above Average.

Prestaties

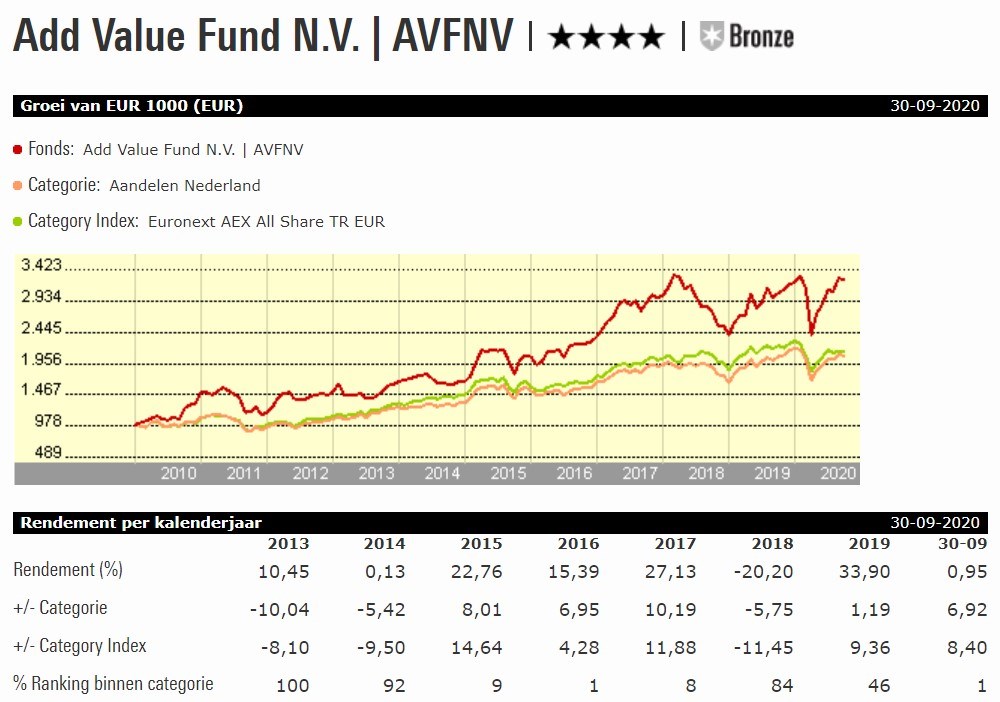

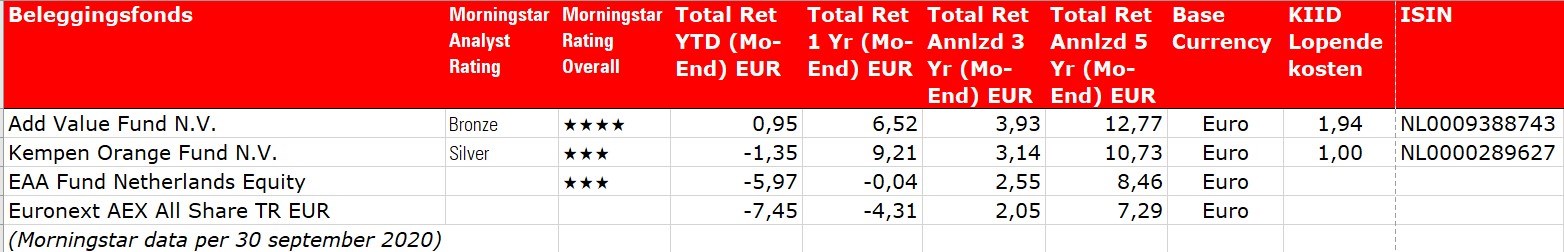

Vanaf de oprichting in 2007 tot en met september 2020 heeft de strategie een sterk track record met een jaarlijks rendement van 7,63%. Over dezelfde periode kwam het gemiddelde jaarlijkse rendement voor de Morningstar Categorie Nederlandse aandelen it op 2,77%. De categorie bestaat uit strategieën die voornamelijk gericht zijn op large caps, waardoor het een minder relevante maatstaf is voor deze small-capstrategie.

Illustratief voor de de kracht van zijn track record, is datde strategie ook aanzienlijk beter heeft gepresteerd dan de Euronext AMX Mid-Cap Index (4,07%) en Euronext AScX Small-

Cap-index (4,81%). Toch kan het relatieve prestatie profiel erg volatiel zijn. Bijvoorbeeld 2013 en 2014 waren erg teleurstellend. Terwijl de strategie nog steeds een positief rendement van meer dan 10% haalde in 2013, bleef het toch ver achter bij alle concurrenten en de index. De strategie werd toen hard geraakt na de ontdekking van boekhoudfraude bij Imtech, dat op dat moment hun grootste positie was, met rond de 15% van de portefeuille.

Het daaropvolgende jaar was het niet alleen Imtech, maar ook meerdere

andere aandelen zoals Kendrion, Koninklijke TenCate en Nedap die een rem zetten op de prestaties. Meer recent, tijdens de turbulente marktomstandigheden in 2020 tot en met augustus van dit jaar, hield de strategie hield goed stand dankzij sterke prestaties van de drie grootste posities ASM International, BE Semiconductor Industries en Flow Traders.

Kosten

Een evaluatie van de kosten is van cruciaal belang aangezien deze direct ten laste gaan van het rendement. De kosten voor deze fondsklasse laten het fonds uitkomen in het duurste kwintiel van de Morningstar-categorie. Op basis van onze beoordeling van de People-, Process- en Parent Pillars bezien tegen het licht van deze kosten, denken we dat deze aandelenklasse in staat zal zijn een positieve alpha te leveren ten opzichte van de benchmark. DeMorningstar Analyst Rating is Bronze.

Lees meer

Bekijk voor meer informatie de overzichtspagina van Add Value Fund NV. Daar vindt u onder andere het fondsrapport over dit fonds.

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Aandelen Nederland, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- FSSA Indian Subcontinent Fund

- Candriam SRI Bond Global High Yield