Fondsbeleggers profiteerden in april 2020 weliswaar sterk van de toegenomen risicobereidheid, maar droegen niet aanzienlijk bij aan de opmars van riskante activa. Nadat zij in maart door het coronavirus werden overrompeld, bleven beleggers in beleggingsfondsen in april terughoudend, zoals blijkt uit de ramingen van Morningstar voor in Europa gevestigde fondsen.

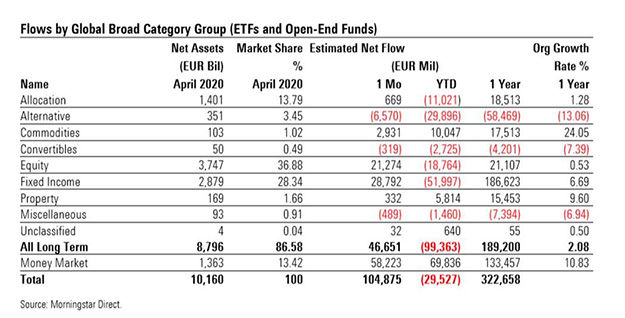

Na een dramatische uitstroom van EUR 250 miljard in maart, stroomde er in april weer EUR 47 miljard naar beleggingsfondsen. Het vermogen van beleggingsfondsen steeg met maar liefst EUR 520 miljard vanwege de marktstijgingen.

Obligatiefondsen profiteerden het meest. Na een uitstroom van EUR 143 miljard in maart, boekten vastrentende producten een netto-instroom van EUR 29 miljard. De voorkeur ging hierbij uit naar riskantere obligatiecategorieën, met uitzondering van fondsen voor obligaties uit opkomende markten.

In april stroomde er EUR 21 miljard naar aandelenfondsen, vergeleken met de uitstroom van EUR 57 miljard in maart. Stijgende koersen droegen bij aan een groeiende marktwaarde van EUR 351 miljard voor aandelenfondsen, maar beleggers waren selectief toen zij voorzichtig terugkeerden naar de markt.

Er stroomde maar liefst EUR 58 miljard naar geldmarktfondsen, de hoogste maandelijkse instroom sinds januari 2008. Vanwege de invloed van corporate actions is de kapitaalstroom naar geldmarktfondsen niet altijd een betrouwbare indicator voor de voorkeuren van beleggers; dit hoge bedrag geeft echter wel aan dat veel beleggers terughoudend zijn.

Beleggers stapten massaal in olie Exchange Traded Commodities (ETC’s), waarschijnlijk door de instorting van de olieprijs in april. De aanhoudende hoge vraag naar goud-ETF's en ETC's stuwde de kapitaalstromen voor grondstoffenfondsen naar hoogten die we in februari 2016 voor het laatst zagen.

Na de harde klappen van maart bracht de markt in april weer verlichting voor de Europese fondsensector. Van februari tot maart daalde het beheerde vermogen met 13%, maar in april steeg dit weer met 6%. Per 30 april waren de activa van beleggingsfondsen gestegen van EUR 8.292 miljard naar EUR 8.800 miljard. Als we daarbij ook geldmarktfondsen in ogenschouw nemen, stegen de activa van EUR 9.600 miljard naar EUR 10.159 miljard per eind april.

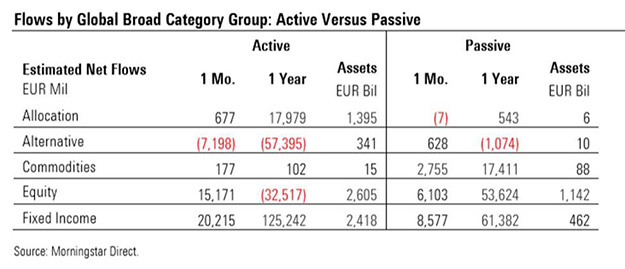

Actief tegenover passief

Behalve alternatieve fondsen, waar nog altijd kapitaal uit stroomt, eindigden actief beheerde fondsen over de hele linie positief. Met een instroom van EUR 20,2 miljard waren obligatiefondsen het meest gewild. Het meeste geld stroomde naar bedrijfsobligatiefondsen, inclusief high-yield. Actief beheerde fondsen voor obligaties uit opkomende markten wereldwijd verloren beleggers. Er was ook vraag naar actief beheerde aandelenfondsen, vooral binnen large-cap groeiaandelen wereldwijd en de sectoren gezondheid en technologie. De instroom naar allocatiefondsen bleef beperkt; alleen flexibele-allocatiefondsen in EUR kregen met een significante vraag te maken.

Passieve aandelenfondsen zagen een instroom van EUR 6,1 miljard en dit is vrij laag in het licht van de enorme uitstroom uit ETF's en open-end indexfondsen in maart. Gezondheids- en technologiefondsen en fondsen voor Amerikaanse groeiaandelen (als vertegenwoordigd door de Nasdaq 100-trackers) behoorden als veronderstelde winnaars van de coronacrisis tot de sterkste categorieën. Er stroomde in totaal EUR 8,0 miljard naar bedrijfsobligatiefondsen in EUR en USD.

Actief beheerde beleggingsfondsen boekten een instroom van EUR 28,7 miljard, terwijl passieve fondsen EUR 17,9 miljard aantrokken. Het marktaandeel van indexfondsen steeg van 19,2% per 31 maart naar 19,5% per 30 april van alle activa van in Europa gevestigde beleggingsfondsen.

Koplopers en achterblijvers

Met EUR 9,5 miljard aan netto-instroom waren bedrijfsobligatiefondsen in EUR in april de meest gewilde producten. Dit is de sterkste vraag in één maand voor deze Morningstar Category sinds Morningstar de gegevens voor de Europese kapitaalstromen op sectorniveau in 2007 begon te meten. iShares Core € Corp Bond ETF was met EUR 2,3 miljard aan netto-instroom de koploper.

Met meer dan EUR 8,1 miljard zagen ook bedrijfsobligatiefondsen in USD hun grootste maandinstroom ooit. iShares $ Corp Bond ETF trok netto EUR 2,0 miljard aan.

Na een van de slechtste maanden ooit in maart stroomde er in april EUR 5,7 miljard naar aandelenfondsen in de technologiesector. Beleggers leken de kans te benutten om hun posities te verhogen toen de waarderingen aantrekkelijke niveaus bereikten. BGF World Technology was met een instroom van EUR 907 miljoen de koploper van de categorie.

Amerikaanse large-cap waardeaandelenfondsen kregen ondertussen te maken met een uitstroom van EUR 2,6 miljard. Hiermee is april de vijfde achtereenvolgende maand van netto-uitstroom; over de afgelopen drie jaar beleefde de categorie slechts vijf maanden van positieve kapitaalstromen. Eastspring Investments North American Value was met een uitstroom van EUR 768 miljoen de grootste verliezers.

Beleggers trokken zich ook verder terug uit obligaties uit opkomende markten in lokale valuta (EUR 2,4 miljard aan netto-terugkopen). iShares JP Morgan $ EM Bond ETF werd (opnieuw) het hardst getroffen; er werd EUR 358 miljoen aan kapitaal uitgehaald, waarmee de netto-uitstroom sinds begin dit jaar uitkomt op EUR 2,7 miljard.

Geldstromen per aanbieder

Met bijna EUR 4,4 miljard was Mercer Global Investments de koploper wat de instroom in het actieve segment betreft. April was de op een na sterkste maand voor de in New York gevestigde vermogensbeheerder sinds Morningstar begon met het verzamelen van gegevens over de Europese kapitaalstromen. Dit was vooral te danken aan de verkopen van Mercer Tailored Credit 1, een op institutionele beleggers gericht gediversifieerd GBP-product dat alleen al goed was voor een instroom van EUR 4,8 miljard.

Bij de passieve aanbieders ging iShares aan kop met een instroom van ruim EUR 7,0 miljard. BlackRock's ETF-aanbieder verkocht vooral bedrijfsobligatiefondsen, uitgegeven in EUR en USD.

Van alle actieve beheerders kreeg La Française te maken met de hoogste uitstroom en verloor EUR 1,7 miljard, de slechtste maand ooit voor de in Parijs gevestigde vermogensbeheerder. Deze uitstroom betrof vooral Eole Rendement 2018, een uitsluitend in Frankrijk gedistribueerd product dat in de categorie ‘Allocatie overige’ valt; deze bestaat uit fondsen die kunnen beleggen in een reeks aan assettypes en die niet in aanmerking komen voor een andere allocatiecategorie.

Er werd EUR 1,2 miljard onttrokken aan Invesco's actieve fondsen. Met een uitstroom van EUR 352 miljoen kwam het grootste deel hiervan voor rekening van Invesco Global Targeted Returns (UK).

Aan de passieve kant kreeg UBS te maken met de hoogste uitstroom. Deze bedroeg EUR 960 miljoen, vooral door terugkopen van zijn aan edelmetalen blootgestelde trackers. Er stroomde EUR 765 miljoen uit UBS ETF (CH) Gold.