Duurzaamheid is de afgelopen jareneen steeds prominentere factor geworden bij de beslissingen die beleggers nemen. Niet alleen hebben ESG factoren invloed op de keuze voor welke bedrijven in de portefeuille komen, maar ook ten aanzien van de regio-allocatie binnen een portefeuille kan duurzaamheid een belangrijke rol spelen.

Dit komt voort uit het feit dat er grote verschillen zijn tussen de mate van duurzaamheid van bedrijven in bepaalde regio’s van de wereld. Zo zijn het de bedrijven uit Noord- en West-Europa die duidelijk koplopers zijn wat betreft duurzaamheid. Aan de andere kant lopen bijvoorbeeld Japanse bedrijven achter op het gebied van ESG.

Voor Japanse bedrijven geldt dat ze op alle drie de facetten van duurzaamheid slechter presteren dan Amerikaanse en Europese bedrijven. Het gaat daarbij niet alleen om de milieu en sociale aspecten van duurzaamheid, maar ook om corporate governance, oftewel om de wijze waarop ondernemingen worden bestuurd.

Portfolio Governance Score

Dit kan inzichtelijk worden gemaakt aan de hand van de Portfolio Governance Score van Morningstar. Deze score is het naar activa gewogen gemiddelde van de Governance Risk Scores van de onderneming, zoals die door Sustainalytics is vastgesteld. Sustainalytics komt tot de score door te meten in welke mate de economische waarde van een bedrijf door risicofactoren kan worden gedreven. Het governance-risico vertegenwoordigt de onbeheerde governance-risicoblootstelling na rekening te hebben gehouden met het beheersen van dergelijke risico's door een onderneming. De Governance Risk Scores worden weergegeven als een getal tussen 0 en 100, hoewel de meeste scores tussen 0 en 25 liggen.

Bedrijven in de S&P 500 index hebben een Portfolio Governance Score van 8,28 (per eind januari 2020), terwijl de MSCI Europe index een iets hogere, en dus slechtere, score heeft van 8,33. Japanse bedrijven, vertegenwoordigd in de MSCI Japan index, moeten het doen met een score van 9,27. Hoewel in absolute zin een gering ogend verschil, is dit voor zo’n breed gespreid mandje van aandelen wel degelijk een aanzienlijk minder goede score.

Het gaat beter

Verbetering is echter onderweg. Onder premier Shinzo Abe is verbetering op het gebied van corporate governance in Japan de laatste jaren een van de belangrijkste pilaren onder zijn economische beleid geworden. Daarbij wordt verbetering betracht vanuit twee verschillende hoeken. Allereerst werd in 2014 een Stewardship Code geïntroduceerd. Deze code had als voornaamste doel het stimuleren van beleggers, en dan met name instituten, om hun verantwoordelijkheid als aandeelhouder in de bedrijven te nemen. Van hen werd verwacht een actievere rol te gaan spelen bij het aanspreken van bedrijven op hun ondernemingsbestuur en strategie.

Het tweede initiatief van premier Abe kwam in 2015 met de introductie van de Corporate Governance Code. Daarvan werd inmiddels in 2018 een aangescherpte versie gepubliceerd. Deze code richtte zich met name op een versterking van het ondernemingsbestuur onder meer door het onderstrepen van het belang van onafhankelijk toezicht op het ondernemingsbestuur.

Echter, ook het vergroten van aandeelhouderswaardecreatie door ondernemingen werd benoemd als belangrijk doel. Japanse bedrijven werden geplaagd door een wereldwijd gezien relatief laag rendement op het eigen vermogen. Dit werd veroorzaakt door de grote hoeveelheid liquide middelen die veel bedrijven op hun balans aanhielden. De afgelopen jaren zijn veel bedrijven er toe overgegaan om die middelen in te zetten voor het terugkopen van eigen aandelen en/of het verhogen van hun dividenduitkeringen waardoor het rendement op het eigen vermogen toeneemt.

De Top 5

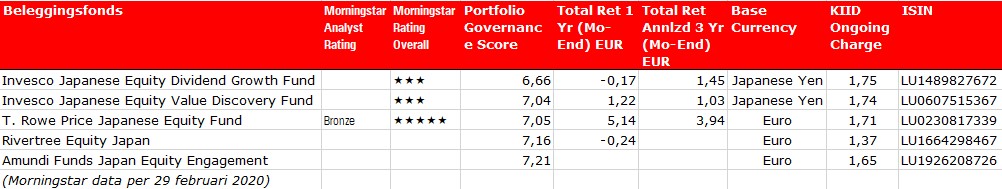

Deze week in de top 5 de Japanse aandelenfondsen (waarvan een aandelenklasse zonder distributievergoeding beschikbaar is in Nederland) met de laagste Portfolio Governance Score, oftewel het beste ondernemingsbestuur.

Invesco Japanese Equity Dividend Growth Fund

Op plek een en twee vinden we fondsen van Invesco. Het Invesco Japanese Equity Dividend Growth Fund staat op de eerste plek en wordt sinds eind 2016 beheerd door Fumichika Tanemoto. Zijn benadering richt zich op bedrijven die op de lange termijn hun dividend kunnen laten groeien. De benadering profiteert daarbij direct van het hervormingsbeleid van premier Abe. In de goed gespreide portefeuille van circa 70 aandelen behoren binnen de top 10 posities Anritsu en AGC tot de berijven met de beste Governance Score.

Invesco Japanese Equity Value Discovery Fund

Runner up is Invesco Japanese Equity Value Discovery Fund. Hier staat sinds maart 2007 Daiji Ozawa aan het roer. Hij is een bottom-up stock picker die zich richt op bedrijven met solide strategieën, die hen in staat stellen zich aan te passen aan structurele veranderingen. Het fonds heeft een redelijk geconcentreerde portfeuille van minder dan 50 aandelen. Onder de grootste posities zijn het Hitachi, Sekisui Chemical en Hitachi High-technologies die over het beste ondernemingsbestuur beschikken.

T. Rowe Price Japanese Equity Fund

Op de laagste trede van het podium staat T. Rowe Price Japanese Equity Fund. Dit fonds wordt door Morningstar analisten een Morningstar Analyst Rating van Bronze toegekend. Archibald Ciganer is de beheerder sinds december 2013 en maakt gebruik van het uitgebreide analistenteam van T. Rowe Price. Hij is met name op zoek naar bedrijven die hun aandeelhouderswaarde kunnen vergroten door te profiteren van veranderingen, bijvoorbeeld binnen het bedrijf zelf of op de markten waarin zij opereren. In de pratijk leidt dit tot een portefeuille die met name belegd is in groeibedrijven van hoge kwaliteit. Nippon Telegraph & Telephone en NTT DOCOMO behoren binnen de grootste posities tot de ondernemingen met relatief goed ondernemingsbestuur.

Top 5 Aandelen Japan Corporate Governance

Dit artikel is een samenwerking van Fondsnieuws met Morningstar en gebaseerd op data van Morningstar. Bovenstaande is nadrukkelijk niet bedoeld als een aanbeveling tot het doen van transacties.