In het kort

- De waarderingen van ondernemingen in de sector defensieve consumentengoederen zijn hoog. Maar er is nog waarde te vinden, vooral onder bedrijven met een sterke concurrentiepositie.

- Worden bedrijven gefilterd op wie het beste kan profiteren van het groeipotentieel van consumenten in opkomende landen, dan moet naar veel factoren worden gekeken. Elk daarvan is gekoppeld aan de basis van het concurrentievoordeel ('economic moat') van deze bedrijven.

- Gezien de verdere consolidatie in de retaisector verschuift het krachtenveld tussen fabrikanten van verpakte consumentengoederen en detailhandelaren. Fabrikanten verliezen onderhandelingsmacht.

Hoewel de waarderingen in de sector defensieve consumentengoederen vrij hoog liggen, is er nog wel waarde te vinden. Per saldo lijkt de sector met een gemiddelde koers/fair value (reële waarde) van 1,04 licht overgewaardeerd. De onderliggende factoren voor ondernemingen in deze sector ontwikkelen zich doorgaans echter gunstig als de economie terugloopt, vanwege de concurrentievoorsprong die deze bedrijven hebben. Die blijkt ook uit het feit dat rond twee derde van hen over een ‘narrow’ of ‘wide moat’ beschikt (klein of groot concurrentievoordeel.

Morningstar raadt beleggers die in deze sector willen beleggen aan om te kijken naar ondernemingen met een ‘stable moat’ (stabiele concurrentiepositie), die beschikken over structurele voordelen in hun aanvoer- en distributieketen, schaalvoordelen, voldoende middelen om hun merk uit te bouwen en prijsstellingsmacht om weerstand te bieden aan de lage volumegroei.

In volwassen, ontwikkelde markten zijn de groeivooruitzichten nog altijd mager en dit onderstreept de aantrekkingskracht van opkomende regio's voor fabrikanten van consumentengoederen. Morningstar meent dat ondernemingen met een stabiele 'moat' - tot op zekere hoogte - kunnen profiteren van hun bestaande bedrijfsmiddelen in de aanvoerketen en de distributie in vergelijking tot kleinere bedrijven in opkomende markten zelf. Ook hebben zij makkelijker toegang tot goedkoop kapitaal, kunnen zij merkbekendheid en -loyaliteit in verschillende prijsklassen bevorderen en gebruiken zij gewoonlijk verstandige go-to-market-strategieën.

Voor beleggers die consumentenaandelen zoeken die minder afhankelijk zijn van een afzonderlijke economie en economische schokken in een bepaalde regio kunnen weerstaan, zijn Coca-Cola (KO), Diageo (DGE) Unilever (UNA) en Philip Morris International (PM) misschien aantrekkelijk. Met geografische spreiding is er een wisselwerking mogelijk met een inzet op regio's met een sneller groeiende bevolking en potentieel hogere vrij besteedbare inkomens die aandelen zoals Marico, Wuliangye Yibin en ITC bieden. Yum Brands (YUM), SABMiller (SAB), en United Breweries (CCU) bieden echter zowel groei als diversificatie omdat zij een brede geografische dekking hebben, maar ook geconcentreerdere posities opbouwen in respectievelijk China, Afrika en Latijns-Amerika.

Fabrikanten van consumentenproducten en detailhandelaren zijn onderling afhankelijk, omdat retailers merken nodig hebben om mensen naar hun winkels te krijgen en merken distributiekanalen zoeken. De consolidatie van de detailhandel heeft echter de afgelopen jaren wat macht aan de fabrikanten onttrokken en deze consolidatie zal nog verder doorzetten.

Tesco![]() De concurrentie onder Britse supermarkten blijft zeer sterk. Door de heropleving van de discounters Aldi en Lidl in het Verenigd Koninkrijk en de opkomst van de duurdere Waitrose zitten Tesco en andere traditionele supermarkten tussen twee vuren. Morningstar meent, dat Tesco een dominante speler op de Britse markt blijft en denkt dat de aandelen zijn ondergewaardeerd. Zodra de markttrends stabiliseren, wat misschien niet op korte termijn gebeurt, kan Tesco weer voldoende volume door zijn distributienetwerk laten stromen om een gezonde kasstroom te genereren. Wij bevelen Tesco echter uitsluitend aan beleggers aan die niet alleen willen inzetten op de Britse markt, maar ook een lange beleggingshorizon en een hoge risicobereidheid hebben.

De concurrentie onder Britse supermarkten blijft zeer sterk. Door de heropleving van de discounters Aldi en Lidl in het Verenigd Koninkrijk en de opkomst van de duurdere Waitrose zitten Tesco en andere traditionele supermarkten tussen twee vuren. Morningstar meent, dat Tesco een dominante speler op de Britse markt blijft en denkt dat de aandelen zijn ondergewaardeerd. Zodra de markttrends stabiliseren, wat misschien niet op korte termijn gebeurt, kan Tesco weer voldoende volume door zijn distributienetwerk laten stromen om een gezonde kasstroom te genereren. Wij bevelen Tesco echter uitsluitend aan beleggers aan die niet alleen willen inzetten op de Britse markt, maar ook een lange beleggingshorizon en een hoge risicobereidheid hebben.

Procter & Gamble ![]() Procter & Gamble (P&G) heeft een portefeuille met grote merken van producten voor het huishouden en persoonlijke verzorging. Zijn producten zijn voor retailers essentieel om consumenten in hun winkel te krijgen. De onderneming kondigde onlangs aan dat ze van plan is afscheid te nemen van meer dan de helft van de huidige merkenportefeuille. Toch zal P&G nog belangrijk genoeg blijven voor de detailhandel.

Procter & Gamble (P&G) heeft een portefeuille met grote merken van producten voor het huishouden en persoonlijke verzorging. Zijn producten zijn voor retailers essentieel om consumenten in hun winkel te krijgen. De onderneming kondigde onlangs aan dat ze van plan is afscheid te nemen van meer dan de helft van de huidige merkenportefeuille. Toch zal P&G nog belangrijk genoeg blijven voor de detailhandel.

Morningstar vindt zelfs, dat deze actie de overblijvende merken meer waard maken en het kostenvoordeel van P&G versterken. De merken die P&G behoudt (waaronder 23 die jaarlijks tussen de USD 1-10 mrd aan omzet genereren en 14 andere die goed zijn voor een jaaromzet van USD 500 mln-1 mrd) vertegenwoordigen al vrijwel de gehele bedrijfsomzet en winst. Wij menen niet dat P&G zijn schaalgrootte verliest, maar op deze manier richt het bedrijf zijn middelen (zowel personeel als financieel) juist op de activiteiten die het beste renderen.

Lees ook het aandelenrapport over Procter & Gamble >

Whole Foods Market Whole Foods Market is de grootste detailhandel in natuurlijk en biologisch voedsel en ook de eerste gecertificeerde biologische supermarkt in de Verenigde Staten. Met het potentieel om zijn aantal winkels bijna te verdrievoudigen naar ruim 1.200 eenheden heeft Whole Foods goede groeikansen in een segment met beperkte (maar toenemende) concurrentie. Naarmate Whole Foods zijn winkeldichtheid verhoogt, dalen de kosten per eenheid.

Whole Foods Market is de grootste detailhandel in natuurlijk en biologisch voedsel en ook de eerste gecertificeerde biologische supermarkt in de Verenigde Staten. Met het potentieel om zijn aantal winkels bijna te verdrievoudigen naar ruim 1.200 eenheden heeft Whole Foods goede groeikansen in een segment met beperkte (maar toenemende) concurrentie. Naarmate Whole Foods zijn winkeldichtheid verhoogt, dalen de kosten per eenheid.

Een hogere penetratie van zijn huismerk moet Whole Foods in staat stellen om zijn al hoge marges verder te verbeteren, omdat deze producten een aantrekkelijk winstprofiel hebben. Aangezien de aandelen lager noteren dan Morningstars schatting van de fair value (reële waarde), kunnen beleggers er goed aan doen dit aandeel met zijn 'narrow moat' nader te bekijken.

Lees ook de analistenrapporten (verkorte versie) van Coca-Cola, Diageo, Unilever, Philip Morris en Procter & Gamble.

Lees ook

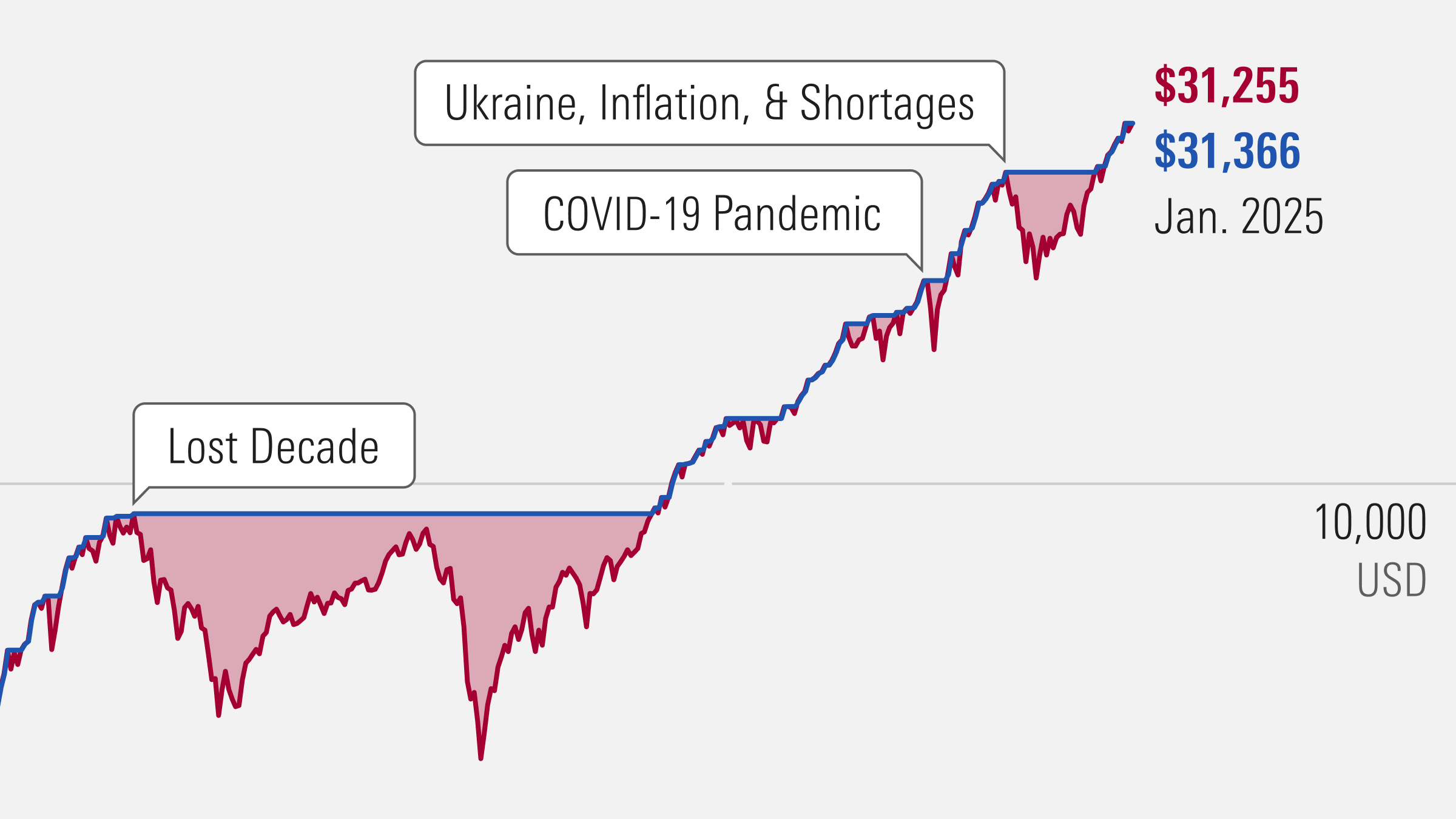

Morningstars vooruitzicht voor de aandelenmarkt: temper uw verwachtingen

De huidige waarderingsniveaus van aandelen impliceren middelmatige totaalrendementen en een verhoogd risico op een aanzienlijke terugval. Morningstar raadt beleggers aan om geen concessies aan de kwaliteit te doen als zij op zoek gaan naar een koopje.

Vooruitzicht voor de Amerikaanse economie: meer van hetzelfde in 2015

Morningstar komt met een eerste visie op de Amerikaanse economie in 2015. Mogelijk beginnen we aan een periode met een lagere groei. Nulgroei is echter onwaarschijnlijk. Morningstar is sceptisch over de Chinese economie.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/VPCBITMQP5FKLIZ32POIXOV3MQ.jpg)